Finanšu analīze (definīcija, ceļvedis) Top 15 tehnika

Finanšu analīzes definīcija

Finanšu analīze attiecas uz ar finansēm saistītu projektu / darbību vai uzņēmuma finanšu pārskatu analīzi, kas ietver bilanci, peļņas un zaudējumu aprēķinu, piezīmes kontiem vai finanšu rādītājus, lai novērtētu uzņēmuma rezultātus, darbības rezultātus un tendences, kas būs noderīgas svarīgu lēmumu pieņemšanā. piemēram, investīciju un plānošanas projekti un finansēšanas darbības. Persona pēc uzņēmuma darbības novērtēšanas, izmantojot finanšu datus, uzņēmuma augstākajai vadībai sniedz secinājumus ar ieteikumiem par to, kā tas varētu uzlaboties nākotnē.

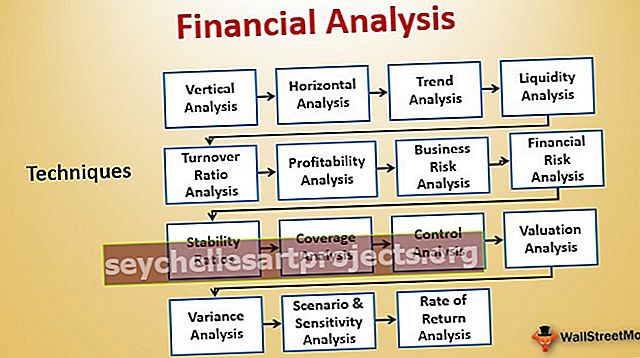

15 populārākās finanšu analīzes metodes ir uzskaitītas zemāk -

- # 1 - vertikālā analīze

- # 2 - horizontālā analīze

- # 3 - tendenču analīze

- # 4 - Likviditātes analīze

- # 5 - Apgrozījuma koeficienta analīze

- # 6 - rentabilitātes analīze

- # 7 - Biznesa riska analīze

- # 8 - finanšu riska analīze

- # 9 - stabilitātes rādītāji

- # 10 - Pārklājuma analīze

- # 11 - Kontroles analīze

- # 12 - vērtēšanas analīze

- # 13 - dispersijas analīze

- # 14 - scenārijs un jutīguma analīze

- # 15 - peļņas normas analīze

Ļaujiet mums detalizēti apspriest katru no tiem -

15 galvenie finanšu analīzes paņēmieni

Finanšu analīzi var veikt daudzos veidos; populārākie veidi un rīki ir uzskaitīti zemāk -

# 1 - vertikālā analīze

Vertikālā analīze ir paņēmiens, kā noteikt, kā uzņēmums ir izmantojis savus resursus un kādā proporcijā tā resursi tiek sadalīti peļņas vai zaudējumu aprēķinā un bilancē. Aktīvi, pasīvi un pašu kapitāls tiek attēlots procentos no kopējiem aktīviem. Ienākumu deklarācijas gadījumā katrs ienākumu un izdevumu elements tiek definēts kā procentuālā daļa no kopējā pārdošanas apjoma.

Lai uzzinātu vairāk par vertikālo finanšu analīzi, varat skatīt šādus rakstus:

- Ienākumu pārskata vertikālā analīze

- Vertikālās analīzes formula

- Kopējā lieluma ienākumu deklarācija

- Kopējā lieluma bilance

# 2 - horizontālā analīze

Horizontālajā analīzē uzņēmuma finanšu pārskati tiek pārskatīti vairākus gadus, un to sauc arī par ilgtermiņa analīzi. Tas ir noderīgs ilgtermiņa plānošanai, un tajā tiek salīdzināti divu vai vairāku gadu skaitļi. Šeit mēs uzzinām kārtējā gada pieauguma tempu salīdzinājumā ar iepriekšējo gadu, lai identificētu iespējas un problēmas.

# 3 - tendenču analīze

Tendenču analīze ietver informācijas apkopošanu no vairākiem laika periodiem un apkopotās informācijas uzzīmēšanu uz horizontālās līnijas, lai no norādītās informācijas atrastu piemērotus modeļus.

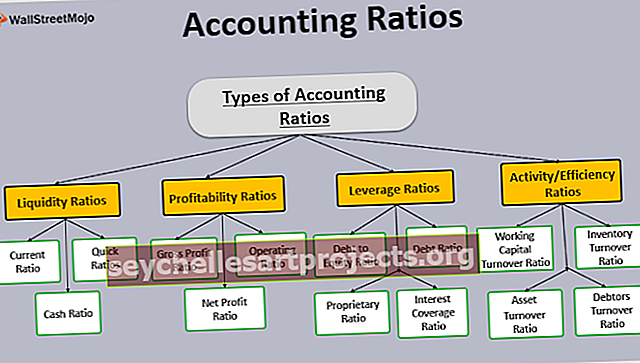

# 4 - Likviditātes analīze

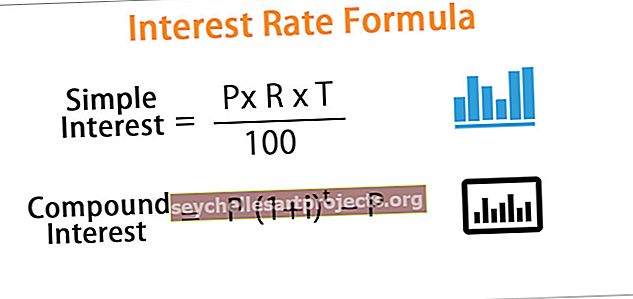

Likviditātes analīze nosaka uzņēmuma spēju izpildīt īstermiņa finanšu saistības un to, kā tas plāno saglabāt īstermiņa parāda atmaksas spēju. Likviditātes finanšu analīzē izmantotie koeficienti ir šādi

- Pašreizējā attiecība

- Ātra attiecība

- Skaidras naudas attiecība

# 5 - Apgrozījuma koeficienta analīze

Apgrozījuma koeficients galvenokārt nosaka, cik efektīvi tiek izmantoti uzņēmuma resursi. Apgrozījuma analīzei tiek izmantoti šādi koeficienti:

- Debitoru parādu apgrozījums

- Krājumu apgrozījuma koeficients

- Apgrozāmo līdzekļu apgrozījuma koeficients

- Aktīvu apgrozījuma attiecība

- Kapitāla apgrozījuma koeficients

- Maksājamās dienas Izcils DPO

# 6 - rentabilitātes analīze

Rentabilitātes finanšu analīze palīdz mums saprast, kā uzņēmums gūst peļņu no uzņēmējdarbības. Lai analizētu to pašu, tiek izmantoti šādi rīki:

- Peļņas starpība

- Pamatdarbības peļņas norma

- EBIT starpība

- EBIDTA starpība

- Peļņa pirms nodokļiem

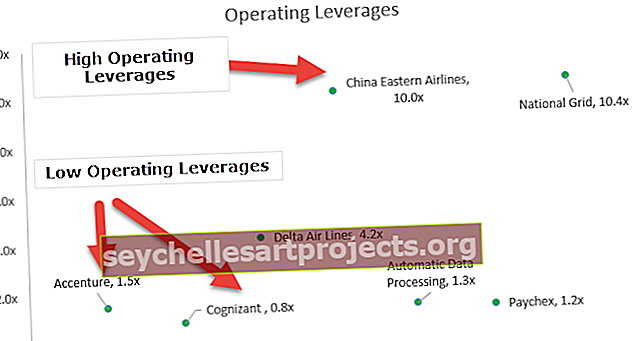

# 7 - Biznesa riska analīze

Biznesa riska analīze nosaka, kā ieguldījumi pamatlīdzekļos ietekmē uzņēmuma peļņas un bilances parāda jutīgumu. Galvenie biznesa riska analīzes veidi ir šādi -

- Darbības sviras

- Darbības sviras pakāpe

- Finanšu sviras

- Finanšu sviras pakāpe

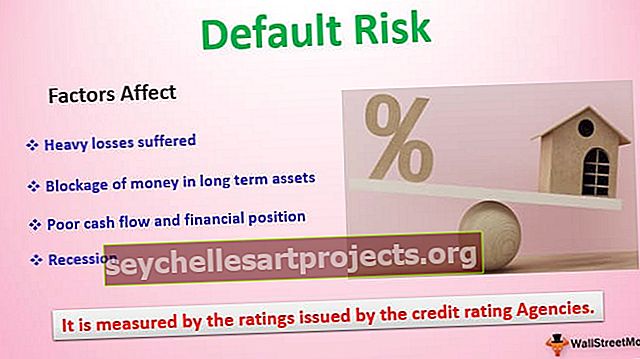

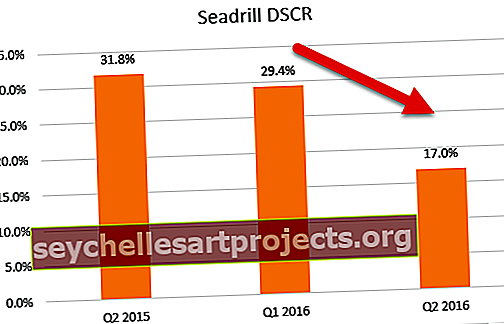

# 8 - finanšu riska analīze

Šeit mēs mēra, cik lielā mērā uzņēmums ir piesaistīts un kā tas ir izvietots attiecībā uz tā parāda atmaksas spēju. Rīki, ko izmanto, lai veiktu finanšu analīzi -

- Parāda un pašu kapitāla attiecība

- DSCR attiecība

# 9 - stabilitātes rādītāji

Stabilitātes koeficients tiek izmantots ar ilgtermiņa redzējumu. Tas izmanto, lai pārbaudītu, vai uzņēmums ir stabils ilgtermiņā vai nē.

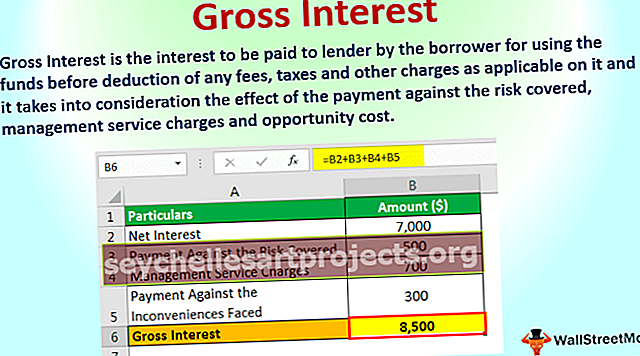

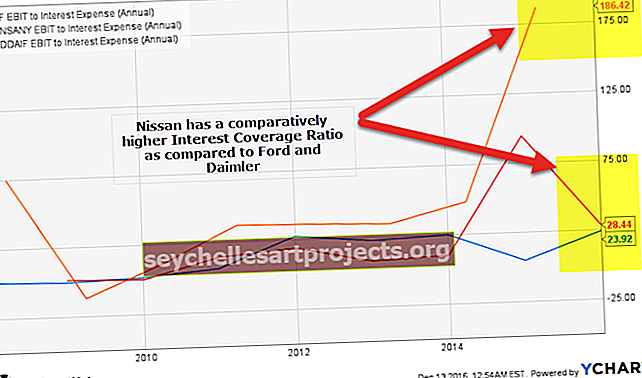

# 10 - Pārklājuma analīze

Šāda veida seguma finanšu analīze tiek izmantota, lai aprēķinātu dividendes, kas jāmaksā ieguldītājiem vai procenti, kas jāmaksā aizdevējam.

- Pārklājuma koeficienta formula

- Procentu seguma koeficients

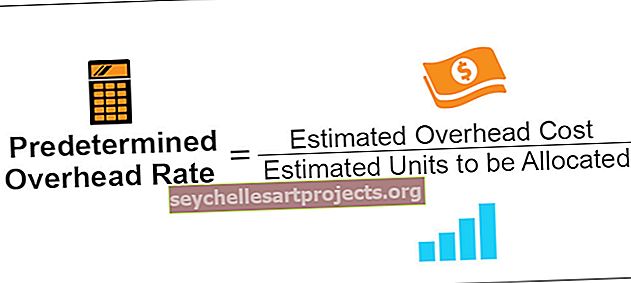

# 11 - Kontroles analīze

Kontroles koeficients no paša nosaukuma ir skaidrs, ka tā izmantošana, lai vadītu lietas. Šāda veida attiecību analīze palīdz vadībai pārbaudīt labvēlīgus vai nelabvēlīgus rādītājus.

Šeit galvenokārt tiek izmantoti trīs veidu koeficienti - jaudas koeficients, aktivitātes koeficients un efektivitātes koeficients

- Jaudas koeficienta formula = faktiskā nostrādātā stunda / budžeta stunda * 100

- Aktivitātes koeficienta formula = faktiskās ražošanas standarta stundas / budžeta standarta stunda * 100

- Efektivitātes koeficienta formula = standarta stundas faktiskajai ražošanai / faktiskajai nostrādātajai stundai * 100

# 12 - vērtēšanas analīze

Vērtēšanas analīze palīdz mums noteikt biznesa, ieguldījumu vai uzņēmuma patieso vērtību. Vērtējot biznesu, ir ļoti svarīgi izvēlēties pareizo vērtēšanas metodiku. Jūs varat izmantot vienu no šiem vērtēšanas finanšu analīzes rīkiem -

- DDM

- Diskontēta naudas plūsmas formula

- Tirdzniecība ar vairākiem

- Darījuma vairākkārtēja vērtēšana

- Daļu vērtēšanas summa

# 13 - dispersijas analīze

Dispersiju analīze budžeta plānošanā ir faktiskā rezultāta novirzes pret prognozēto rīcību finansēs izpēte. Būtībā tas attiecas uz to, kā norāda atšķirība starp faktisko un plānoto rīcību un kā tiek ietekmēta uzņēmējdarbības darbība.

# 14 - scenārijs un jutīguma analīze

Scenāriju analīzē ņem vērā visus scenārijus un pēc tam tos analizē, lai uzzinātu labāko un sliktāko scenāriju. Jutīguma analīzei varat izmantot sekojošo:

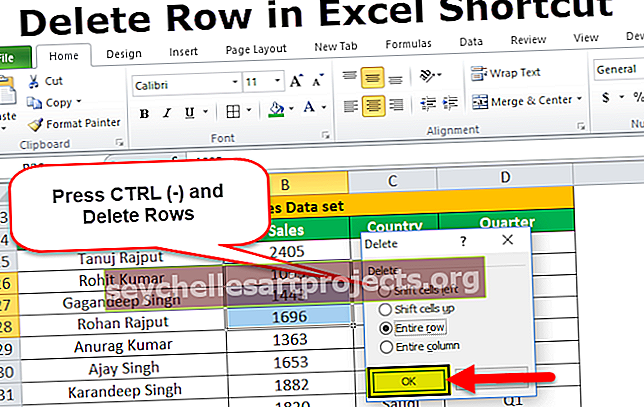

- Jutīguma analīze programmā Excel

- Datu tabula programmā Excel

- Divu mainīgo datu tabula programmā Excel

- Viena mainīgo datu tabula programmā Excel

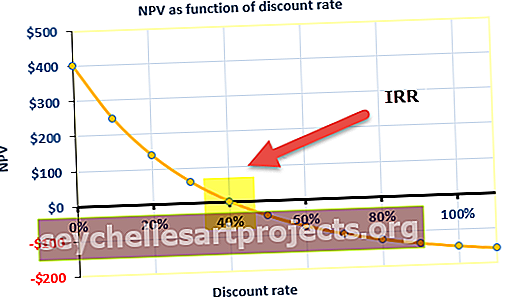

# 15 - peļņas normas analīze

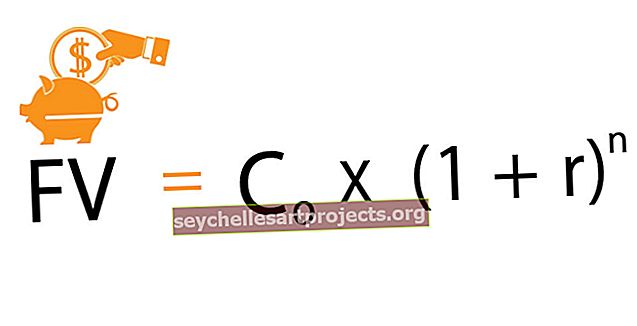

Iekšējā atdeves norma ir kapitāla plānošanā izmantotais rādītājs, ko izmanto potenciālo ieguldījumu rentabilitātes mērīšanai. To sauc arī par ERR jeb ekonomisko atdeves līmeni. IRR ir definēta kā diskonta likme, kas projekta NPV iestata uz nulli, ir projekta IRR. Atdeves analīzei var izmantot šādus rīkus:

- Papildu IRR

- XIRR programmā Excel

- MIRR programmā Excel

- NPV programmā Excel

- Atmaksāšanās periods un diskontētais atmaksāšanās periods

Priekšrocības

- Izmantojot finanšu analīzi, metožu vadība var pārbaudīt uzņēmuma veselību un stabilitāti.

- Tas sniedz ieguldītājiem ideju par to, vai izlemt, vai ieguldīt fondu vai ne konkrētā uzņēmumā, un tā atbild uz jautājumu, piemēram, vai ieguldīt? Cik daudz ieguldīt? Un kurā laikā ieguldīt?

- Tas vienkāršo finanšu pārskatus, kas palīdz salīdzināt dažāda lieluma uzņēmumus savā starpā.

- Ar finanšu analīzes palīdzību uzņēmums var prognozēt uzņēmuma nākotni un prognozēt nākotnes tirgus tendences un spēt veikt nākotnes plānošanu.

Trūkumi

- Viens no finanšu analīzes trūkumiem ir tas, ka tajā tiek izmantoti fakti un skaitļi, kas atbilst pašreizējiem tirgus apstākļiem, kas var svārstīties.

- Nepatiesi dati paziņojumā sniegs jums nepatiesu analīzi, un ar uzņēmumiem var manipulēt, un tie var nebūt precīzi.

- Salīdzinājums starp dažādiem uzņēmumiem nav iespējams, ja tie izmanto citas grāmatvedības politikas.

- Ja kāds uzņēmums strādā strauji mainīgā un ļoti konkurētspējīgā vidē, tā finanšu pārskatā uzrādītie iepriekšējie rezultāti var būt vai var nebūt nākotnes rezultātu rādītāji.

Finanšu analīzes ierobežojumi

- Veicot finanšu analīzi, uzņēmumi lielākoties neņem vērā cenu izmaiņas un tāpēc nespēj parādīt inflācijas ietekmi.

- Tas ņem vērā tikai uzņēmumu finanšu pārskatu monetāros aspektus un neņem vērā finanšu pārskatu nemonetāros aspektus.

- Tas ir balstīts uz iepriekšējiem datiem finanšu pārskatos, un nākotnes rezultāti nevar būt līdzīgi pagātnei.

- Daudzi nemateriālie aktīvi pārskatā netiek ierakstīti, jo nemateriālie aktīvi netiek ņemti vērā, veicot finanšu analīzi.

- Tas ir ierobežots uz noteiktu laika periodu un ne vienmēr ir salīdzināms ar dažādiem uzņēmuma pārskatiem dažādu grāmatvedības politiku dēļ.

- Dažreiz finanšu analīze ir personīga vērtējuma ietekme, un tas nenozīmē, ka spēcīgai uzņēmumu finanšu pārskatu analīzei ir spēcīga finanšu nākotne.

Secinājums

Tas ir sistemātisks uzņēmuma finanšu informācijas analīzes vai pārbaudes process, lai pieņemtu biznesa lēmumu. Cilvēki uzņēmumā pārbauda, cik stabils, maksātspējīgs un ienesīgs bizness vai jebkurš uzņēmuma projekts, un šie novērtējumi tiek veikti, pārbaudot uzņēmuma peļņas vai zaudējumu aprēķinu un naudas plūsmas pārskatu.

Finanšu pārskatu analīze un pārbaude ir būtiski instrumenti, lai novērtētu uzņēmuma veselību, un tā sniedz informāciju uzņēmuma vadībai. Tad viņi to izmanto nākotnes plānošanai un lēmumu pieņemšanai. Tas palīdz uzņēmumam piesaistīt kapitālu gan vietējā, gan ārzemēs. Izmantojot dažādas iepriekš minētās finanšu analīzes metodes, uzņēmums var paredzēt uzņēmuma vai atsevišķu projektu nākotni, un tas palīdz uzņēmuma vadībai pieņemt lēmumus, izskatot ziņojumā sniegtos ieteikumus. Investoriem tas palīdz ieguldīt līdzekļus uzņēmumā vai nē, novērtējot uzņēmuma finanšu pārskatus.