Korporatīvās obligācijas (definīcija, veidi, saraksts) Cenas un peļņas attiecību piemērs

Kas ir korporatīvās obligācijas?

Korporatīvās obligācijas ir fiksēta ienākuma vērtspapīri, ko emitējušas korporācijas ar periodiskiem solītiem fiksētiem maksājumiem. Šie fiksētie maksājumi atkal tiek sadalīti divās daļās, proti, kuponā un nosacītajā vai nominālvērtībā. Kad organizācija emitē korporatīvo obligāciju, organizācija no ieguldītājiem pieņem fiksēto summu par emisijas cenu, kas atkarībā no tirgus apstākļiem var būt lielāka vai mazāka par nosacīto. Kad emisijas cena, ko nosaka emisijas cena, ir lielāka nekā nacionālā, tiek uzskatīts, ka obligācijas tirgojas ar prēmiju, un otrādi tiek uzskatītas par diskonta obligācijām. Uzņēmumu obligācijas tiek uzskaitītas dažādos veidos, pamatojoties uz riskantumu un obligācijas noteikumiem.

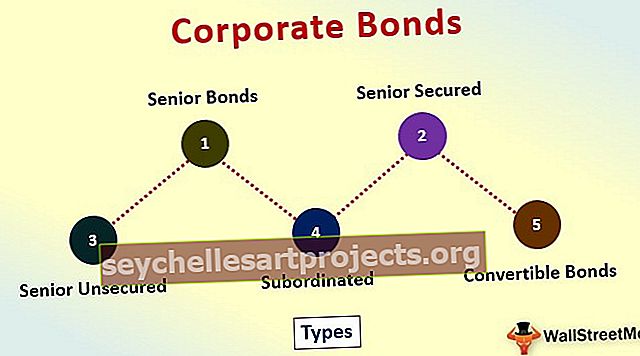

Uzņēmumu obligāciju top 5 veidu saraksts

Zemāk ir saraksts ar visizplatītākajiem korporatīvo obligāciju veidiem

# 1 - vecāko obligācijas

Šīs obligācijas garantē ieguldītājiem sākotnēju prasību par uzņēmuma aktīviem, ja uzņēmums pārtrauks uzņēmējdarbību. Citiem vārdiem sakot, vecāko obligāciju turētāji maksājumus saņem pat pirms akcionāriem maksā.

# 2 - vecākais nodrošināts

Šīs nodrošinātās obligācijas nodrošina ar izdevējas organizācijas īpašumiem vai aktīviem, un ieguldītājiem ir prasība pret norādītajiem aktīviem vai īpašumiem. Tādējādi viņi ir priekšā citiem aizdevējiem, kuri ir jāatmaksā.

# 3 - vecākais nav nodrošināts

Šāda veida korporatīvās obligācijas nav nodrošinātas ar garantiju, un tāpēc tās ir riskantākas nekā vecāko nodrošināto veidu, taču tās ir mazāk riskantas nekā citas nenodrošinātas obligācijas, kuras ieguldītāji tur atmaksas rindā. Viņi stāv uz priekšu nekā nenodrošinātie obligāciju turētāji atmaksas rindā.

# 4 - pakļauts

Šāda veida pakārtoto obligāciju turētāji maksājumus saņem no uzņēmuma, tiklīdz ir samaksāti iepriekšminētie trīs obligāciju turētāji. Tomēr viņi joprojām saņem maksājumus pirms citiem kreditoriem un akcionāriem.

# 5 - Konvertējamās obligācijas

Šīs konvertējamās obligācijas var konvertēt fiksētā skaitā uzņēmuma akciju par noteiktu cenu, kā minēts obligāciju termiņu lapā. Šīm obligācijām ir duāli raksturīgi fiksēti maksājumi uz laiku un kapitāla vērtības pieaugums pēc konvertēšanas akcijās.

Korporatīvās obligācijas cena un ienesīgums līdz dzēšanai (YTM)

Obligācijas cenu un tai atbilstošo ienesīgumu nosaka šādi faktori.

- Pieprasījums pēc obligācijām tirgū: tie ir atklātie procenti, kas izteikti kā solījums un pieprasa tirgū kotētās cenas.

- Reitingi, ko obligācijai piešķīrušas tādas kredītreitinga aģentūras kā Moodys, Fitch un S&P.

- Obligācijas vecums: tas apzīmē atlikušo gadu skaitu. Vispārējā cenu tendence ir tāda, ka tā cena tuvojas nominālvērtībai (nominālvērtībai), tuvojoties termiņam.

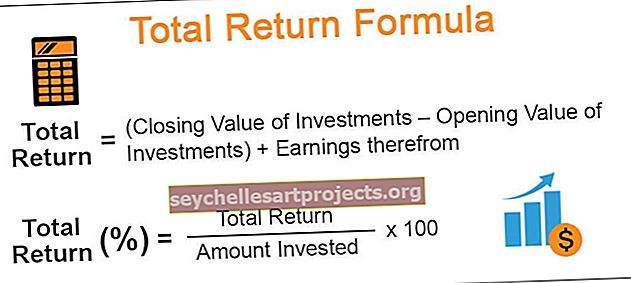

Attiecīgais obligācijas ienesīgums par kotēto cenu ir likme, ko izmanto nākotnes naudas plūsmu diskontēšanai tā, lai tās vērtība būtu vienāda ar pašreizējo obligācijas cenu. To aprēķina, izmantojot šādu formulu.

Obligācijas cena = kupons1 / (1 + YTM) 1 + kupons2 / (1 + YTM) 2 + …… kupons n / (1 + YTM) n + Nominālvērtība / (1 + YTM) nAtrodot YTM iepriekš minētajā vienādojumā, tiek iegūts ienesīgums līdz obligācijas termiņam. YTM pieņem vienu likmi, ko izmanto visu naudas plūsmu diskontēšanai tā, ka visu YTM diskontēto naudas plūsmu pašreizējā vērtība dod obligācijas pašreizējo tirgus cenu.

Piemērs

Aprēķiniet 20 gadu obligācijas 1000 USD par vērtību YTM ar 6% kupona likmi, kas tiek tirgota par cenu 802,07 USD.

Risinājums:

Kupons C = 0,06 * 1000 = 60

802,07 = ∑ t = 1 20 60 / (1 + YTM) t + 1000 / (1 + YTM) 20

Rezultātu dod YTM aprēķināšana, izmantojot izmēģinājumus un kļūdas, vai risinātājs programmā Excel

YTM = 8,199%

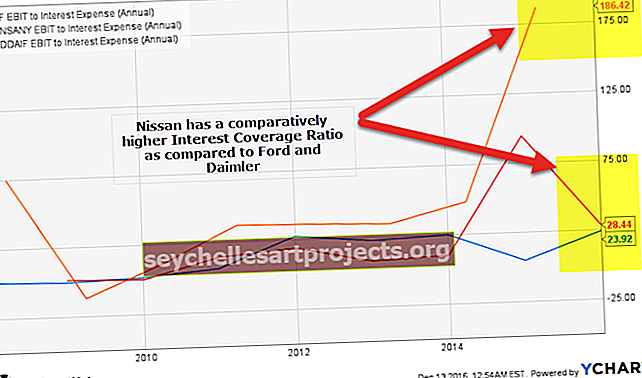

Korporatīvo obligāciju cenas un peļņas attiecība

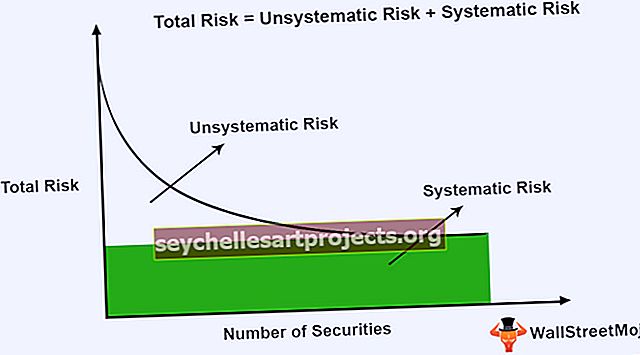

Cenai un ienesīgumam ir savstarpēji apgrieztas attiecības tādā veidā, ka, pieaugot cenai, ienesīgumam ir tendence samazināties un otrādi.

Iepriekš minētā grafika slīpums parāda saites jutīgumu. Šo slīpumu sauc par saites faktisko ilgumu. Citiem vārdiem sakot, efektīvais ilgums mēra obligācijas cenu jutīgumu pret ienesīguma izmaiņām. To definē kā vidējās obligācijas cenas izmaiņas ienesīguma izmaiņām par 1%.

Efektīvā ilguma formula ir šāda:

Efektīvais ilgums = (V - - V + ) / 2V 0 Δy- V - = obligācijas vērtība, kad ienesīgums ir samazināts

- V + = Obligācijas vērtība ar ienesīguma pieaugumu.

- V 0 = obligācijas sākotnējā vērtība

- Δy = Ienesīguma izmaiņas.

Korporatīvo obligāciju iezīmes

Tālāk ir norādītas korporatīvo obligāciju iezīmes.

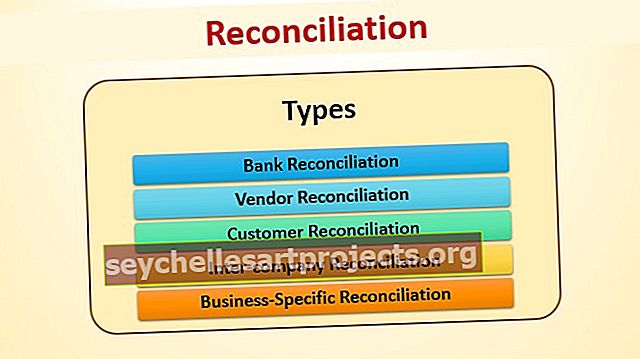

# 1 - korporatīvo obligāciju izplatība

Uzņēmumu obligācijas parasti ir riskantākas nekā valdības obligācijas, kuras emitējušas federālās valdības vai vietējās iestādes, piemēram, pašvaldības utt. Tā kā tā ir riskantāka, racionāla ieguldītāja gaidītā atdeve ir vairāk salīdzināma ar valdības obligācijām, kas atspoguļojas to augstajos YTM salīdzinājumā ar valdības obligācijas. Investora prasīto papildu ienesīgumu salīdzinājumā ar valdības obligācijām sauc par starpību.

# 2 - Iegultās iespējas korporatīvajā obligācijā

Dažām korporatīvajām obligācijām ir pievienotas pirkšanas un nodošanas funkcijas, kā deklarējis korporatīvo obligāciju emitents.

Pieprasāmā obligācija tiek atpirkta pirms obligācijas termiņa, kad obligācijas cena sasniedz zvana cenu. Pieprasījuma cena ir noteikta cena, par kuru emitents var atsaukt obligāciju, nomaksājot ieguldītājam nominālvērtību pirms termiņa beigām. Pieprasāmās obligācijas cena parasti ir zema salīdzināmajai nepieprasāmajai obligācijai, jo ieguldītājam pastāv risks, ka pieprasāmo obligāciju var izsaukt krietni pirms termiņa beigām

Atdodamā obligācija ir obligāciju līgumā iestrādāta opcija, kas nodrošina ieguldītāja aizsardzību, kad obligācijas cena ir zemāka par emisijas cenu. Piedāvājamās obligācijas pircējs ir apdrošināts līdz obligācijas cenas samazinājumam, kad procentu likmes paaugstinās un tādējādi ir izdevīgas obligācijas turētājam. Tādējādi nododamās obligācijas cena ir augsta, salīdzinot ar parasto tiešo obligāciju. Tāpēc atmaksājamā obligācija tiek atpirkta par pārdošanas cenu, kaut arī obligācijas cena ir zemāka par pārdošanas cenu pirms termiņa pārdošanas dienā.

Secinājums

Lielākā daļa organizāciju naudas piesaistīšanai dod priekšroku korporatīvajām obligācijām, nevis ilgtermiņa aizdevumiem, jo tās piedāvā izdevīgas iezīmes gan investoriem, gan aizņēmējiem, kamēr tās aktīvi tiek tirgotas arī sekundārajā tirgū. Tāpēc tie ir spēcīga uzņēmuma kapitāla struktūras sastāvdaļa.