Procentu seguma koeficients (nozīme, piemērs) | Kā interpretēt?

Kāds ir procentu seguma koeficients?

Procentu seguma koeficients ir koeficients, ko izmanto, lai noteiktu, cik reizes uzņēmums var maksāt procentus ar pašreizējiem ienākumiem pirms uzņēmuma procentiem un nodokļiem, un tas ir noderīgs, lai noteiktu uzņēmuma likviditātes stāvokli, aprēķinot, cik viegli uzņēmums var maksāt procentus tā nenomaksāto parādu.

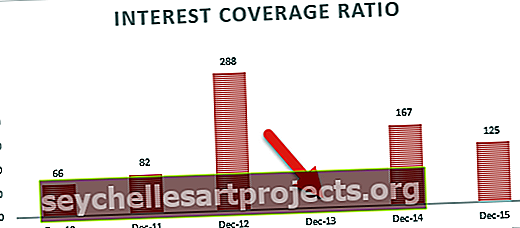

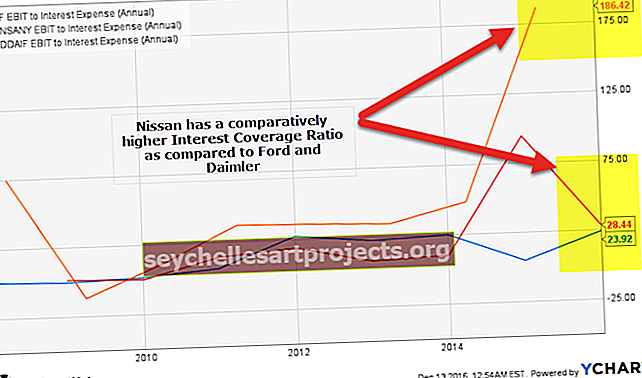

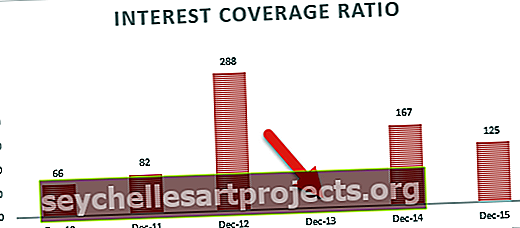

Lielākajai daļai uzņēmumu ir aizņēmumi (gan ilgtermiņa, gan īstermiņa), un par tiem ir jāmaksā procenti. Investoriem jāpārbauda fakts, vai uzņēmums varēs savlaicīgi samaksāt procentus. Kā redzams no iepriekš redzamās diagrammas, Nissan procentu likmju seguma koeficients ir ārkārtīgi veselīgs salīdzinājumā ar citiem vienaudžiem - Ford un Daimler.

Procentu seguma koeficients palīdz noteikt, cik viegli uzņēmums var maksāt procentus par nenomaksātajiem parādiem / aizņēmumiem. Tas tiek klasificēts kā parāda parāds, kas sniedz vispārēju priekšstatu par uzņēmuma finanšu struktūru un finanšu risku. To var arī klasificēt kā maksātspējas koeficientu, kas palīdz saprast, vai organizācija ir maksātspējīga un vai pastāv gandrīz draudi, kas saistīti ar bankrotu.

Benjamin Graham kungs (slavenās grāmatas Autors Intelligent Investorc autors procentu drošības seguma daļu sauca par “drošības rezervi”. Viņš šo terminu izskaidroja, salīdzinot to ar tilta inženieriju. Uz tilta konstrukcijas svars, ko tas var pārvadāt, tiek deklarēts kā teiksim 10 000 mārciņu, bet faktiskais maksimālais svara ierobežojums, par kuru tas ir izveidots, ir 30 000 mārciņu. Šī papildu 20 000 mārciņa ir drošības rezerve, lai pielāgotos negaidītām situācijām. Tādā pašā veidā ICR ir drošība attiecībā uz organizācijas procentu maksājumiem.

Zināmā mērā šī attiecība arī palīdz izmērīt uzņēmuma finansiālo stabilitāti vai grūtības, ar kurām tā var saskarties aizņēmumu dēļ.

Kapitāls un parāds ir divi līdzekļu avoti jebkuram uzņēmumam. Procenti ir organizācijas parāda izmaksas. Ļoti svarīgi ir analizēt, vai uzņēmums spēj samaksāt šīs izmaksas. Tāpēc šī ir ļoti kritiska attiecība uzņēmuma akcionāriem un aizdevējiem.

Procentu seguma koeficienta formula

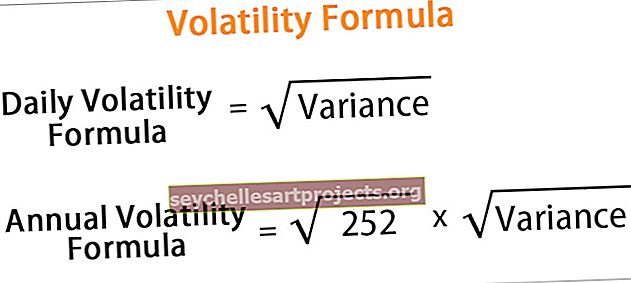

ICR aprēķina ar vienkāršu formulu šādi:

# 1 - EBIT izmantošana

Procentu seguma koeficients = EBIT par periodu ÷ Kopā maksājamie procenti attiecīgajā periodā

Šeit EBIT apzīmē peļņu pirms procentiem un nodokļiem

Ļaujiet mums labāk izprast šo formulu, izmantojot nākamo piemēru.

| M / s Augsto pelnītāju Limited | ||

| Ieņēmumu pārskata kopsavilkums par periodu no 2015. gada 1. janvāra līdz 2015. gada 31. decembrim kopā ar Salīdzinošais ieņēmumu pārskats par periodu no 2014. gada 1. janvāra līdz 2014. gada 31. decembrim |

||

| Sīkāka informācija | Gads | |

| 2015. gads | 2014. gads | |

| Ieņēmumi: | ||

| Projekta konsultatīvās maksas | 1 30 000 USD | 1 50 000 USD |

| Konsultāciju maksa | 70 000 USD | 36 000 USD |

| Kopējie ieņēmumi (A) | 2 000 000 USD | 1 86 000 USD |

| Izdevumi: | ||

| Tiešie izdevumi | 1 000 000 USD | 95 000 USD |

| Reklāmas izdevumi | 2000 USD | 1800 USD |

| Komisija samaksāta | 1140 USD | 600 USD |

| Dažādi izdevumi | 360 USD | 300 USD |

| Nolietojums | 8 300 USD | 8600 USD |

| Kopējie darbības izdevumi (B) | 1 11 800 USD | 1 063 300 USD |

| Pamatdarbības ienākumi (A mīnus B) | 88 200 USD | 79 700 USD |

| Pievienot: Citi ienākumi | 2000 USD | 2100 USD |

| Mazāk: citi izdevumi (ja tādi ir) | 100 USD | 76 USD |

| Peļņa pirms procentiem un nodokļiem | 90 100 USD | 81 724 USD |

| Mazāk: Interese | 9 200 USD | 8 000 USD |

| Peļņa pirms nodokļu nomaksas | 80 900 USD | 73 724 USD |

| Mazāk: nodokļi (pieņemts @ 10%) | 8090 USD | 7 372 ASV dolāri |

| Peļņa pēc nodokļu nomaksas | 72 810 USD | 66 352 USD |

IKR 2015. gadā = 90 100 USD ÷ 9 200 USD = 9,99

ICR 2014. gadam = 81 724 ÷ 8000 USD = 10,07

# 2 - EBITDA izmantošana

Nelielas iepriekš minētās formulas izmaiņas ir visu bezskaidras naudas izmaksu pievienošana EBIT (EBITDA) un pēc tam ICR aprēķināšana.

Šī paša formula ir šāda:

Procentu seguma koeficienta formula = (perioda EBIT + bezskaidras naudas izdevumi) ÷ Kopā attiecīgajā periodā maksājamie procenti.

Bezskaidras naudas izdevumi lielākajai daļai uzņēmumu ir nolietojums un amortizācija.

Lai saprastu šo formulu, vispirms ļaujiet mums saprast, ko mēs saprotam ar bezskaidras naudas izdevumiem. Kā norāda pats nosaukums, tie ir izdevumi, kas radušies kontu grāmatās, taču šo izdevumu dēļ nav reālas naudas aizplūdes. Ļoti labs piemērs tam ir nolietojums. Nolietojums katru gadu nosaka pamatlīdzekļu nolietojumu, bet nerada naudas aizplūšanu.

Šo bezskaidras naudas izdevumu pievienošanas loģikai ir jāsasniedz skaitlis, kas būs pieejams procentu samaksai patiesajā nozīmē, nevis tikai pēc grāmatas peļņas. Ja saskaitīsim šos izdevumus, procentu seguma koeficients noteikti palielināsies.

Ņemot iepriekš minēto piemēru,

IKR 2015. gadā = (90 100 USD + 8 300 USD) ÷ 9 200 USD = 10,58

ICR 2014. gadā = (81 724 USD + 8 600 USD) ÷ 8 000 USD = 12,04

Finanšu analītiķi izmanto vai nu pirmo, vai otro formulu atkarībā no tā, ko viņi uzskata par piemērotāku.

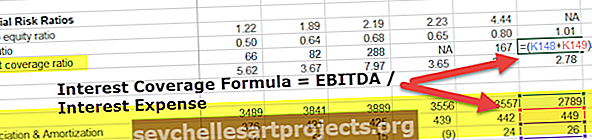

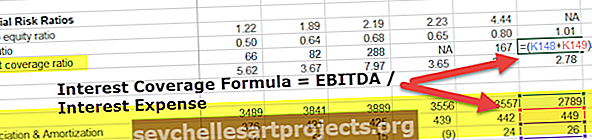

Colgate procentu seguma koeficients (izmantojot EBITDA metodi)

Tagad aprēķināsim Colgate procentu seguma koeficientu. Šajā piemērā mēs izmantosim EBITDA formulu = EBITDA / procentu izdevumi (izmantojot 2. formulu)

- Kolgates ICR = EBITDA / procentu izdevumi

- Lietā Colgate ienākumu un zaudējumu aprēķinā netika norādīti depozīta un amortizācijas izdevumi. Tos varat viegli atrast sadaļā Naudas plūsma no operācijām.

- Lūdzu, ņemiet vērā, ka procentu izdevumi ir neto summa ienākumu pārskatā (procentu izdevumi - procentu ienākumi)

- Kā mēs varam atzīmēt, Colgate procentu pārklājums ir ļoti veselīgs. Aptuveni pēdējos divus gadus tā ir saglabājusi procentu seguma koeficientu, kas pārsniedz 100x.

- Tāpat 2013. gadā neto procentu izdevumi bija negatīvi (procentu izdevumi - procentu ienākumi). Tādējādi attiecība netika aprēķināta.

Procentu seguma koeficienta interpretācija

Procentu seguma koeficients ir organizācijas maksātspējas pārbaude. Vienkārši sakot, attiecība mēra procentu reižu skaitu, kas jāmaksā ar uzņēmuma dotajiem ienākumiem. Tāpēc, jo augstāks koeficients, jo labāk tas ir. Lielāka attiecība nozīmē, ka organizācijai ir pietiekams buferis pat pēc procentu maksāšanas. Iepriekš minētajā piemērā M / s High Earners Limited ICR 2014. gadam ir aptuveni 10. Tas nozīmē, ka tai bija pietiekami daudz rezervju, lai samaksātu procentus 9 reizes virs faktiskajiem maksājamiem procentiem.

Citiem vārdiem sakot, var teikt, ka jo zemāka attiecība, jo lielāks slogs organizācijai jāuzņemas parādu izmaksām. Kad attiecība nokrītas zem 1,5, tas uzņēmumam nozīmē sarkanu brīdinājumu. Tas norāda, ka tas tikko spēs segt savus procentu izdevumus. Viss, kas ir mazāks par 1,5, nozīmē, ka organizācija, iespējams, nevarēs maksāt procentus par aizņēmumiem. Šajā gadījumā pastāv lielas iespējas noklusēt saistības. Tas var arī radīt ļoti negatīvu ietekmi uz uzņēmuma nemateriālo vērtību, jo visi aizdevēji būs ļoti piesardzīgi attiecībā uz ieguldīto kapitālu, un visi potenciālie aizdevēji izvairīsies no iespējas.

Tāpat, ja uzņēmums nespēj samaksāt procentus, tas var beigties ar aizņemšanos vairāk. Tas parasti pasliktina situāciju un noved pie tā, ka uzņēmums turpina aizņemties vairāk, lai segtu savus procentu izdevumus.

Kas notiek, ja procentu seguma koeficients faktiski nokrītas zem 1? Šajā gadījumā tas nozīmē, ka uzņēmums negūst pietiekamus ieņēmumus, tāpēc kopējie maksājamie procenti ir lielāki par peļņu pirms procentiem un nodokļiem . Tas ir spēcīgs noklusējuma rādītājs. Tas bieži rada bankrota risku.

Apskatiet zemāk redzamo diagrammu. Kanādas dabiskais ICR tagad ir -0,91x (mazāks par 0). Šāds stāvoklis uzņēmumam nav labs, jo tiem nav pietiekamu ienākumu, lai nomaksātu tā procentu izdevumus.

avots: ycharts

Vairumā gadījumu minimālajam procentu seguma koeficientam jābūt apmēram 2,5 līdz 3. Ar to pietiek, lai neizraisītu sarkano karogu. Tomēr var būt daudz gadījumu, kad uzņēmumam ir jāuztur augstāka attiecība, piemēram:

- Spēcīga iekšējā politika, kurā vadība ir pilnvarojusi saglabāt augstāku koeficientu;

- Var būt arī dažādu uzņēmuma kredītņēmēju līguma prasība saglabāt augstāku koeficientu.

Tāpat dažādās nozarēs var būt atšķirīgs ICR pieņemamības līmenis. Parasti nozares, kurās pārdošanas apjomi ir stabili, piemēram, pamata komunālie maksājumi, var iztikt ar zemāku procentu seguma pakāpi. Tas ir tāpēc, ka viņiem ir salīdzinoši stabils EBIT, un viņu intereses var viegli segt pat grūtos laikos.

Tā kā nozarēm, kurās parasti ir mainīgi pārdošanas apjomi, piemēram, tehnoloģijai, vajadzētu būt salīdzinoši augstākai attiecībai. Šeit EBIT svārstīsies atbilstoši pārdošanas apjomiem, un labākais veids, kā pārvaldīt naudas plūsmu, ir bufera naudas saglabāšana, saglabājot augstāku koeficientu.

Vēl viens interesants aspekts, kas jāatzīmē par šo koeficientu, ir tāds, ka lielāks EBIT nav pierādījums augstākai ICR. No iepriekš minētās M / s High Earners Limited divu gadu ieņēmumu salīdzinošās analīzes mēs varam secināt to pašu. 2014. gadā ir mazāka peļņa, taču joprojām ir nedaudz labākas iespējas samaksāt savus procentu izdevumus, salīdzinot ar 2015. gadu. Lai arī 2014. gadā peļņa bija mazāka, arī procenti gadā ir zemāki un līdz ar to augstāks procentu seguma koeficients.

Lietderība

- Šīs proporcijas tendenču analīze sniegs skaidru priekšstatu par organizācijas stabilitāti attiecībā uz procentu maksājumiem un saistību nepildīšanu, ja tādi ir. Piemēram, uzņēmums, kuram ir konsekventa IKR piecu gadu periodā, ir salīdzinoši vienkārša salīdzinājumā ar uzņēmumu, kura procentu seguma koeficients mainās gadā

| Uzņēmums A | 2015. gads | 2014. gads | 2013. gads | 2012. gads | 2011. gads |

| Peļņa pirms procentiem un nodokļiem | 12 000 USD | 10 000 USD | 8 000 USD | 6000 USD | 4000 USD |

| Interese | 1150 USD | 950 USD | 800 USD | 660 USD | 450 USD |

| Procentu seguma koeficients | 10.43 | 10.53 | 10.00 | 9.09 | 8.89 |

| Uzņēmums B | 2015. gads | 2014. gads | 2013. gads | 2012. gads | 2011. gads |

| Peļņa pirms procentiem un nodokļiem | 12 000 USD | 10 000 USD | 8 000 USD | 6000 USD | 4000 USD |

| Interese | 8 000 USD | 5500 USD | 4000 USD | 4 100 USD | 3500 USD |

| Procentu seguma koeficients | 1.50 | 1.82 | 2.00 | 1.46 | 1.14 |

No iepriekš minētā ICR mēs varam redzēt, ka uzņēmums A ir nepārtraukti palielinājis savu procentu seguma koeficientu un, šķiet, ir stabils maksātspējas un izaugsmes ziņā. Tajā pašā laikā uzņēmumam B ir ļoti zems koeficients, un attiecībās ir arī kāpumi un kritumi. Tas norāda, ka uzņēmums B nav stabils un tuvākajā nākotnē var saskarties ar likviditātes problēmām.

- Pirms naudas aizdošanas, izmantojot īstermiņa / ilgtermiņa instrumentus, aizdevēji var novērtēt budžeta seguma procentu seguma koeficientu un novērtēt uzņēmuma kredītspēju. Lielāks koeficients ir tas, ko aizdevēji skatīsies.

- ICR ir arī labs rādītājs citām ieinteresētajām personām, piemēram, investoriem, kreditoriem, darbiniekiem utt., Lai savlaicīgi pieņemtu lēmumus.

Atsaucoties uz iepriekš minētajiem uzņēmuma A un uzņēmuma B piemēriem, darbinieks noteikti vēlētos strādāt A, nevis B uzņēmumā, lai nodrošinātu savu darba drošību. Tajā pašā virzienā, ja ieguldītājs ir ieguldījis naudu uzņēmumā B, viņš var vēlēties atsaukt savus ieguldījumus, atsaucoties uz iepriekš minēto tendenču analīzi.

Ierobežojumi

Tāpat kā jebkuram citam finanšu koeficientam, arī šim koeficientam ir savi ierobežojumi. Daži no ierobežojumiem ir šādi:

- Aplūkojot koeficientu noteiktā laika posmā, iespējams, nesniegsiet patiesu priekšstatu par uzņēmuma stāvokli, jo var būt sezonāli faktori, kas var paslēpt / izkropļot attiecību.

Piemēram, noteiktā periodā uzņēmumam ir izņēmuma ieņēmumi jaunu produktu ieviešanas dēļ, kurus valdība jau ir aizliegusi. Aplūkojot procentu seguma koeficientu tikai šajā periodā, var rasties iespaids, ka uzņēmumam klājas labi. Tomēr, ja koeficientu salīdzina ar nākamo periodu, tas var parādīt pilnīgi atšķirīgu ainu.

- Būtisks koeficienta trūkums ir tas, ka koeficientā netiek ņemta vērā nodokļu izdevumu ietekme uz organizāciju. Ienākuma nodokļa izdevumi tiek atskaitīti pēc peļņas pirms procentiem un nodokļiem. Nodoklis ietekmē organizācijas naudas plūsmu, un to var atskaitīt no koeficienta skaitītāja, lai sasniegtu labākus rezultātus.

- Konsekvences princips grāmatvedībā, kas tiek sagatavots, sagatavojot finanšu pārskatus, var būt arī kritisks faktors, analizējot pagātnes tendences un salīdzinot nozares vienaudžus, aprēķinot IKP.

Labākais veids, kā izmantot šo attiecību

Labākais veids, kā izmantot finanšu rādītājus, ir rādītāju jumta izmantošana noteiktā laika posmā. Efektīvai finanšu pārskatu analīzei kopā ar procentu seguma koeficientu būtu jāizmanto daudzi citi finanšu rādītāji, piemēram, naudas rādītājs, ātrais rādītājs, pašreizējais rādītājs, parāda un pašu kapitāla koeficients, cenu peļņas koeficients utt. Tas palīdz maksimāli palielināt šo attiecību priekšrocības un vienlaikus mazināt to ierobežojumus.

Nozares piemērs

Šis ir dažu ievērojamu telekomunikāciju nozares dalībnieku peļņas un zaudējumu grāmatvedības izraksts par 2015. – 16. Finanšu gadu

| Sīkāka informācija | Ideja Cellular | Bharti Airtels | Tata Kom |

| (Visas summas rūpiju kroros) | |||

| Ienākumi | |||

| Pārdošanas apgrozījums | 35816.55 | 60300.2 | 4790.32 |

| Citi ienākumi | 183.44 | 805.7 | -89,6 |

| Kopējie ienākumi (A) | 35999.99 | 61105.9 | 4700,72 |

| Izdevumi | |||

| Izejvielas | 0 | 51.6 | 20.77 |

| Enerģijas un degvielas izmaksas | 2460.36 | 4038.7 | 83.56 |

| Darbinieku izmaksas | 1464.44 | 1869.3 | 789,65 |

| Citi ražošanas izdevumi | 18708.9 | 15074.7 | 1828.73 |

| Dažādi izdevumi | 1358.59 | 16929.7 | 896,76 |

| Kopējie izdevumi (B) | 23992.29 | 37964 | 3619.47 |

| Peļņa pirms nolietojuma, procentiem un nodokļiem (A - B) |

12007.7 | 23141.9 | 1081.25 |

| Mazāk: nolietojums | 6199.5 | 9543.1 | 745,56 |

| Peļņa pirms procentiem un nodokļiem | 5808.2 | 13598.8 | 335.69 |

| Interese | 1797.96 | 3559 | 20.45 |

| Procentu seguma koeficients | 3.23 | 3.82 | 16.42 |

Ja mēs salīdzinām iepriekš minēto trīs uzņēmumu attiecību, mēs varam viegli redzēt, ka Tata Communication ir pietiekami daudz bufera naudas, lai nomaksātu visas procentu saistības, taču tajā pašā laikā tai ir peļņa, kas ir ievērojami mazāka nekā pārējiem diviem uzņēmumiem.

No otras puses, gan Idea, gan Bharti Airtel proporcijas ir apakšējā pusē, bet tās nav pietiekami zemas, lai paceltu sarkanu karogu. Apdomīgs ieguldītājs, kurš meklē lielāku stabilitāti un drošību, varētu izvēlēties Tata Communications, savukārt investori, kuri vēlas uzņemties nedaudz lielāku risku, dosies ar lielāku peļņu guvušiem uzņēmumiem, bet zemākiem procentu seguma rādītājiem, piemēram, Bharti Airtel.

Noderīga ziņa

- Kas ir finanšu sviras efekts?

- Darbības sviras piemērs

- Dividendu izmaksu koeficienta analīze

- Kas ir kapitāla pārnesuma koeficients? <