Investīciju partnerība (definīcija, piemēri) Kā tas strādā?

Kas ir ieguldījumu partnerība?

Ieguldījumu partnerība attiecas uz jebkuru uzņēmējdarbības veidu, kurā vismaz 90% no visiem ieguldījumiem tiek turēti finanšu instrumentos, piemēram, obligācijās, akciju nākotnes līgumos un opcijās, un dominējošais ienākums (parasti> 90%) ietu finanšu avoti.

Investīciju partnerības piemēri

Tālāk ir sniegti daži piemēri -

- Drošības fondi

- Kopfondu

- Privātais kapitāls

- Riska kapitālisti

- Portfeļa pārvaldības pakalpojumi

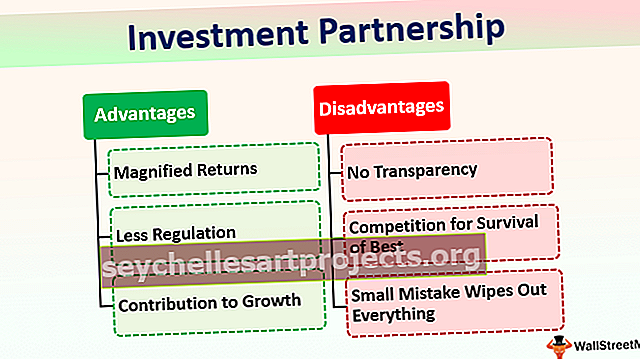

Ieguldījumu partnerību priekšrocības

- Palielināta atdeve - Šādi uzņēmējdarbības veidi parasti ietilpst alternatīvo ieguldījumu fondu kategorijā. Viņi iegulda riskantos vērtspapīros, kur ir iespējas arī augstākam peļņas potenciālam. Tādējādi pastāv liela varbūtība iegūt lielāku peļņu, ieguldot šādās ieguldījumu partnerībās

- Mazāk regulējuma - attiecībā uz alternatīvo ieguldījumu fondu kategorijām, piemēram, riska ieguldījumu fondiem, regulējums ir ierobežots, un fondi pēc saviem ieskatiem izvēlas ieguldījumu pārvaldīšanas veidu. Tādējādi viņi var brīvi izvēlēties savu stratēģijas stilu, lai ieguldītājiem sniegtu maksimālu un optimālu atdevi. Nekāda veida iejaukšanās nebūtu liela

- Ieguldījums izaugsmē - Šāda veida ieguldījumu partnerības nodrošina nepieciešamo izaugsmes kapitālu uzņēmumam, kas cenšas piesaistīt līdzekļus. Uzņēmumiem, kas cenšas piesaistīt līdzekļus no institucionālajiem ieguldītājiem, šis ceļš būs reāls risinājums, jo uzņēmumi var izpildīt kritērijus, kas nepieciešami noteiktiem uzņēmuma ieguldījumiem institucionālu ieguldītāju veidā, kad tas pirmo reizi meklē IPO. Turklāt daži uzņēmumi dažādu noteikumu un formalitāšu dēļ var izvairīties no naudas vākšanas ar valsts emitentu starpniecību. Šādos gadījumos viņi izvēlas veidu, kā nodrošināt finansējumu no riska ieguldījumu fondiem, izmantojot kopēju procedūru, kas pazīstama kā privāta izvietošana.

- Nodrošina sēklas un eņģeļu kapitālu - šāds ieguldījumu partnerības veids turpina ieguldīt amatieru uzņēmumos, kas tikko sāk darboties, un tādējādi palīdz uzņēmumiem nodrošināt izaugsmes finansējumu. Parasti riska kapitāla firmas iegādājas daļu no šādiem uzņēmumiem un pēc tam veic piemērotu izeju pēc tam, kad uzņēmums turpina panākt pietiekamu izaugsmi 5–10 gadu laikā

- Spēja iegūt piekļuvi sarežģītiem produktiem - ieguldot ieguldījumu partnerībā, privātais ieguldītājs var piekļūt, pakļaujoties sarežģītiem produktiem, kurus riska ieguldījumu fondi iegulda, piemēram, eksotiskos atvasinātajos instrumentos, piemēram, kredītsaistību nepildīšanas mijmaiņas līgumos utt. kursiem nebūtu piekļuves šādiem produktiem. Tikai ieguldot naudu šādās partnerībās, viņi iegūst piekļuvi šādu produktu tirgiem.

- Ārpakalpojumi naudas pārvaldībai profesionālās rokās. Nodrošinot naudu šādiem fondiem, ieguldītāji tagad naudas pārvaldību uzticētu profesionāliem naudas pārvaldniekiem, un tādējādi privātais ieguldītājs ir atbrīvots no bažām, kuras akcijas pirkt vai pārdot, kādus tirgus uzraudzīt iespējas un tā tālāk. Viņš / viņa ir labi pārliecināts, ka viņu naudu tagad pārvalda profesionāļi.

Investīciju partnerību trūkumi

- Nav pārredzamības. Bieži vien informācija par ieguldījumu partnerībām nav zināma, jo īpaši attiecībā uz finanšu pārskatiem. Lai arī izsmalcinātiem ieguldītājiem var nebūt pietiekami daudz zināšanu un atrašanās vietas par to, kā precīzi tiek pārvaldīta nauda un kur tā tiek ieguldīta katru dienu, kā tas parasti notiek riska ieguldījumu fondu gadījumā. Turklāt viņiem nav pienākuma publiski deklarēt savu sniegumu un atdevi, kas sasniegta virsstundas vai gadu no gada. Šajā gadījumā trūkst sabiedrības pārredzamības attiecībā uz to, kā tieši viņu naudu pārvalda ieguldījumu partnerības

- Konkurence par labāko izdzīvošanu - runājot par naudu, ir dabiska tieksme meklēt labāko, ņemot vērā to, kurš dod vislabāko atdevi. Tādējādi pastāvīgi tiek pārbaudīts, kurš gada laikā darbojas vislabāk, pamatojoties uz vēsturisko atdevi. Tādējādi ieguldītāji mēdz pulcēties uz šādiem fondiem, kas viņiem dod vislabāko peļņu no naudas. Finanšu mediji vienmēr izceļ sniegumu un atdevi. Šādos scenārijos fondi, kas nedarbojas līdz etalona līmenim, tiek izstumti, un investori var sākt izpirkt un pēc tam pumpēt savu naudu fondos, kuru darbība ir labāka.

- Neliela kļūda visu iznīcina - ir bijuši gadījumi, kad labākā izpildītāja nākamā gada topā nav. Biežāk tiek pat pamanīts, ka labākie riska ieguldījumu fondi tiek likvidēti pēc noteikta laika. Nepareiza stratēģija vai nepareiza pāreja uz nepareizu krājumu var iznīcināt bagātību, kas tika izveidota gadu gaitā, un investori sāks izpirkt. Pat ja runa ir par privāto kapitālu un riska kapitālu, ja viņi iegulda uzņēmumos, kas pašlaik nedarbojas tik labi kā agrāk, arī viņu vērtējums tiks pazemināts. Tas ietekmē PE un RK fondu atdevi.

Ierobežojumi

Riska ieguldījumu fondi un riska kapitāla firmas parasti meklē finansējumu tikai no akreditētiem un izsmalcinātiem investoriem, un mazie privātie ieguldītāji, iespējams, nevarēs tajos ieguldīt.

Secinājums

- Investīciju partnerības mēdz nodrošināt nepieciešamo izaugsmes finansējumu uzņēmumiem, kuriem tas ir nepieciešams, ne tikai palīdzot investoriem iegūt pārsteidzošu atdevi no veiktajiem ieguldījumiem. Šīs partnerības, bez šaubām, veicina lielāku finanšu tirgu efektivitāti, tirgū ieņemot netradicionālas pozīcijas, piemēram, īsās pozīcijas.

- Viņi arī iegulda eksotiskos produktos, par kuriem nespeciālistam nebūs daudz informācijas. Tomēr pārredzamības trūkums šādās ieguldījumu partnerībās neļaus investoriem atrasties tumsā, it īpaši attiecībā uz uzņēmuma finanšu stāvokli.

- Turklāt spēcīgā konkurence izstumj vājos, jo investori cenšas izpirkt no šādām zaudējumus nesošām ieguldījumu firmām. Tomēr ir bijušas investīciju partnerības, kas ieguldījušas milzīgu bagātību ieguldītājiem un sabiedrībai kopumā.