Aktīvi pret pasīviem 9 galvenās atšķirības (ar infografiku)

Primārā atšķirība starp aktīviem un pasīviem ir tā, ka aktīvs ir viss, kas pieder uzņēmumam, lai nākotnē sniegtu ekonomiskos ieguvumus, turpretī saistības ir kaut kas tāds, par ko uzņēmumam ir pienākums tos atmaksāt nākotnē.

Aktīvu un pasīvu atšķirības

Aktīvi un pasīvi ir katra biznesa galvenie komponenti. Lai gan šie divi elementi ir atšķirīgi, to abu mērķis ir palielināt uzņēmējdarbības mūžu.

Saskaņā ar grāmatvedības standartiem aktīvi ir kaut kas tāds, kas biznesam sniedz nākotnes labumu. Tāpēc biznesa konsultanti mudina uzņēmumus veidot aktīvus un samazināt izdevumus. No otras puses, saistības ir kaut kas tāds, kas jums ir jāmaksā tuvākajā vai tālākā nākotnē. Saistības veidojas tāpēc, ka jūs tagad saņemat pakalpojumu / produktu, lai vēlāk atmaksātos.

Šajā rakstā mēs veiksim abu komponentu salīdzinošo analīzi un aplūkosim dažādus to aspektus.

Aktīvu un pasīvu infografika

Ja grāmatvedības jomā esat iesācējs, varat apskatīt šo grāmatvedības pamatapmācību (apgūstiet grāmatvedību mazāk nekā 1 stundas laikā)

Kas ir aktīvi?

Aktīvi ir kaut kas tāds, kas jums turpina maksāt par gadu / s. Piemēram, pieņemsim, ka esat iegādājies almirahu savam biznesam. Tā mūža vērtība ir 5 gadi. Tas nozīmē, ka almirah iegāde ļāva jums saņemt samaksu par nākamajiem 5 gadiem.

Daži aktīvi piedāvā tiešu naudas ieplūdi, bet citi - natūrā. Almirah piemērā tas dod jums 5 gadu ērtības, lai jūs varētu glabāt un uzglabāt attiecīgos dokumentus.

Tagad parunāsim par investīcijām. Organizācijas bieži iegulda daudz naudas jēgpilnos kapitāla vērtspapīros, obligācijās un citos ieguldījumu instrumentos. Un līdz ar to viņi katru gadu interesējas par savu naudu. Ieguldījumi ir organizāciju aktīvi, jo šie ieguldījumi var radīt tiešas naudas plūsmas.

Aktīvu veidi

Šajā sadaļā mēs runāsim par dažādiem aktīvu veidiem.

Apgrozāmie līdzekļi

Apgrozāmie aktīvi ir tie aktīvi, kurus gada laikā var pārvērst par likviditāti. Bilancē apgrozāmie līdzekļi vispirms tiek ievietoti.

Šeit ir vienumi, kurus mēs varam apsvērt sadaļā “apgrozāmie līdzekļi” -

- Nauda un tās ekvivalenti

- Īstermiņa investīcijas

- Krājumi

- Tirdzniecības un citi debitoru parādi

- Priekšapmaksas un uzkrātie ienākumi

- Atvasinātie aktīvi

- Kārtējie ienākuma nodokļa aktīvi

- Pārdošanai turētie aktīvi

- Ārzemju valūta

- Nākamo periodu izdevumi

Apskatiet apgrozāmo līdzekļu piemēru -

| M (ASV dolāros) | N (ASV dolāros) | |

| Skaidra nauda | 12000 | 15000 |

| Naudas ekvivalents | 17000. gads | 20000 |

| Debitoru parādi | 42000 | 35000 |

| Krājumi | 18000. gads | 16000. gads |

| Kopējie apgrozāmie līdzekļi | 89000 | 86000 |

Ilgtermiņa aktīvi

Šos aktīvus sauc arī par “pamatlīdzekļiem”. Šos aktīvus nevar nekavējoties konvertēt skaidrā naudā, taču tie ilgtermiņā sniedz īpašniekam priekšrocības.

Apskatīsim pozīcijas “Ilgtermiņa aktīvi” -

- Īpašums, iekārtas un aprīkojums

- Labā griba

- Nemateriālie aktīvi

- Ieguldījumi asociētajos uzņēmumos un kopuzņēmumos

- Finanšu aktīvi

- Darbinieku pabalstu aktīvi

- Atliktā nodokļa aktīvi

| M (ASV dolāros) | N (ASV dolāros) | |

| Skaidra nauda | 12000 | 15000 |

| Naudas ekvivalents | 17000. gads | 20000 |

| Debitoru parādi | 42000 | 35000 |

| Krājumi | 18000. gads | 16000. gads |

| Kopējie apgrozāmie līdzekļi | 89000 | 86000 |

| Investīcijas | 100000 | 125000 |

| Aprīkojums | 111000 | 114000 |

| Iekārtas un mašīnas | 50000 | 35000 |

| Pamatlīdzekļu kopsumma | 261000 | 274000 |

| Kopējie aktīvi | 350000 | 360000 |

Bilancē mēs pievienojam “apgrozāmie līdzekļi” un “ilgtermiņa aktīvi”, lai iegūtu “kopējos aktīvus”.

Materiālie aktīvi

Tie ir aktīvi, kuriem ir fiziska eksistence. Kā piemērus mēs varam runāt par -

- Zeme

- Ēkas

- Iekārtas un mašīnas

- Krājumi

- Aprīkojums

- Skaidra nauda utt.

Nemateriālie aktīvi

Šie ir aktīvi, kuriem ir vērtība, bet kuriem nav fiziskas eksistences. Kā piemērus mēs varam runāt par sekojošo:

- Labā griba

- Patents

- Autortiesības

- Preču zīme utt.

Fiktīvi aktīvi

Precīzāk sakot, fiktīvi aktīvi nemaz nav aktīvi. Ja vēlaties saprast “fiktīvus aktīvus”, vienkārši sekojiet vārda “fiktīvs” nozīmei. "Fiktīvs" nozīmē "viltus" vai "nav reāls".

Tas nozīmē, ka fiktīvi aktīvi ir viltoti aktīvi. Tie nav aktīvi, bet gan zaudējumi vai izdevumi. Dažu nenovēršamu apstākļu dēļ šos zaudējumus vai izdevumus gada laikā nevarēja norakstīt. Tāpēc tos sauc par fiktīviem aktīviem.

Fiktīvu aktīvu piemēri ir šādi:

- Iepriekšējie izdevumi

- Zaudējumi parādzīmju jautājumā

- Reklāmas izdevumi

- Akciju emisijai atļauta atlaide

Aktīvu novērtēšana

Vai mēs varam novērtēt aktīvus? Piemēram, kā bizness uzzinātu, cik vērts būs ieguldījums pēc dažiem gadiem, kad esat nonācis! Vai arī organizācija var vēlēties aprēķināt nemateriālo aktīvu, piemēram, patentu vai preču zīmju, vērtību.

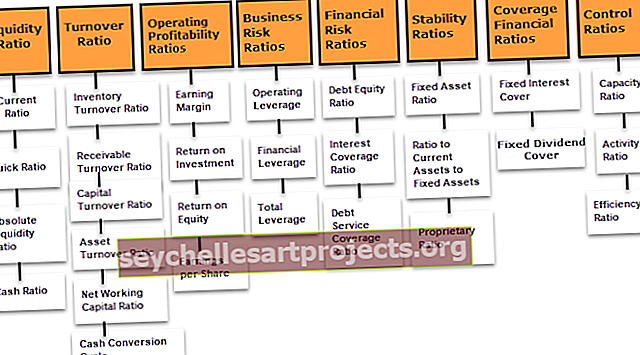

Nu, ir metodes aktīvu novērtēšanai. Bet kāpēc organizācijai būtu vērts novērtēt bez jebkāda iemesla? Izrādās, ka ieguldījumu analīzei, kapitāla plānošanai vai apvienošanai un pārņemšanai būtu nepieciešama aktīvu novērtēšana.

Ir vairākas metodes, ar kuru palīdzību mēs varam novērtēt aktīvus. Parasti ir četri veidi, kā organizācija var novērtēt savus aktīvus -

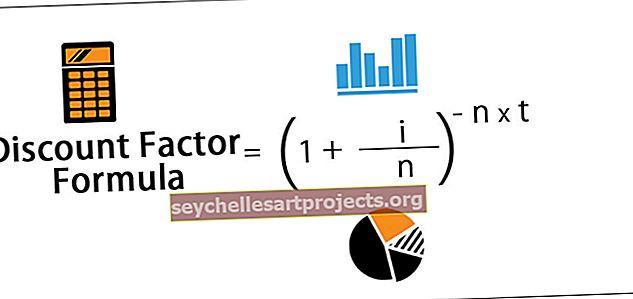

- Absolūtās vērtības metode: saskaņā ar absolūtās vērtības metodi jānosaka aktīvu pašreizējā vērtība. Organizācijas vienmēr izmanto divus modeļus - DCF vērtēšanas metodi (vairākiem periodiem) un Gordona modeli (vienam periodam).

- Relatīvās vērtības metode: Izmantojot relatīvās vērtības metodi, tiek salīdzināti citi līdzīgi aktīvi, un pēc tam tiek noteikta aktīvu vērtība.

- Opciju cenu noteikšanas modelis: Šis modelis tiek izmantots konkrētam aktīvu veidam, piemēram, orderiem, darbinieku akciju opcijām utt.

- Patiesās vērtības uzskaites metode : Saskaņā ar ASV GAAP (FAS 157) aktīvus vajadzētu pirkt vai pārdot tikai to patiesajā vērtībā.

Kas ir saistības?

Saistības ir kaut kas, kas organizācijai ir pienākums maksāt. Piemēram, ja ABC Company ņem aizdevumu no bankas, aizdevums būtu ABC Company atbildība.

Bet kāpēc organizācijas iesaistās saistībās? Kurš vēlētos uzņemties saistības? Pareiza atbilde bieži ir organizāciju naudas trūkums, un tām ir nepieciešama ārēja palīdzība, lai turpinātu virzīties uz priekšu. Tāpēc viņi dodas pie akcionāriem vai pārdod obligācijas privātpersonām, lai tās iesūknētu vairāk naudas.

Organizācijas, kas vāc naudu no akcionāriem vai obligāciju īpašniekiem, iegulda naudu jaunos projektos vai paplašināšanās plānos. Tad, kad pienāk termiņš, viņi atmaksā saviem akcionāriem un obligāciju īpašniekiem.

Saistību veidi

Apskatīsim divus galvenos saistību veidus bilancē. Parunāsim par viņiem.

Īstermiņa saistības

Šīs saistības bieži sauc par īstermiņa saistībām. Šīs saistības var nomaksāt gada laikā. Apskatīsim posteņus, kurus varam apsvērt īstermiņa saistībās -

- Finanšu parāds (īstermiņa)

- Tirdzniecības un citi kreditori

- Uzkrājumi

- Uzkrājumi un atlikto ieņēmumu ieņēmumi

- Kārtējās ienākuma nodokļa saistības

- Atvasinātās saistības

- Kreditoru parādi

- Samaksājamie tirdzniecības nodokļi

- Procenti, kas jāmaksā

- Īstermiņa aizdevums

- Pašreizējie ilgtermiņa parāda termiņi

- Klientu noguldījumi iepriekš

- Saistības, kas tieši saistītas ar pārdošanai turētiem aktīviem

Apskatīsim kārtējo saistību formātu -

| M (ASV dolāros) | N (ASV dolāros) | |

| Kreditoru parādi | 14000 | 25000 |

| Kārtējie maksājamie nodokļi | 17000. gads | 5000 |

| Tekošās ilgtermiņa saistības | 10000 | 12000 |

| Kopējās īstermiņa saistības | 41000 | 42000 |

Ilgtermiņa saistības

Ilgtermiņa saistības sauc arī par ilgtermiņa saistībām. Šīs saistības var nomaksāt ilgā laikā.

Apskatīsim, kādus posteņus mēs varam uzskatīt par ilgtermiņa saistībām -

- Finanšu parāds (ilgtermiņa)

- Uzkrājumi

- Darbinieku pabalstu saistības

- Atliktā nodokļa saistības

- Citi maksājami

Lūk, piemērs -

| M (ASV dolāros) | N (ASV dolāros) | |

| Kreditoru parādi | 14000 | 25000 |

| Kārtējie maksājamie nodokļi | 17000. gads | 5000 |

| Tekošās ilgtermiņa saistības | 10000 | 12000 |

| Kopējās īstermiņa saistības | 41000 | 42000 |

| Ilgtermiņa parāds | 109000 | 108000 |

| Uzkrājumi | 30000 | 20000 |

| Darbinieku pabalstu saistības | 20000 | 25000 |

| Kopējās ilgtermiņa saistības | 159000 | 153000 |

| Kopējās saistības | 200000 | 195000 |

Ja mēs saskaitām īstermiņa saistības un ilgtermiņa saistības, mēs varētu iegūt bilancē “kopējās saistības”.

Kāpēc saistības nav izdevumi?

Saistības bieži tiek sajauktas ar izdevumiem. Bet tie ir diezgan atšķirīgi.

Saistības ir nauda, kas jāmaksā uzņēmumam. Piemēram, ja uzņēmums ņem aizdevumu no finanšu iestādes, aizdevums ir saistības, nevis izdevumi.

No otras puses, tālruņa maksas, ko uzņēmums maksā, lai sazinātos ar potenciālajiem klientiem, ir izdevumi, nevis saistības. Izdevumi ir pastāvīgās izmaksas, ko uzņēmums maksā, lai varētu gūt ieņēmumus.

Tomēr dažus izdevumus var uzskatīt par saistībām. Piemēram, nenomaksāto nomas maksu uzskata par saistībām. Kāpēc? Tā kā nesamaksātā īre norāda, ka telpa ir izmantota gadā, bet faktiskā nauda vēl ir jāmaksā. Tā kā īres nauda vēl nav samaksāta, mēs pieņemsim, ka tā ir “nenomaksātā īre”, un reģistrēsim to bilances “saistību” sadaļā.

Kredītplecs un saistības

Pastāv dīvainas piesaistīto līdzekļu saistības ar saistībām.

Pieņemsim, ka uzņēmums ir ņēmis bankā aizdevumu jaunu aktīvu iegādei. Ja uzņēmums izmanto saistības, lai iegūtu savus aktīvus, tiek uzskatīts, ka uzņēmums ir piesaistīts.

Tāpēc tiek teikts, ka laba parāda un pašu kapitāla attiecība ir laba uzņēmējdarbībai. Ja parāds ir par daudz, tas galu galā kaitēs uzņēmumam. Bet, ja to var izdarīt pareizā proporcijā, tas nāk par labu biznesam. Ideāla attiecība būtu 40% parāds un 60% pašu kapitāls.

Ja parāds ir lielāks par 40%, īpašniekam būtu jāsamazina parāds.

Kritiskās atšķirības starp aktīviem un pasīviem

- Aktīvi ir kaut kas, kas atmaksās biznesu uz īsu / ilgu periodu. Savukārt saistības uzliek biznesam pienākumu uz īsu / ilgu periodu. Ja saistības tiek apzināti uzņemtas aktīvu iegādei, saistības rada uzņēmējdarbības sviru.

- Aktīvi tiek debetēti, kad tie palielinās, un kreditēti, kad samazinās. Savukārt saistības tiek kreditētas, kad tās palielinās, un debetē, kad tās samazinās.

- Visi pamatlīdzekļi ir nolietoti, tas nozīmē, ka tiem visiem ir nolietojums, un gadu gaitā šie pamatlīdzekļi zaudē vērtību pēc to mūža beigām. Vienīgā zeme ir ilgtermiņa aktīvs, kas netiek nolietots. Savukārt saistības nevar amortizēt, bet tās tiek atmaksātas īsā / ilgākā laika posmā.

- Aktīvi palīdz radīt naudas plūsmu uzņēmumiem. No otras puses, saistības ir iemesls naudas aizplūšanai, jo tās ir jānomaksā (tomēr starp saistībām un izdevumiem ir liela atšķirība).

- Aktīvi tiek iegūti ar uzņēmējdarbības paplašināšanas motīvu. Saistības tiek uzņemtas ar cerību iegūt vairāk aktīvu, lai bizness nākotnē atbrīvotos no lielākās daļas saistību.

Salīdzinošā tabula

| Salīdzināšanas pamats | Aktīvi | Saistības |

| 1. Iedzimtā nozīme | Tas nodrošina nākotnes ieguvumus biznesam. | Saistības ir saistības pret uzņēmumu. |

| 2. Nolietojums | Tie ir nolietojami. | Tie nav nolietojami. |

| 3. Konta pieaugums | Ja aktīvu palielina, tas tiek debetēts. | Ja atbildība tiks palielināta, tā tiktu ieskaitīta. |

| 4. Konta samazināšanās | Ja aktīvs tiek samazināts, tas tiktu ieskaitīts. | Ja atbildība tiek samazināta, tā tiktu debetēta. |

| 5. Veidi | Tos var klasificēt daudzos veidos - materiālie-nemateriālie, apgrozāmie-ilgtermiņa, fiktīvie aktīvi utt. | Tos var klasificēt - pašreizējie un ilgtermiņa. |

| 6. Naudas plūsma | Gadu gaitā rada naudas ieplūdi; | Gadu gaitā izskalojiet skaidru naudu (naudas aizplūde). |

| 7. Vienādojums | Aktīvi = saistības + pašu kapitāls | Saistības = aktīvi - pašu kapitāls |

| 8. Formāts | Vispirms mēs uzrādām apgrozāmos līdzekļus un pēc tam ilgtermiņa aktīvus. | Vispirms mēs uzrāda īstermiņa saistības un pēc tam ilgtermiņa saistības. |

| 9. Izvietošana bilancē | Tie tiek novietoti vispirms. | Tie tiek izvietoti pēc “kopējo aktīvu” aprēķināšanas. |

Secinājums

Abi ir neatņemama biznesa sastāvdaļa. Neveicot aktīvu izveidi, neviens uzņēmums nevar pastāvēt. Tajā pašā laikā, ja uzņēmums neuzņemas nekādu atbildību, tad tas nevarēs radīt sev sviras.

Ja uzņēmuma aktīvi tiek atbilstoši izmantoti un saistības tiek uzņemtas tikai tāpēc, lai iegūtu vairāk aktīvu, bizness uzplauks. Bet tas ne vienmēr notiek uzņēmējdarbības nekontrolējamo faktoru dēļ.

Tāpēc organizācijām būtu jāiegulda līdztekus naudas plūsmai no galvenā biznesa, ieguldot aktīvos, kas tām var radīt naudas plūsmu no dažādiem avotiem.

Tāpat kā jebkuram cilvēkam, bagātības noslēpums ir radīt vairākas ienākumu plūsmas; arī organizācijām ir nepieciešamas dažādas ienākumu plūsmas, lai tuvākajā nākotnē cīnītos ar vēl nebijušiem notikumiem.