Hibrīdie vērtspapīri (nozīme, veidi) Top 4 risks ar hibrīdiem vērtspapīriem

Hibrīdu vērtspapīru nozīme

Hibrīdie vērtspapīri ir vērtspapīru kopums, kas apvieno divu vai vairāku veidu vērtspapīru īpašības, parasti gan parāda, gan pašu kapitāla sastāvdaļas. Šie vērtspapīri ļauj uzņēmumiem un bankām aizņemties naudu no ieguldītājiem un atvieglo citu mehānismu nekā obligācijas vai akciju piedāvājums. Šie vērtspapīri parasti tiek pirkti vai pārdoti biržā vai ar brokera starpniecību.

- Parasti tie ir riskantāki par akcijām un mazāk riskanti nekā tradicionālie fiksētā ienākuma vērtspapīri. Ar lielāku risku tas piedāvā papildu procentu komponentu, parasti parādu emisijas, kas ir augstākas nekā parasti.

- Visizplatītākais hibrīda vērtspapīru veids ir konvertējamās obligācijas. Tas ļauj investoriem nopelnīt fiksētu procentu likmi un arī pakļauties uzņēmuma akcijām.

Hibrīdu vērtspapīru veidi

1. tips - konvertējamās obligācijas

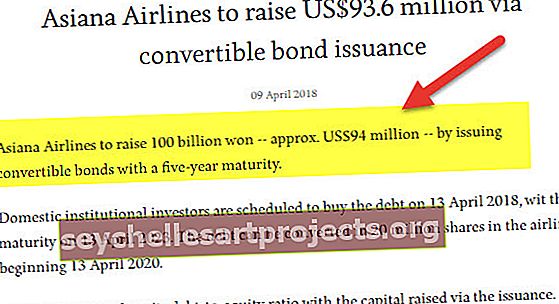

Konvertējamās obligācijas piedāvā augstāku atdeves līmeni ar iespēju ieguldīt uzņēmuma akcijās. Šīs obligācijas parasti piedāvā kupona likmi, parasti augstāku nekā parasti parāda vērtspapīri. Cenas pamatā ir dominējošās tirgus likmes, emitenta kredīta kvalitāte un parasto akciju izredzes (konversijas prēmija).

Piemēram, uzņēmums Awesomely Growth Inc. ir izlaidis konvertējamas obligācijas ar nominālvērtību 1000 USD un akciju konversijas cenu 10 USD. Ja obligāciju turētājs vēlas veikt šo konvertāciju un vēlas pakļauties uzņēmuma akcijām, viņai būtu 100 (1000 USD / 10 USD = 100) uzņēmuma Awesomely Growth Inc. akcijas.

2. tips - Konvertējamas priekšrocību akcijas

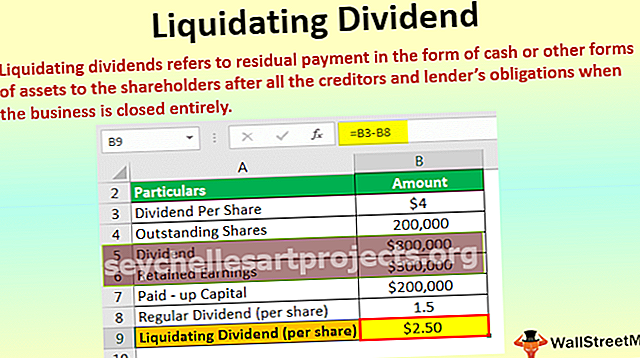

Līdzīgi kā konvertējamās obligācijas, arī konvertējamās priekšrocību akcijas ļauj investoriem saglabāt parasto priekšrocību akciju priekšrocības. Viņi nopelna regulāras vai vienmērīgas dividendes ar iespēju nopelnīt lielāku peļņu, pārvēršoties uzņēmuma pamatkapitālā.

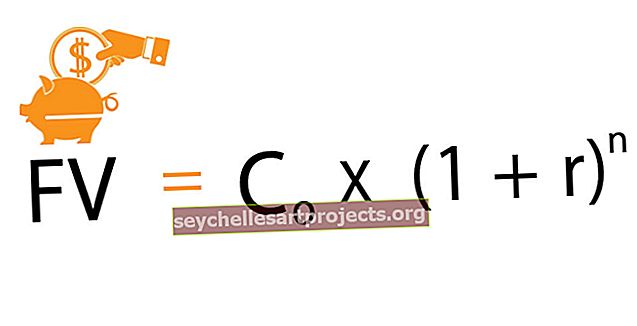

Šie vērtspapīri piedāvā fiksētu vai mainīgu dividenžu likmi ar iespēju nopelnīt lielāku peļņu, izmantojot nākotnes izaugsmes perspektīvas, ja tie tiek pārvērsti parastajās akcijās.

3. tips - kapitāla zīmes

Parasti tie ir parāda vērtspapīri, kuriem ir līdzīgas kapitāla pazīmes. Atšķirībā no kabrioletiem, ieguldītāji ieguldījumus parasti nepārvērš akcijās. Viņi iegūst akcijās līdzīgas funkcijas, kas iegultas pašās piezīmēs. Piemēram, subordinētie parāda vērtspapīri, izslēgtie parāda vērtspapīri, pastāvīgie parāda vērtspapīri utt.

Ar hibrīdiem vērtspapīriem saistītie riski

Mēs aplūkosim dažus riskus, kas saistīti ar šiem vērtspapīriem.

# 1 - Aktivizēt notikumus

Daži scenāriji tiek veidoti kā “Trigger Events”, kas nosaka, vai drošība veiks paredzēto mehānismu. Piemēram:

- Peļņas zaudēšana var izraisīt procentu maksājumu atlikšanu un krasi ietekmēt paredzamo atdevi no šī vērtspapīra.

- Normatīvie akti vai izmaiņas nodokļu likumos var ietekmēt hibrīddrošības paredzamo atdevi. Tas pat var izraisīt parāda vērtspapīru tūlītēju apturēšanu agrāk vai vēlāk, nekā paredzēts.

- Izmaiņas organizācijas finansiālajā stāvoklī var nedroši ietekmēt atdevi. Tas var izraisīt parāda vērtspapīru pārvēršanu pašu kapitālā ar investoriem nelabvēlīgiem noteikumiem.

# 2 - nepastāvība

Nepastāvība tirgos, īpaši ap vērtspapīra cenu, var ietekmēt gaidīto atdevi. Tas rada nenoteiktību par drošības turpmāko darbību. Piemēram, konvertējamā obligācija tiek tirgota biržā, un tās cena ir nokritusies zemāk par sākotnējo nominālvērtību 1000 USD līdz tirgus vērtībai 840 USD.

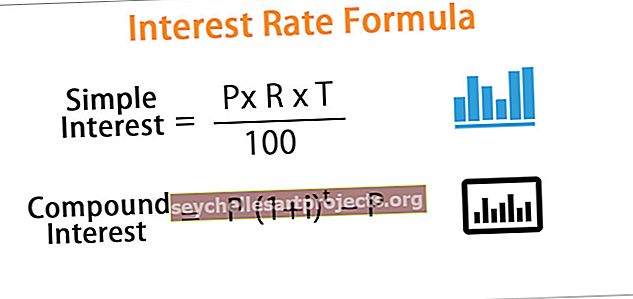

To var izraisīt vairāki faktori. Piemēram, procentu likmju izmaiņas kopumā, uzņēmuma rentabilitātes vai izredžu izmaiņas, tirgus noskaņojums utt.

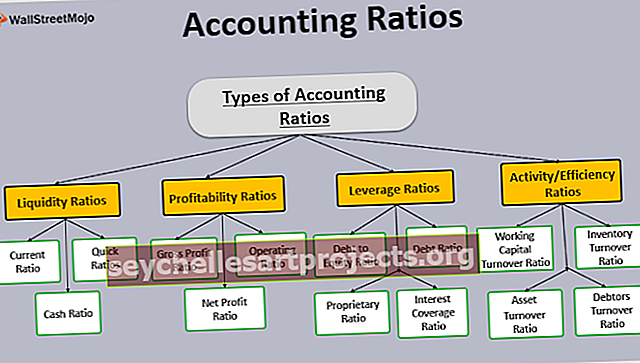

# 3 - Likviditātes risks

Lielākā daļa hibrīdu vērtspapīru tiek tirgoti ar biržas vai brokera starpniecību. Tomēr to tirdzniecības apjomi var eksponenciāli atšķirties, pamatojoties uz to attiecīgo pieprasījumu un piedāvājumu. Tas var radīt papildu nenoteiktību attiecībā uz likviditāti un palielināt konkrētā vērtspapīra riska līmeni.

Kopumā ieguldītājiem ir jābūt likviditātei pakļautajā riska darījumā. Tādā veidā viņi var viegli pirkt vai pārdot šos vērtspapīrus, kad vien tas nepieciešams.

# 3 - nenodrošināts

Kā mēs līdz šim esam apsprieduši, hibrīdie vērtspapīri parasti ir parāda instrumenti ar papildu kapitāla komponentu iezīmi. Šie vērtspapīri parasti nav nodrošināti un parasti nav nodrošināti ar uzņēmuma aktīviem. Viņi arī ierindojas zemāk, ja tiek aktivizēta atmaksa. Tas nozīmē, ka nodrošināti, un citiem prioritāriem jautājumiem būs prioritāte pār hibrīdiem, ja uzņēmums sāk atmaksāšanas procedūru vai, vēl ļaunāk, bankrotu.

# 4 - priekšapmaksas risks

Daudzi hibrīdi tiek emitēti kā pieprasāmi / izpērkami, kas nozīmē, ka uzņēmumi var piezvanīt un izpirkt obligāciju piedāvājumu, ja to uzskata par piemērotu. Parasti tas notiek ar procentu likmju izmaiņām kopumā.

Ja procentu likmes ir zemas, uzņēmums mēģinās atmaksāt esošos parāda vērtspapīrus ar augstākām procentu likmēm un aizstāt tos ar jauniem vērtspapīriem par lētākām likmēm. Tas arī rada nenoteiktību par šo vērtspapīru dzīvotspēju un ietekmē to paredzamo ienesīgumu.

Investīciju / emisijas šādos vērtspapīros priekšrocības

- Augstāka atdeve: parasti piedāvā lielāku atdevi nekā tradicionālie obligāciju piedāvājumi. Nodrošiniet arī iespēju piedalīties uzņēmuma izaugsmē, ja uzņēmuma pamatkapitālā ir augšupeja.

- Diversifikācija: ļauj dažādot portfeli, izmantojot vienu instrumentu, samazinot kopējo riska elementu. Piemēram, hibrīda pievienošana tradicionālajam akciju obligāciju portfelim samazina kopējo risku un palielina diversifikāciju.

- Nepastāvība: Lai gan svārstīgums ir riska elements hibrīdos, tirgus cenu ziņā tam parasti ir mazāk svārstību nekā tradicionālajām akcijām. Tā kā šie vērtspapīri nodrošina vienmērīgu ienākumu plūsmu, tie parasti ir mazāk svārstīgi.

- Kapitāla izmaksas: apvienojot parāda un pašu kapitāla priekšrocības, hibrīdi parasti pazemina emitenta kopējās kapitāla izmaksas. Turklāt emitents gūst labumu no hibrīdām obligācijām, jo tām ir minimāla ietekme uz to kopējo kredītreitingu.

Secinājums

Hibrīdi atspoguļo atšķirīgu perspektīvu ieguldītājiem, kuri meklē papildu atdeves komponentu un vēlas diversificēt savu portfeli. Parasti tie piedāvā lielu peļņas potenciālu normālā tirgus scenārijā. Negatīvie ir tas, ka hibrīdi kopumā ir riskantāki ieguldījumi, pateicoties daudziem riska faktoriem, par kuriem mēs esam runājuši.

Investoriem pirms ieguldīšanas rūpīgi jāanalizē un jāizpēta atsevišķi jautājumi, kā arī jāmeklē prognozējoša analīze nākotnes tirgus scenārijiem.

Ar jaunākajām tirgus norisēm un pieaugošo riska apetīti hibrīdi piedāvā daudz ieguldījumu iespēju ieguldītājiem kopumā un arī tiem, kas meklē noteiktas notikumu virzītas iespējas.