Primārais tirgus - pilnīgs ceļvedis iesācējiem

Kas ir primārie tirgi?

Primārais tirgus ir vieta, kur tiek izveidoti parāda vērtspapīri, kapitāla vērtspapīri vai jebkuri citi aktīvu vērtspapīri, kas tiek parakstīti un pārdoti ieguldītājiem. Vienkārši sakot, tā ir kapitāla tirgus daļa, kurā tiek izveidoti jauni vērtspapīri, kurus ieguldītāji tieši iegādājas no emitenta.

Kā piesaistīt kapitālu primārajā tirgū?

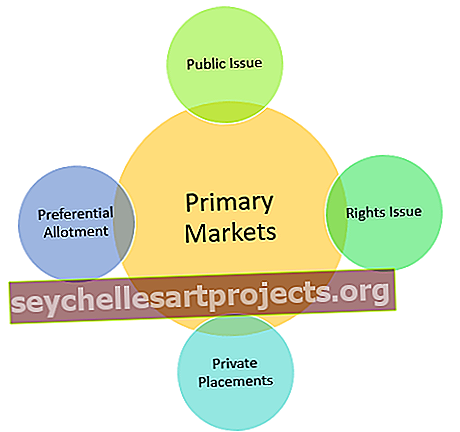

Kapitāla palielināšana var notikt vienā no četriem veidiem.

- Publiska emisija - šis termins attiecas uz uzņēmuma jaunu vērtspapīru emitēšanu, izmantojot sākotnējo publisko piedāvājumu (IPO), un tas ir “publisks”. Liels skaits investoru var iegādāties šos nesen emitētos vērtspapīrus šajā atvērtajā primārajā tirgū.

- Tiesību emisija - tiesību emisija ir aicinājums esošajiem akcionāriem iegādāties papildu jaunas akcijas (proporcionāli viņu līdzdalībai) noteiktā laika periodā.

- Privāta akciju izvietošana - tas attiecas uz pamatkapitāla (nevis publiska) piesaistīšanu no izvēlētiem investoriem, piemēram, riska kapitāla, fondiem un apdrošināšanas sabiedrībām.

- Preferenciālā sadale - tas ir process, kurā akcijas tiek piešķirtas uz priekšrocību pamata izvēlētai ieguldītāju grupai.

Kā minēts iepriekš, šādu tirgu, kurā uzņēmumi var emitēt jaunus vērtspapīrus, lai piesaistītu ārējo kapitālu, un investoriem ir pirmā iespēja iegādāties jaunus vērtspapīrus, sauc par “primāro tirgu” (pazīstams arī kā jauno emisiju tirgus).

Primārā tirgus piemēri

Alibaba IPO

2014. gada 6. maijā ķīniešu e-komercijas smagsvars Alibaba iesniedza reģistrācijas dokumentu, lai to publiskotu ASV, kas varētu būt visu sākotnējo publisko piedāvājumu māte ASV vēsturē. Alibaba ir diezgan nezināma vienība ASV un citos reģionos, lai gan tās lielais izmērs ir salīdzināms vai pat lielāks nekā Amazon vai eBay.

Lasīt caur Alibaba S-1 kartotēku bija ļoti interesanti, izglītoja un lika man saprast, cik liels ir viņu bizness un cik sarežģīts ir Ķīnas interneta tīmeklis. Es sagatavoju pilnu Excel balstītu finanšu modeli, kuru šeit varat lejupielādēt no Alibaba finanšu modeļa.

Box IPO

2014. gada 24. martā tiešsaistes krātuves uzņēmums Box iesniedza IPO un paziņoja par plāniem piesaistīt 250 miljonus ASV dolāru. Uzņēmums sacenšas, lai izveidotu lielāko mākoņu glabāšanas platformu, un tas konkurē ar lielākiem uzņēmumiem, piemēram, Google Inc un tā konkurentu Dropbox.

Es ātri pārlūkoju Box S1 Filing, un, kad es cerēju redzēt atdzist zilu kastīti, tas izrādījās izkliedēts “Black Box”. Es arī sagatavoju ātru un netīru Box finanšu modeli, lai vēl vairāk piekļūtu situācijas nopietnībai, un sapratu, ka Box Financials bija pilns ar šausmu stāstiem. Lai iegūtu sīkāku informāciju, varat arī lejupielādēt Box IPO finanšu modeli.

Primārā tirgus funkcijas

Iesācējs brīnītos, kā tiek veikts šis IPO un kā tiek noteikta jauno emitēto vērtspapīru sākotnējā cena. Atbilde ir “parakstīšanas grupas”, kas atvieglo šo procesu emitenta vienībai. Apdrošinātājs ir svarīga vienība primārajā tirgū, kas veic šādas trīs funkcijas:

Apdrošināšanas grupas sastāvā ir investīciju bankas, kas veic sākotnējo darbu un cenas noteikšanu konkrētajam vērtspapīram un pēc tam pārrauga tā izplatīšanu tieši investoriem.

Secinājums

Vērtspapīri tiek veidoti primārajā tirgū. Viņi tur uzturas nelielu laiku, jo tos biržā pārdod institucionālie investori, kuri tos iegādājās IPO laikā. Bet tas ir ārkārtīgi svarīgi uzņēmumam, kurš ir nolēmis iziet uz akcijām.

Cenas noteikšanas metode neatšķiras no vispārējā pieprasījuma un piedāvājuma līdzsvara jēdziena un piedāvājuma uztvertās vērtības. Tomēr tas patērē tikpat daudz resursu kā produktu izlaišana. Bet tas ir tā vērts. Galu galā naudas summu, ko uzņēmums spēj savākt, izejot biržā, nosaka tas, kā uzvedas primārais tirgus!