Konvertējami vērtspapīri (definīcija, veidi) Aprēķins ar piemēriem

Kas ir konvertējamie vērtspapīri?

Konvertējamie vērtspapīri ir vērtspapīri vai ieguldījumi (priekšroka akcijām vai konvertējamām obligācijām), kurus ļoti viegli var pārveidot citā formā, piemēram, uzņēmuma pamatkapitāla daļas, un tos parasti emitē uzņēmumi naudas vākšanas nolūkos, un vairumā gadījumu uzņēmumam ir visas tiesības noteikt, kad faktiski notiek konversija.

Konvertējamo vērtspapīru veidi un komponenti

Dažādi konvertējamo vērtspapīru veidi

# 1 - konvertējamās obligācijas

Konvertējamās obligācijas ir tās, kuras konvertē fiksētā emitējošās sabiedrības akciju skaitā parasti to dzēšanas brīdī. Tādējādi šādām obligācijām ir gan pašu kapitāla, gan parāda īpatnības.

# 2 - Konvertējami vēlamie krājumi

Priekšroka ir tāda veida parastajām akcijām, kurām tiek dota priekšroka salīdzinājumā ar pašu kapitāla akcionāriem, un konvertējamām priekšrocību akcijām ir tās, kurām tiek izmaksātas dividendes par fiksētu cenu vai procentuālo daļu un kuras likvidācijas brīdī iegūst priekšrocības salīdzinājumā ar parastajām akcijām. Tās pēc būtības ir konvertējamas tādā nozīmē, ka priekšrocību akcijas var pārvērst parastās kapitāla daļās saskaņā ar noteikumiem un līgumu, kā arī uzņēmuma emitētā instrumenta būtību.

Konvertējamo vērtspapīru aprēķins ar piemēriem

Apskatīsim dažus vienkāršus un uzlabotus konvertējamo drošības piemērus, lai to labāk izprastu.

1. piemērs

Uzņēmums XYZ nodarbojas ar pakalpojumu nozari, un tā nominālvērtība ir USD 1 000, kas ir konvertējama parastajās akcijās. Tā kupona likme ir 5%, kas tiek maksāta katru gadu. Obligāciju prospektā ir noteikts konversijas koeficients 30. Cik akcijas saņems akcionārs, ja viņš uzņēmumā ir ieguldījis 1000 USD?

Risinājums:

Pārrēķina koeficients ir norādīts problēmā, kas ir 30, kas nozīmē, ka ieguldītājs iegūs akcijas 30% vērtībā proporcionāli savai obligāciju daļai.

Tātad problēmu var atrisināt ar šādām darbībām:

Parasto akciju vērtība, ko ieguldītājs iegūs = 1000 USD / 30 = 33,34 USD

2. piemērs

Uzņēmums Dilip Buildcon nodarbojas ar celtniecības nozari, un tam ir arvien lielāka klātbūtne Tuvo Austrumu un Ziemeļāfrikas tirgos. Uzņēmumam ir 3000 USD nominālvērtības obligācija, kas ir konvertējama parastajās akcijās. Tā kupona likme ir 5%, kas tiek maksāta katru gadu. Obligāciju prospektā ir noteikts konversijas koeficients 50. Cik akcijas saņems akcionārs, ja viņš uzņēmumā ir ieguldījis 3000 USD?

Risinājums:

Pārrēķina koeficients ir norādīts problēmā, kas ir 30, kas nozīmē, ka ieguldītājs iegūs akcijas 50% vērtībā proporcionāli savai obligāciju daļai.

Tātad problēmu var atrisināt ar šādām darbībām:

Parasto akciju vērtība, ko ieguldītājs iegūs = 3 000 USD / 50 = 1 500 USD

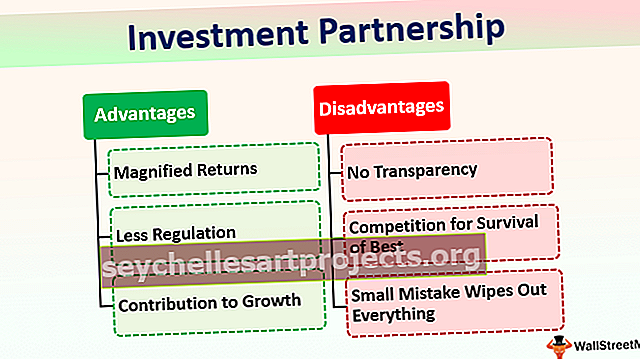

Priekšrocības

- Tas dod priekšrocības ieguldītājam, kas pārvērš vērtspapīra risku no viena instrumenta citā. Piemēram, ja ieguldītājam ir obligācija un tā ir konvertējama kapitāla vērtspapīros, ieguldītājam ir labākas iespējas nopelnīt atdevi no ieguldījumiem.

- Tas arī dod elastīgas iespējas veikt zemākus procentu maksājumus, ja tas ir konvertējams parastajās akcijās un ar mazāku termiņu.

- Nodokļu priekšrocības pastāv arī konvertējamo vērtspapīru gadījumā.

Trūkumi

- Viens trūkums ir tāds, ka, finansējot ar konvertējamiem vērtspapīriem, pastāv risks, ka tiek mazināta ne tikai uzņēmuma pamatkapitāla EPS, bet arī uzņēmuma kontrole. Tādējādi investīciju baņķierim, kurš vada šo problēmu, ir grūti savākt naudu no bankām uzņēmumam.

- Vērtspapīru konvertēšanai parastā kapitālā ir arī balsstiesību risks, jo tas noved pie balsstiesību samazināšanās lielākas akcionāru grupas starpā, kas savukārt noved pie uzņēmuma dibinātāju īpašumtiesību neatņemšanas.

Secinājums

Konvertējamie vērtspapīri ir finanšu instrumenti, kurus var pārveidot par dažādiem vērtspapīriem, kuriem ir atšķirīgs raksturs vai darbības princips, vai arī citi izpirkšanas noteikumi. Pēc pārveidošanas termiņa beigām tas galvenokārt izpaužas kā cita veida nodrošinājums. Pēc vērtspapīra konvertēšanas citā finanšu instrumentā tiek mainīts abu pušu, ti, akcionāra un uzņēmuma, termiņš un pienākumi.

Ir plusi un mīnusi konvertējamā nodrošinājuma izmantošanai finansēšanai; ieguldītājiem pirms iegādes būtu jāapsver, ko emisija nozīmē no korporatīvā viedokļa, kā arī jāapsver uzņēmuma finansiālā situācija, pirms parakstīties uz konvertējamo vērtspapīru. Pirms ieguldīšanas ieguldītājiem rūpīgi jāpārskata obligāciju prospekts.