Efektīvo procentu metode | Soli pa solim aprēķins ar piemēriem

Kas ir efektīvā procentu metode?

Efektīvo procentu metodi izmanto procentu izdevumu sadalei finanšu instrumentu darbības laikā, izmantojot standarta likmi un finanšu instrumenta tirgus likmi, lai sasniegtu tā instrumenta nominālvērtību, kuru pārdod vai nu ar diskontu, vai ar uzcenojumu, uzkrājot un sistemātiski un konsekventi amortizējot procentu izdevumus līdz finanšu instrumenta uzskaites vērtībai.

Kad tirgus likme ir lielāka par kupona likmi, obligāciju obligācijas tiek pārdotas ar atlaidi, jo pircējs ir gatavs maksāt par obligāciju zemāku cenu nekā tirgus cena. Ja tirgus likme ir zemāka par kupona likmi, obligāciju obligācijas tiek pārdotas ar prēmiju. Ideālā situācijā kupona likme precīzi atbilst tirgus likmei, tas nozīmē, ka obligācijas tiek emitētas pēc nominālvērtības.

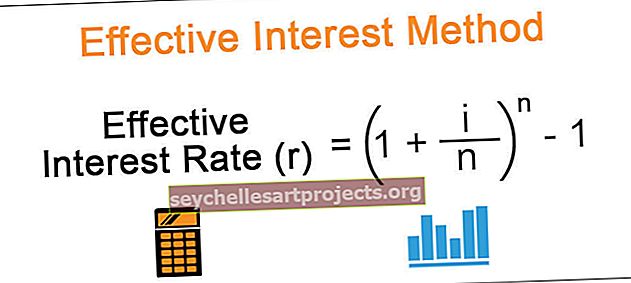

Efektīvās procentu metodes formula

Efektīvo procentu aprēķināšanas formula ir šāda,

Efektīvā procentu likme (r) = (1 + i / n) ^ n - 1Kur,

i = procentu likme (kupona likme), n = periodu skaits gadā. Ja procentus maksā reizi pusgadā, tad gadu skaits jāsadala ar 2.

Efektīvas procentu metodes piemēri

Zemāk ir sniegti efektīvās procentu aprēķināšanas piemēri -

Šo efektīvās procentu metodes Excel veidni varat lejupielādēt šeit - efektīvās procentu metodes Excel veidne

1. piemērs - Obligācija / parādzīme, kas izdota ar atlaidi

Ar atlaidi emitēts finanšu instruments nozīmē, ka pircējs ir samaksājis mazāku vērtību nekā finanšu instrumenta nominālvērtība. Šādā gadījumā starpība starp samaksāto summu un obligācijas uzskaites vērtību ir atlaide, un tā tiek amortizēta obligācijas darbības laikā. Katram finanšu instrumentam ir procentu likme, ko sauc par kupona likmi, ko obligācijas turētājam maksā katru gadu, pusgadu.

Starpība starp samaksāto kuponu / procentiem un amortizēto diskontu ir obligāciju vērtības pieaugums. Termiņa beigās obligācijas vērtība nesasniegs obligācijas nominālvērtību un tiks izmaksāta obligācijas turētājam. Pieņemsim, ka 5 gadu 100 000 ASV dolāru obligācija tiek emitēta ar 9% pusgada kuponu 10% tirgū 96 149 USD janvārī 17 ar procentu izmaksu jūnijā un janvārī.

Risinājums

Procentu maksājuma aprēķins

- = 100000 * 4,5%

- = 4500

Procentu izdevumu aprēķins

Atšķirība būs šāda -

Ar atlaidi emitēto obligāciju uzskaites ieraksti

Līdzīgi ieraksti tiks nodoti katru gadu. Obligācijas termiņa beigās A / C tiks debetēts, un bankas A / C tiks ieskaitīts 100 000 USD.

2. piemērs - obligācija / parādzīme, kas emitēta Premium

Finanšu instruments, kas emitēts ar uzcenojumu, nozīmē, ka pircējs ir samaksājis lielāku vērtību nekā finanšu instrumentu nominālvērtība. Šādā gadījumā starpība starp samaksāto summu un obligācijas uzskaites vērtību ir prēmija un tiek amortizēta obligācijas darbības laikā. Katram finanšu instrumentam ir procentu likme, ko sauc par kupona likmi, ko obligācijas turētājam maksā katru gadu, pusgadu.

Starpība starp samaksāto kuponu / procentiem un amortizēto prēmiju ir amortizācija līdz obligācijas vērtības uzskaitei. Termiņa beigās obligācijas uzskaites vērtība sasniegs obligācijas nominālvērtību un tiek izmaksāta obligācijas turētājam. Pieņemsim, ka 5 gadu 100 000 ASV dolāru obligācija tiek emitēta ar 6% pusgada kuponu 8% tirgū 108 530 USD janvārī 17 ar procentu izmaksu jūnijā un janvārī.

Risinājums

Procentu maksājuma aprēķins

Procentu izdevumu aprēķins

Atšķirība būs šāda -

Grāmatvedības ieraksti par obligācijām, kas emitētas ar papildu maksu

Līdzīgi ieraksti tiks nodoti katru gadu. Obligācijas termiņa beigās A / C tiks debetēts, un bankas A / C tiks ieskaitīts 100 000 USD.

3. piemērs - obligācija / parādzīme, kas emitēta Par

Finanšu instruments, kas emitēts nominālvērtībā, nozīmē, ka pircējs ir samaksājis precīzu finanšu instrumentu vērtību. Šādā gadījumā kupona likme ir vienāda ar tirgus likmi. Tā kā obligācijas vērtības uzskaite ir tieši vienāda ar obligācijas nominālvērtību, efektīvās procentu likmes metode nav piemērojama. Parastie žurnāla ieraksti tiks nodoti par obligāciju emisiju, uzkrāšanu un procentu maksājumiem, pamatsummas samaksu termiņa beigās.

Efektīvās procentu metodes praktiskie pielietojumi

- Obligācijas / parādzīmes, kas emitētas ar atlaidi un prēmiju.

- Drošības depozītu pašreizējās vērtības aprēķināšana saskaņā ar SFPS.

- Minimālo nomas maksājumu pašreizējās vērtības aprēķināšana saskaņā ar nomas līgumiem.

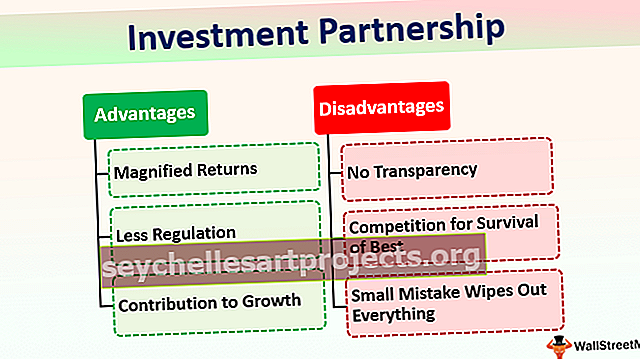

Priekšrocības

- Nav pēkšņas iekasēšanas vai ienākuma no peļņas un zaudējumu aprēķina. Atlaides un prēmijas tiek sadalītas visā obligācijas darbības laikā.

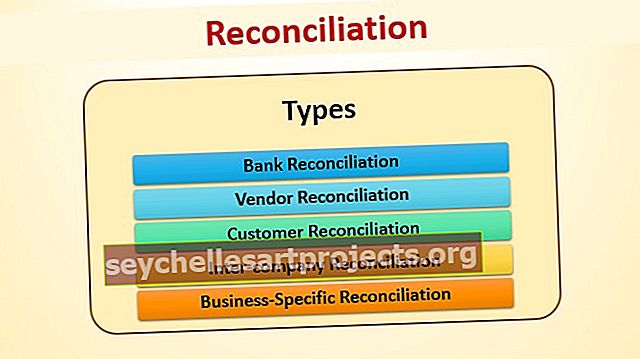

- Šajā metodē tiek izmantota labāka grāmatvedības prakse, piemēram, saskaņošanas koncepcija

- Turpmākā ietekme uz peļņas un zaudējumu aprēķinu ir zināma jau laikus, un tas palīdz precīzāk sastādīt procentu izdevumu budžetu.

Trūkumi

- Metode ir sarežģītāka nekā lineārā amortizācijas metode.

- Nav lietderīgi nolietojuma uzskaitei.

Secinājums

Pamatojoties uz iepriekš minēto diskusiju, mēs varam secināt, ka efektīvo procentu metode ir precīzāks procentu izdevumu aprēķināšanas veids nekā citas metodes. Lai gan efektīvo procentu metodei ir daži ierobežojumi, šajā metodē skaidri tiek ievērota grāmatvedības koncepcija, piemēram, saskaņošanas koncepcija.