Neefektīvs tirgus (definīcija, veidi) Tirgus neefektivitātes piemēri

Neefektīva tirgus definīcija

Neefektīvs tirgus ir tirgus, kurā finanšu aktīvs neparāda vai neatspoguļo tā patieso un patieso tirgus vērtību. un nepakļaujas efektīvas tirgus hipotēzes koncepcijai. Efektīva tirgus hipotēze norāda, ka finanšu sistēmā tirgotais finanšu aktīvs vienmēr parāda tā patieso un patieso vērtību finanšu sistēmas vai tirgus dalībniekiem.

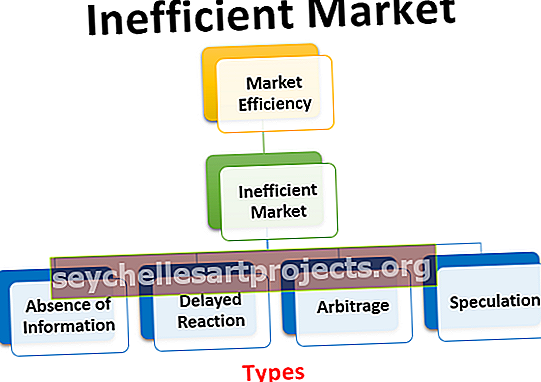

Neefektīva tirgus veidi

Šie ir neefektīvu tirgu veidi.

# 1 - tirgus efektivitāte

Neefektīvais tirgus ir iegūts no tirgus efektivitātes. Tirgus efektivitāte norāda, ka aktīvu cenas parāda patieso tirgus vērtību, pamatojoties uz pieejamo informāciju un jaunumiem. Tā kā informācija, kas ir viegli pieejama efektīvos tirgos, aktīvi nekad netiek novērtēti pārāk zemu vai pārvērtēti, un nav metodes, kā pārspēt tirgus cerības.

Tā kā tirgus ir efektīvs, tas nozīmē, ka tirgū nebūtu arbitrāžu un spekulantu kā tirgus dalībnieku.

# 2 - informācijas neesamība

Neefektīvos tirgos informācija, kas ietekmē aktīvu cenas, nav viegli pieejama. Tādēļ kļūst grūti noteikt vai prognozēt aktīvu pareizās cenas. Tas noved pie tā, ka finanšu aktīvi neuzrāda to patieso vērtību, kā rezultātā tirgus ir neefektīvs.

# 3 - novēlota reakcija uz ziņām

Varētu būt noteikta veida ziņas, kas var ietekmēt aktīvu cenas. Neefektīvie tirgi, aktīvu cenas ātri un dinamiski atspoguļo pieejamās ziņas, kas saistītas ar aktīvu. No otras puses, neefektīvie tirgi neietekmē aktīvu vērtību brīdī, kad ziņas tiek publicētas, tādējādi radot novēlotu reakciju un tādējādi radot neefektīvu tirgu.

# 4 - šķīrējtiesnešu un spekulantu klātbūtne

Šķīrējtiesneši ir organizācijas, kas izmanto nepareizu aktīvu cenu priekšrocības un gūst bezriska peļņu no šādas stratēģijas. Spekulanti ir personas, kuras iegūst piekļuvi augsta līmeņa jaunumiem, kas saistīti ar aktīviem, un tos izmanto, lai spekulētu par aktīvu cenām. Neefektīvs tirgus, nav aktīvu neatbilstības, informācija ir viegli pieejama visiem tirgus dalībniekiem.

Tomēr šī situācija ir pretēja neefektīviem tirgiem, kur arbitrāži un spekulanti dominē tirgos, tādējādi ietekmējot aktīvu cenas.

Tirgus neefektivitātes piemēri

Tālāk ir sniegti tirgus neefektivitātes piemēri.

1. piemērs

Pieņemsim, ka ir kāds aktīvs, kura piedāvājums vienmēr mainās atkarībā no tā pieprasījuma finanšu tirgos. Tas izraisa finanšu aktīva līdzsvara stāvokļa samazināšanos vai pasliktināšanos. Tas var arī novest pie aktīvu cenu pārvērtēšanas nepietiekamas novērtēšanas, jo trūkst līdzsvara starp aktīvu piedāvājumu un pieprasījumu, un līdz ar to tas rada neefektīvus tirgus.

2. piemērs

Pieņemsim, ka ABC tirdzniecība notiek gan NYSE biržā, gan NASDAQ biržā. Pašlaik tā tirdzniecība ir USD 10 NYSE un $ 10.95 NASDAQ. Neefektīvi tirgi, piemēram, aktīvu nepareiza cenu noteikšana, nepastāv informācijas vieglās pieejamības dēļ.

Tomēr neefektīvā tirgū pastāv šāda aktīvu nepareizas cenu noteikšanas situācija, un tas arbitrāžam kļūst par iespēju gūt bez riska peļņu. Šķīrējtiesnesis var nopirkt akcijas par USD 10 NYSE un pārdot akcijas par USD 10.95 NASDAQ, lai iegūtu bez riska peļņu, kas ir 0.95 USD par akciju.

3. piemērs - praktiska lietošana

Dotcom burbulis, kas radās 1990. gada periodā, ir tirgus neefektivitātes piemērs. Dotcom jeb internets ir uzņēmums, kura bizness tiek veikts, izmantojot tīmekļa vietnes, un tādējādi gūst ienākumus no šādām darbībām. Dotcom burbulī ASV balstītā tehnoloģiskā kapitāla akciju cenas pieauga bezprecedenta un eksponenciāli.

Cenu inflāciju kapitāla vērtspapīru akciju cenās izraisīja pārmērīga spekulācija un ieguldītāju nepietiekama uzraudzība, kad viņi ieguldīja un ieņēma pozīcijas šādos akcijās. Tā rezultātā aktīvu kopējā vērtība ievērojami pasliktinājās, kad dotcom burbulis beidzot pārsprāga. Spekulatīvos burbuļus ir ļoti grūti atpazīt, taču tie sasniedz savu slieksni vai maksimumu, tāpēc šie burbuļi pārsprāgst, lai to padarītu redzamāku un ticamāku.

Neefektīva tirgus priekšrocības

- Tirgus dalībnieki var nopelnīt pārmērīgu peļņu tirgū esošās neefektivitātes dēļ.

- Var būt novēlota reakcija uz ziņām, kuras var atspoguļot aktīvu cenās, dodot pietiekami daudz laika spekulantiem un mazo laiku tirgotājiem, lai likvidētu savas pozīcijas un gūtu labu peļņu.

- Neefektīvie tirgi rada nepareizu aktīvu cenu noteikšanu, ko arbitrāži var izmantot, lai iegūtu sev bezriska peļņu.

Trūkumi

- Tirgus dalībniekiem var būt tendence zaudēt naudu ļoti ātri un viegli.

- Neefektīvos tirgos vienmēr pastāv varbūtība, ka aktīvu burbuļi un spekulatīvie burbuļi var atrasties vai atrodas ap stūri.

- Aktīva pieprasījums un piedāvājums parasti mainās, izraisot turēto aktīvu cenu neatbilstību.

Svarīgi punkti

- Finanšu tirgi vai uz aktīviem balstīts tirgus mēdz izrādīties efektīvi.

- Tomēr, tā kā informācijas un ziņu iegādi, kas ietekmē aktīvu cenas, ir grūti iegūt vai tām var piekļūt, tas efektīvos finanšu tirgus pārveido par neefektīviem tirgiem.

- Neefektīvā tirgū ir aktīvi, kuru cenas ir diezgan nepietiekami novērtētas un pārvērtētas.

- Pēc noteikta kavēšanās finanšu tirgi var atspoguļot ziņu ietekmi uz aktīvu cenām.

Secinājums

Tiek pieņemts, ka tirgi ir efektīvi un tie darbojas saskaņā ar efektīva tirgus teoriju. Neefektīvs tirgus, informācija un ziņas par aktīviem ir viegli pieejamas. Nav tādu aktīvu, kuru cenas būtu vai nu nepietiekami novērtētas, vai arī pārvērtētas, un tiek pieņemts, ka visi aktīvi ir vienlīdzīgi. Šāda spekulantu un šķīrējtiesnešu klātbūtne neefektīvos tirgos nepastāv. Tā ir platforma, kurā aktīviem nav taisnīgas un vienādas cenas.

Var būt aktīvi, kas tiek novērtēti par zemu, un var būt aktīvi, kas ir pārvērtēti. Šādu scenāriju dēļ maz tirgus dalībnieku var nopelnīt lielu un pārmērīgu peļņu. Šķīrējtiesneši mēdz nopelnīt bez riska peļņu neefektīvos tirgos, jo šajos tirgos var būt aktīvi, kuru cenas dažādās platformās var neatbilst. Neefektīvos tirgos var rasties spekulatīvi balstīti burbuļi.