20 galvenie kapitāla izpētes interviju jautājumi (ar atbildēm)

Kapitāla izpētes intervijas jautājumi

Ja jūs aicina uz pašu kapitāla izpētes intervijām, jums var uzdot jebkuru jautājumu no jebkuras vietas. Jums nevajadzētu uztvert to viegli, jo tas var mainīt jūsu finanšu karjeru. Equity Research intervijas jautājumi ir tehnisku un viltīgu jautājumu sajaukums. Tātad, jums ir jābūt pamatīgām zināšanām finanšu analīzē, vērtēšanā, finanšu modelēšanā, akciju tirgū, aktualitātēs un stresa interviju jautājumos.

Noskaidrosim zemāk 20 populārākos kapitāla izpētes intervijas jautājumus, kas tiek atkārtoti uzdoti kapitāla pētījumu analītiķu pozīcijām.

Šis ir vienkāršs konceptuāls kapitāla izpētes intervijas jautājums, un vispirms ir jāpiemin uzņēmuma vērtības un pašu kapitāla vērtības definīcija un pēc tam jāpasaka atšķirības starp tām.

Uzņēmuma vērtību var izteikt šādi -

- Uzņēmuma vērtība = parasto akciju tirgus vērtība + vēlamo akciju tirgus vērtība + parāda tirgus vērtība + mazākuma procenti - nauda un ieguldījumi.

Tā kā pašu kapitāla vērtības formulu var izteikt šādi -

- Kapitāla vērtība = tirgus kapitalizācija + akciju opcijas + pašu kapitāla vērtība, kas emitēta no konvertējamiem vērtspapīriem - ieņēmumi no konvertējamo vērtspapīru konvertēšanas.

Pamata atšķirība starp uzņēmuma vērtību un pašu kapitāla vērtību ir uzņēmuma vērtība, kas palīdz investoriem iegūt pilnīgu priekšstatu par uzņēmuma pašreizējām finanšu lietām; tā kā pašu kapitāla vērtība palīdz viņiem veidot nākotnes lēmumus.

2. jautājums - kādi ir visbiežāk izmantotie rādītāji, lai analizētu uzņēmumu?Var klasificēt kā visizplatītāko pašu kapitāla pētījumu intervijas jautājumu. Šeit ir saraksts ar kopējiem finanšu analīzes rādītājiem, kurus var sadalīt 7 daļās -

# 1 - Maksātspējas koeficienta analīze

- Pašreizējā attiecība

- Ātra attiecība

- Skaidras naudas attiecība

# 2 - Apgrozījuma rādītāji

- Debitoru parādu apgrozījums

- Debitoru parādi

- Krājumu apgrozījums

- Dienu inventarizācija

- Kreditoru parādu apgrozījums

- Maksājamās dienas

- Skaidras naudas konvertēšanas cikls

# 3 - darbības efektivitātes koeficienta analīze

- Aktīvu apgrozījuma attiecība

- Neto pamatlīdzekļu apgrozījums

- Kapitāla apgrozījums

# 4 - darbības rentabilitātes koeficienta analīze

- Bruto peļņas norma

- Pamatdarbības peļņas norma

- Neto starpība

- Kopējā aktīvu atdeve

- Kapitāla atdeve

- Dupont ROE

# 5 - Biznesa risks

- Darbības sviras

- Finanšu sviras

- Kopējais sviras efekts

# 6 - finanšu risks

- Sviras koeficients

- Parāda un pašu kapitāla attiecība

- Procentu seguma koeficients

- Parādu apkalpošanas seguma koeficients

# 7 - Ārējais likviditātes risks

- Bid-Ask izplatīšanās formula

- Šis atkal ir viens no visbiežāk uzdotajiem pašu kapitāla izpētes interviju jautājumiem. Finanšu modelēšana ir nekas cits kā uzņēmuma finanšu plānošana ir ļoti organizēta. Tā kā jūsu novērtētie uzņēmumi sniedz tikai vēsturiskos finanšu pārskatus, šis finanšu modelis palīdz kapitāla analītiķim izprast uzņēmuma pamatus - rādītājus, parādu, peļņu uz akciju un citus svarīgus vērtēšanas parametrus.

- Finanšu modelēšanā jūs prognozējat uzņēmuma bilanci, naudas plūsmu un ienākumu pārskatu nākamajiem gadiem.

- Lai uzzinātu vairāk par finanšu modelēšanu, varat atsaukties uz piemēriem, piemēram, Box IPO finanšu modeli un Alibaba finanšu modeli.

Ja vērtēšanas modelis jums ir jauns, lūdzu, apmeklējiet šo bezmaksas apmācību par finanšu modelēšanu

- Finanšu modelēšana sākas ar uzņēmuma vēsturisko finanšu pārskatu aizpildīšanu standarta formātā.

- Pēc tam mēs projektējam šos trīs apgalvojumus, izmantojot pakāpenisku finanšu modelēšanas tehniku.

- Trīs paziņojumus apstiprina citi grafiki, piemēram, parādu un procentu grafiks, pamatlīdzekļu un nolietojuma saraksts, apgrozāmais kapitāls, pamatkapitāls, nemateriālais un amortizācijas grafiks utt.

- Kad prognoze ir izveidota, pārejiet uz uzņēmuma vērtējumiem, izmantojot DCF pieeju,

- Šeit jums jāaprēķina brīva naudas plūsma uz uzņēmumu vai brīva naudas plūsma uz pašu kapitālu un jāatrod šo naudas plūsmu pašreizējā vērtība, lai atrastu krājuma patieso novērtējumu.

Šis ir klasisks kapitāla izpētes intervijas jautājums. Brīva naudas plūsma uzņēmumam ir naudas pārpalikums, kas rodas, ņemot vērā nepieciešamo apgrozāmo kapitālu, kā arī izmaksas, kas saistītas ar pamatlīdzekļu uzturēšanu un atjaunošanu. Brīva naudas plūsma uz firmu nonāk parāda turētājiem un kapitāla turētājiem.

Bezmaksas naudas plūsma uz uzņēmumu vai FCFF aprēķins = EBIT x (1 nodokļa likme) + Bezskaidras naudas maksājumi + Apgrozāmā kapitāla izmaiņas - Kapitāla izdevumi

Jūs varat uzzināt vairāk par FCFF šeit

6. jautājums - kas ir bezmaksas naudas plūsma uz pašu kapitālu?Lai gan šis jautājums vērtēšanas intervijās tiek uzdots bieži, tomēr tas var būt gaidāms kapitāla izpētes intervijas jautājums. FCFE mēra, cik daudz “skaidras naudas” uzņēmums var atdot saviem akcionāriem, un to aprēķina pēc tam, kad rūpējies par nodokļiem, kapitāla izdevumiem un parāda naudas plūsmām.

FCFE modelim ir noteikti ierobežojumi. Piemēram, tas ir noderīgi tikai gadījumos, kad uzņēmuma aizņemtais kapitāls nav svārstīgs un to nevar attiecināt uz uzņēmumiem ar mainīgu parāda aizņemšanos.

FCFE formula = neto ienākumi + nolietojums un amortizācija + izmaiņas WC + Capex + neto aizņēmumi

Jūs varat uzzināt vairāk par FCFE šeit.

7. jautājums - kāda ir pelnīšanas sezona? Kā jūs to definētu?Vai parādāties kapitāla izpētes intervijai? - Noteikti zināt šo pašu kapitāla pētījumu intervijas jautājumu.

avots: Bloomberg.com

Mūsu nozarē uzņēmumi paziņos konkrētu datumu, kad paziņos savus ceturkšņa vai gada rezultātus. Šie uzņēmumi piedāvās arī iezvanes numuru, izmantojot kuru mēs varam apspriest rezultātus.

- Vienu nedēļu pirms konkrētā datuma uzdevums ir atjaunināt izklājlapu, kurā tiks atspoguļoti analītiķa aprēķini un galvenie rādītāji, piemēram, EBITDA, EPS, brīva naudas plūsma utt.

- Deklarēšanas dienā uzdevums ir izdrukāt paziņojumu presei un ātri apkopot galvenos jautājumus.

Lai uzzinātu vairāk par nopelnīšanas sezonu, varat atsaukties uz šo rakstu

8. jautājums - kā jūs veicat jutīguma analīzi kapitāla pētījumos?Viens no tehniskā kapitāla pētījumu intervijas jautājumiem.

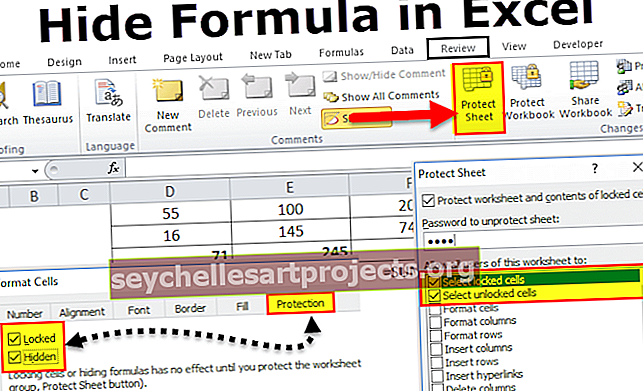

- Jutīguma analīze, izmantojot Excel, ir viens no vissvarīgākajiem uzdevumiem pēc tam, kad esat aprēķinājis akciju patieso vērtību.

- Parasti mēs izmantojam izaugsmes tempu, WACC un citu ieguldījumu pamatpieņēmumus, kuru rezultātā tiek veikts uzņēmuma bāzes novērtējums.

- Tomēr, lai klientiem sniegtu labāku izpratni par pieņēmumiem un to ietekmi uz vērtējumiem, jums ir jāsagatavo sensitivitātes tabula.

- Senstivitātes tabula tiek sagatavota, izmantojot DATU TABULAS programmā Excel.

- Sensitivitātes analīzi parasti veic, lai izmērītu WACC izmaiņu un uzņēmuma pieauguma tempu ietekmi uz akciju cenu.

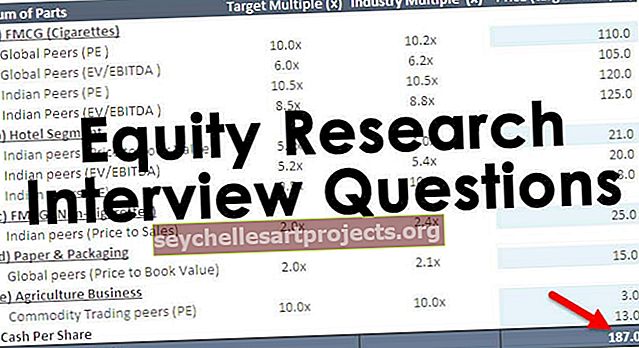

- Kā redzams no augšas, pamata gadījumā, pieņemot, ka izaugsmes ātrums ir 3% un WACC 9%, Alibaba Enterprise vērtība ir 191 miljards USD

- Tomēr, kad mēs varam pieņemt savus pieņēmumus teikt 5% pieauguma tempu un WACC kā 8%, mēs saņemam 350 miljardu dolāru vērtējumu!

Šis ir netehnisks pašu kapitāla izpētes intervijas jautājums. Lai nodrošinātu, ka nav interešu konflikta, tiek veidots “ierobežots saraksts”.

Kad investīciju banku komanda strādā pie darījuma slēgšanas, kuru ir noslēgusi mūsu komanda, mums nav atļauts kopīgot pārskatus ar klientiem un mēs arī nevarēsim kopīgot nevienu tāmi. Mūsu komandai tiks liegta iespēja sūtīt klientiem modeļus un pētījumu ziņojumus. Mēs arī nevarēsim komentēt darījuma būtību vai trūkumus.

10. jautājums - kādi ir vērtēšanā visbiežāk izmantotie reizinātāji?Gaidiet šo gaidāmo kapitāla izpētes intervijas jautājumu. Ir daži bieži sastopami reizinājumi, kurus bieži izmanto vērtēšanā -

- EV / Pārdošana

- EV / EBITDA

- EV / EBIT

- PE attiecība

- PEG attiecība

- Cena pret naudas plūsmu

- P / BV attiecība

- EV / aktīvi

WACC parasti sauc par uzņēmuma kapitāla izmaksām. Uzņēmuma izmaksas par kapitāla aizņemšanos nosaka ārējie avoti tirgū, nevis uzņēmuma vadība. Tās sastāvdaļas ir parāds, pamatkapitāls un vēlamais kapitāls.

WACC formula = (Wd * Kd * (1-tax)) + (We * Ke) + (Wps * Kps).

kur,

- Wd = parāda svars

- Kd = parāda izmaksas

- nodoklis - nodokļa likme

- Mēs = kapitāla svars

- Ke = kapitāla izmaksas

- Wps = vēlamo akciju svars

- Kps = vēlamo akciju izmaksas

Noslēdzošā PE koeficientu aprēķina, izmantojot pagātnes peļņu uz akciju, tomēr Forward PE koeficientu aprēķina, izmantojot prognozēto peļņu uz akciju. Lūdzu, skatiet zemāk redzamo PE un Forward PE attiecības piemēru.

- Aizņemamās cenas peļņas koeficienta formula = $ 234 / $ 10 = $ 23,4x

- Forvarda cenas peļņas koeficienta formula = $ 234 / $ 11 = $ 21,3x

Lai iegūtu sīkāku informāciju, ieskatieties Trailing PE vs Forward PE

13. jautājums - vai galīgā vērtība var būt negatīva?Šis ir grūts kapitāla izpētes intervijas jautājums. Lūdzu, ņemiet vērā, ka tas var notikt, bet tikai teorētiski. Lūdzu, skatiet zemāk esošo formulu par galīgo vērtību

Ja kāda iemesla dēļ WACC ir mazāks par pieauguma tempu, tad galīgā vērtība var būt negatīva. Augsti augoši uzņēmumi var iegūt negatīvas galīgās vērtības tikai šīs formulas nepareizas izmantošanas dēļ. Lūdzu, ņemiet vērā, ka neviens uzņēmums nevar augt strauji bezgalīgi ilgu laiku. Šeit izmantotais pieauguma temps ir vienmērīgs izaugsmes temps, ko uzņēmums var radīt ilgākā laika posmā. Lai iegūtu sīkāku informāciju, lūdzu, apskatiet šo detalizēto rokasgrāmatu par termināla vērtību

14. jautājums - ja jūs būtu portfeļa pārvaldnieks un ieguldītu 10 miljonus dolāru, kā jūs ar to rīkotos?Šis kapitāla izpētes intervijas jautājums tiek uzdots atkārtoti.

Ideāls veids, kā atbildēt uz šo jautājumu, ir izvēlēties dažus labus krājumus ar lielu vāciņu, vidēja kapitāla krājumu un mazu kapitālu utt.) Un intervētājam likt apmēram to pašu. Jūs sakāt intervētājam, ka šajos krājumos ieguldīsit 10 miljonus ASV dolāru. Jums jāzina par galvenajiem vadības vadītājiem, maz vērtēšanas metriku (PE daudzkārtņi, EV / EBITDA utt.) Un maz šo akciju darbības statistikas, lai jūs varētu izmantot informāciju, lai pamatotu savu argumentu.

Līdzīgi jautājumi, uz kuriem jūs sniegtu līdzīgas atbildes, ir -

- Kas padara uzņēmumu pievilcīgu jums?

- Piestipriniet man akciju utt.

Galvenais iemesls, kāpēc augsto tehnoloģiju uzņēmuma PE ir augstāks, varbūt ir tas, ka augsto tehnoloģiju uzņēmumam ir lielākas izaugsmes cerības.

- Kāpēc tas ir aktuāli? Tā kā paredzamais pieauguma temps faktiski ir PE reizinātājs -

- [{(1 - g) / ROE} / (r - g)]

- Šeit g = augšanas ātrums; ROE = kapitāla atdeve & r = pašu kapitāla izmaksas.

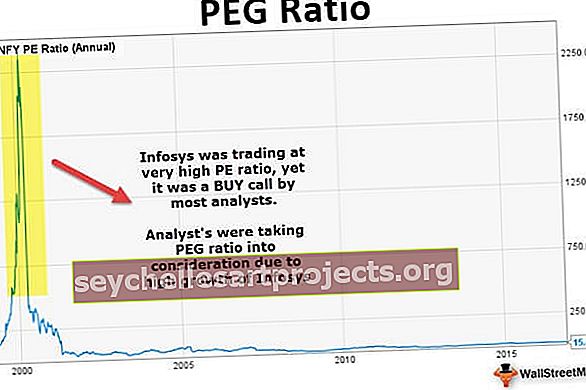

Uzņēmumiem ar augstu izaugsmi PE koeficienta vietā jāizmanto PEG koeficients

16. jautājums - kas ir BETA?Tas ir starp top 5 visvairāk gaidāmajiem kapitāla izpētes interviju jautājumiem. Beta ir vēsturisks rādītājs, kas atspoguļo akciju atdeves tendenci salīdzinājumā ar izmaiņām tirgū. Beta parasti tiek aprēķināta, izmantojot regresijas analīzi.

Beta 1 nozīmētu, ka uzņēmuma akcijas būtu vienlīdz proporcionālas izmaiņām tirgū. Beta 0,5 nozīmē, ka akcijas ir mazāk svārstīgas nekā tirgus. Un beta 1,5 nozīmē, ka akcijas ir nepastāvīgākas nekā tirgus. Beta ir noderīgs rādītājs, taču tas ir vēsturisks. Tātad, beta nevar precīzi paredzēt nākotni. Tāpēc investori bieži atrod neprognozējamus rezultātus, izmantojot beta kā mērauklu.

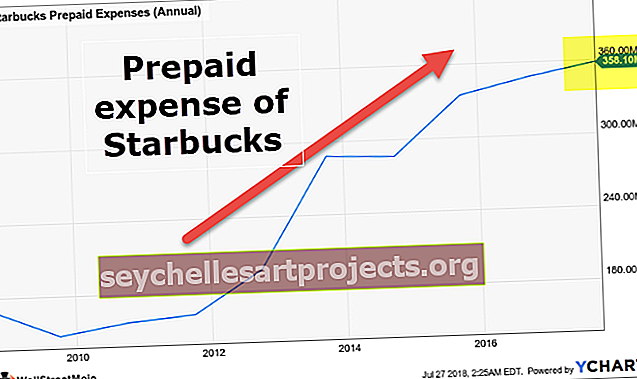

Apskatīsim Starbucks Beta tendences pēdējos gados. Starbucks beta versija pēdējo piecu gadu laikā ir samazinājusies. Tas nozīmē, ka Starbucks akcijas ir mazāk svārstīgas, salīdzinot ar akciju tirgu. Mēs atzīmējam, ka Starbucks Beta ir 0.805x

Vēl viens grūts kapitāla izpētes intervijas jautājums. EBITDA nozīmē Peļņa pirms procentiem, nodokļiem, nolietojuma un amortizācijas. Un EBIT apzīmē peļņu pirms procentiem un nodokļiem. Daudzi uzņēmumi savos finanšu pārskatos izmanto EBITDA reizinājumus. EBITDA jautājums ir tāds, ka tajā netiek ņemts vērā nolietojums un amortizācija, jo tie ir “bezskaidras naudas izdevumi”. Pat ja EBITDA tiek izmantota, lai saprastu, cik daudz uzņēmums var nopelnīt; joprojām tas neatspoguļo parāda izmaksas un tā ietekmi uz nodokļiem.

Iepriekš minēto iemeslu dēļ pat Vorenam Bafetam nepatīk EBITDA reizinājums un nekad nepatīk uzņēmumi, kas to izmanto. Pēc viņa teiktā, EBITDA var izmantot tur, kur nav nepieciešams tērēt “kapitālajiem izdevumiem”; bet tas notiek reti. Tātad katram uzņēmumam jāizmanto EBIT, nevis EBITDA. Viņš arī min Microsoft, Wal-Mart un GE piemērus, kuri nekad neizmanto EBITDA.

18. jautājums - Kādas ir PE vērtēšanas vājās puses?Uz šo pašu kapitāla pētījumu intervijas jautājumu ir jāatbild ļoti vienkārši. Pat ja PE ir svarīga ieguldītāju attiecība, PE vērtēšanā ir maz trūkumu.

- Pirmkārt, PE koeficients ir pārāk vienkāršots. Vienkārši ņemiet pašreizējo akcijas cenu un pēc tam daliet to ar neseno uzņēmuma peļņu. Bet vai tas ņem vērā citas lietas? Nē.

- Otrkārt, PE ir nepieciešams konteksts. Ja paskatās tikai uz PE koeficientu, tam nav nozīmes.

- Treškārt, PE neņem vērā izaugsmi / bez izaugsmes. Daudzi investori vienmēr ņem vērā izaugsmi.

- Ceturtkārt, P (akcijas cena) neuzskata parādu. Tā kā akciju tirgus cena nav lielisks tirgus vērtības mērījums, parāds ir tās neatņemama sastāvdaļa.

Šis kapitāla izpētes intervijas jautājums ir pilnībā balstīts uz ekonomiku. Jums ir jāpārdomā un pēc tam jāatbild uz jautājumu.

Vispirms pārbaudīsim pirmo variantu.

- Pirmajā variantā katra produkta cena tiek palielināta par 10%. Tā kā cena ir neelastīga, pieprasītās daudzuma izmaiņas būtu nelielas, pat ja katra produkta cena tiktu paaugstināta. Tātad tas nozīmē, ka tas radītu vairāk ieņēmumu un labāku peļņu.

- Otra iespēja ir palielināt apjomu par 10%, ieviešot jaunu produktu. Šajā gadījumā jauna produkta ieviešanai ir nepieciešamas lielākas pieskaitāmās izmaksas un ražošanas izmaksas. Neviens nezina, kā veiktos šis jaunais produkts. Tātad, pat ja apjoms palielināsies, būtu divi negatīvie aspekti - viens, būtu neskaidrība par jaunā produkta pārdošanu un divi, pieaugtu ražošanas izmaksas.

Izskatot šīs divas iespējas, šķiet, ka pirmā iespēja būtu izdevīgāka jums kā KFC franšīzes īpašniekam.

20. jautājums - kā jūs analizētu ķīmijas uzņēmumu (ķīmijas uzņēmums - KAS?)?Pat ja jūs neko nezināt par šo pašu kapitāla pētījumu intervijas jautājumu, ir saprātīgi, ka ķīmiskās rūpniecības uzņēmumi tērē lielu daļu naudas pētniecībai un attīstībai. Tātad, ja var apskatīt viņu D / E (parāda / kapitāla) attiecību, tad analītiķim būtu vieglāk saprast, cik labi ķīmijas uzņēmums izmanto viņu kapitālu. Zemāka D / E attiecība vienmēr norāda, ka ķīmijas uzņēmumam ir spēcīga finansiālā veselība. Kopā ar D / E mēs varam apskatīt arī neto peļņas normu un P / E attiecību.