Kupona obligāciju formula | Kā aprēķināt kupona obligāciju cenu?

Kas ir kupona obligāciju formula?

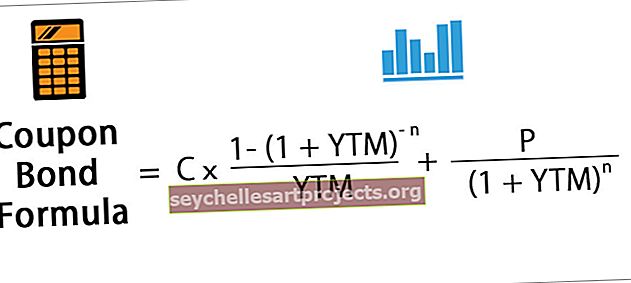

Termins “kupona obligācija” attiecas uz obligācijām, kas maksā kuponus, kas ir nominālā procentuālā daļa no obligācijas nominālvērtības vai pamatsummas. Šīs obligācijas cenas aprēķināšanas formulā pamatā tiek izmantota iespējamo nākotnes naudas plūsmu pašreizējā vērtība kupona maksājumu veidā un pamatsumma, kas ir summa, kas saņemta termiņa beigās. Pašreizējā vērtība tiek aprēķināta, diskontējot naudas plūsmu, izmantojot ienesīgumu līdz termiņa beigām.

Matemātiski kupona obligācijas cena tiek attēlota šādi,

kur

- C = periodisks kupona maksājums,

- P = obligācijas nominālvērtība,

- YTM = ienesīgums līdz termiņa beigām

- n = periodu skaits līdz termiņa beigām

Kupona obligācijas aprēķins (soli pa solim)

Kupona obligāciju aprēķināšanas formulu var veikt, veicot šādas darbības:

- 1. solis: Pirmkārt, nosakiet obligāciju emisijas nominālvērtību, un to apzīmē ar P.

- 2. solis: Pēc tam nosakiet periodisko kupona maksājumu, pamatojoties uz obligācijas kupona likmi, kupona maksājuma biežumu un obligācijas nominālvērtību. Kupona maksājums ir apzīmēts ar C, un to aprēķina kā: C = kupona likme * P / kupona maksājuma biežums

- 3. solis: Pēc tam nosakiet kopējo periodu skaitu līdz termiņa beigām, reizinot kupona maksājumu biežumu gada laikā un gadu skaitu līdz termiņa beigām. Periodu skaitu līdz termiņa beigām apzīmē ar n, un to aprēķina kā n = gadu skaits līdz termiņa beigām * Kupona maksājuma biežums

- 4. solis: Tagad nosakiet ienesīgumu līdz termiņa beigām, pamatojoties uz pašreizējo tirgus atdevi no ieguldījuma ar līdzīgu riska profilu. Ienesīgumu līdz termiņa beigām apzīmē ar YTM.

- 5. solis: Pēc tam nosakiet pirmā kupona, otrā kupona un tā tālāk pašreizējo vērtību. Pēc tam nosakiet obligācijas nominālvērtības pašreizējo vērtību.

- 6. solis: Visbeidzot, kupona obligāciju aprēķināšanas formula tiek veikta, saskaitot visu kupona maksājumu pašreizējo vērtību un nominālvērtību, kā parādīts zemāk.

Piemēri

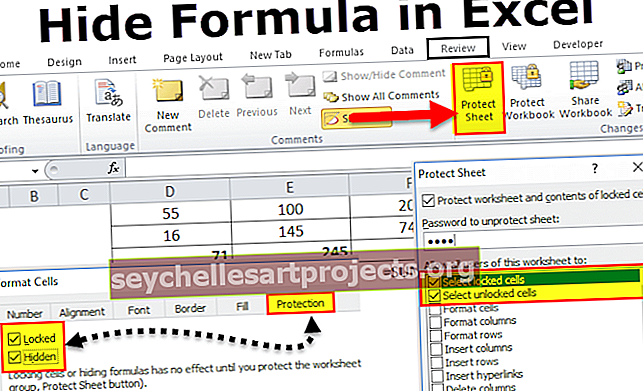

Šo kupona obligāciju formulas Excel veidni varat lejupielādēt šeit - kupona obligāciju formulas Excel veidne1. piemērs

Ņemsim piemēru obligācijām, kuras emitējis uzņēmums XYZ Ltd, kas katru gadu maksā kuponus. Uzņēmums plāno emitēt 5000 šādas obligācijas, un katras obligācijas nominālvērtība ir 1000 USD ar kupona likmi 7%, un tās termiņš ir 15 gadi. Efektīvais ienesīgums līdz termiņa beigām ir 9%. Nosakiet katras obligācijas cenu un naudu, kas jāpiesaista XYZ Ltd, izmantojot šo obligāciju emisiju.

Zemāk ir sniegti dati SIA XYZ kupona obligāciju aprēķināšanai

Katras obligācijas cena tiek aprēķināta, izmantojot šādu formulu:

Tāpēc kupona obligācijas aprēķins būs šāds,

Tā tas būs -

= 838,79 USD

Tāpēc katras obligācijas cena būs USD 838,79, un tā tiks tirgota ar atlaidi ( obligācijas cena ir zemāka par nominālvērtību), jo kupona likme ir zemāka par YTM. XYZ Ltd varēs piesaistīt 4 193 950 USD (= 5 000 * 838,79 USD).

2. piemērs

Ņemsim piemēru obligācijām, kuras emitējis uzņēmums ABC Ltd, kas maksā pusgada kuponus. Katras obligācijas nominālvērtība ir 1000 ASV dolāri ar kupona likmi 8%, un tās termiņš ir 5 gadi. Efektīvais ienesīgums līdz termiņa beigām ir 7%. Nosakiet katras SIA ABC emitētās C obligācijas cenu.

Zemāk ir sniegti dati SIA ABC kupona obligāciju aprēķināšanai.

Tāpēc katras obligācijas cenu var aprēķināt, izmantojot šādu formulu:

Tāpēc kupona obligācijas aprēķins būs šāds,

Tā tas būs -

= 1 041,58 USD

Tāpēc katras obligācijas cena būs USD 1041,58, un tā tiks tirgota ar prēmiju ( obligācijas cena ir augstāka par nominālvērtību), jo kupona likme ir augstāka nekā YTM.

Atbilstība un lietojumi

Šāda veida obligāciju cenu noteikšanas jēdziens ir ļoti svarīgs no ieguldītāja viedokļa, jo obligācijas ir neaizstājama kapitāla tirgus daļa. Obligācijas pircējs šos kupona maksājumus saņem laika posmā starp obligācijas emisiju un obligācijas termiņu. Obligāciju tirgū obligācijas ar augstāku kupona likmi tiek uzskatītas par pievilcīgākām investoriem, jo tās piedāvā augstāku ienesīgumu.

Turklāt tiek apgalvots, ka obligācijas, kuru tirdzniecība ir lielāka par to nominālvērtību, tiek tirgotas ar uzcenojumu, savukārt obligācijas, kuru tirdzniecība ir zemāka par to nominālvērtību, tiek tirgotas ar atlaidi. Mūsdienās šīs obligācijas ir diezgan neparastas, jo jaunākās obligācijas netiek emitētas kupona vai sertifikāta formā, drīzāk obligācijas tiek emitētas elektroniski.