Tirgus riska prēmijas formula Kā aprēķināt Rp? (Soli pa solim)

Kas ir tirgus riska prēmijas formula?

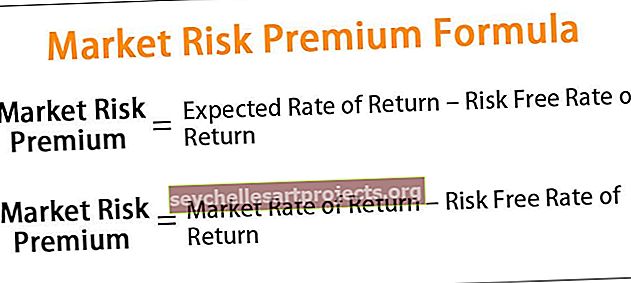

Termins “tirgus riska prēmija” attiecas uz papildu ienesīgumu, ko ieguldītājs sagaida par riskanta tirgus portfeļa turēšanu bezriska aktīvu vietā. Kapitāla aktīvu cenu modelī (CAPM) tirgus riska prēmija atspoguļo vērtspapīru tirgus līnijas (SML) slīpumu. Tirgus riska prēmijas formulu iegūst, no paredzamās atdeves vai tirgus atdeves likmes atņemot bezriska ienesīguma likmi.

Matemātiski tas tiek attēlots kā

Tirgus riska prēmija = Paredzētā atdeves likme - bezriska ienesīguma likmevai

Tirgus riska prēmija = tirgus ienesīguma likme - bezriska ienesīguma likme

Tirgus riska prēmijas formulas skaidrojums

Pirmās metodes formulu var iegūt, izmantojot šādas vienkāršas četras darbības:

1. solis: Pirmkārt, nosakiet ieguldītājiem paredzamo atdeves līmeni, pamatojoties uz viņu riska apetīti. Jo lielāka ir riska apetīte, jo augstāka būtu sagaidāmā atdeves likme, lai kompensētu papildu risku.

2. solis: Pēc tam nosakiet bezriska ienesīguma likmi, kas ir paredzamā atdeve, ja ieguldītājs neuzņemas nekādu risku. Valsts obligāciju vai valsts parādzīmju atdeve ir laba pieeja bezriska atdeves likmei.

3. solis: Visbeidzot, tirgus riska prēmijas formula tiek iegūta, no paredzamās atdeves likmes atņemot bezriska atdeves likmi, kā parādīts iepriekš.

Tirgus riska prēmijas aprēķināšanas formulu otrajai metodei var iegūt, izmantojot šādas vienkāršas četras darbības:

1. solis: Pirmkārt, nosakiet tirgus atdeves likmi, kas ir piemērota etalona indeksa gada atdeve. S&P 500 indeksa atdeve ir labs tirgus ienesīguma rādītājs.

2. solis: Pēc tam nosakiet ieguldītāja bezriska ienesīguma likmi.

3. solis: Visbeidzot, tirgus riska prēmijas formula tiek iegūta, no tirgus ienesīguma likmes atņemot bezriska ienesīguma likmi, kā parādīts iepriekš.

Tirgus riska prēmijas formulas piemēri (ar Excel veidni)

Apskatīsim dažus vienkāršus un uzlabotus tirgus riska prēmijas formulas piemērus.

Šo Market Risk Premium Formula Excel veidni varat lejupielādēt šeit - Market Risk Premium Formula Excel veidne

1. piemērs

Ņemsim piemēru no ieguldītāja, kurš ir ieguldījis portfelī un no tā sagaida 12% atdeves līmeni. Pēdējā gada laikā valsts obligācijas ir devušas 4% peļņu. Pamatojoties uz sniegto informāciju, nosakiet ieguldītāja tirgus riska prēmiju.

Tāpēc tirgus riska prēmiju var aprēķināt šādi:

- Tirgus riska prēmija = 12% - 4%

Tirgus riska prēmija tiks

Pamatojoties uz sniegto informāciju, tirgus riska prēmija ieguldītājam ir 8%.

2. piemērs

Ņemsim vēl vienu piemēru, kad analītiķis vēlas aprēķināt tirgus riska prēmiju, ko piedāvā etalona indekss X&Y 200. Indekss pieauga no 780 punktiem līdz 860 punktiem pēdējā gada laikā, kura laikā valsts obligācijas ir devušas vidēju atdevi 5% . Pamatojoties uz sniegto informāciju, nosakiet tirgus riska prēmiju.

Lai aprēķinātu tirgus riska prēmiju, vispirms mēs aprēķināsim tirgus ienesīguma likmi, pamatojoties uz iepriekš sniegto informāciju.

- Tirgus ienesīguma likme = (860/780 - 1) * 100%

- = 10,26%

Tāpēc tirgus riska prēmiju var aprēķināt šādi:

- Tirgus riska prēmija = 10,26% - 5%

- Tirgus riska prēmija = 5.26%

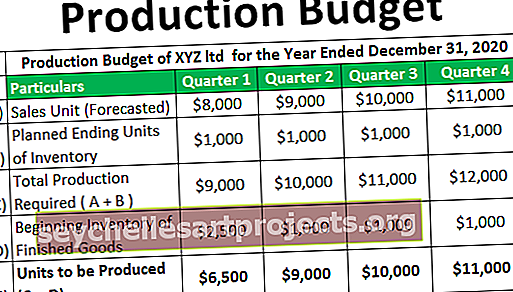

Tirgus riska prēmijas kalkulators

Varat izmantot šo tirgus riska prēmijas kalkulatoru.

| Paredzētā atdeves likme | |

| Bezriska atdeves likme | |

| Tirgus riska prēmijas formula | |

| Tirgus riska prēmijas formula = | Paredzētā atdeves likme - bezriska atdeves likme |

| 0 - 0 = | 0 |

Atbilstība un izmantošana

Analītiķim vai paredzētajam ieguldītājam ir svarīgi saprast tirgus riska prēmijas jēdzienu, jo tas ir saistīts ar riska un atlīdzības attiecībām. Tas parāda, kā kapitāla vērtspapīru tirgus portfeļa atdeve atšķiras no zemāka riska valsts obligāciju ienesīguma, pateicoties ieguldītāja uzņemtajam papildu riskam. Būtībā riska prēmija aptver paredzamo peļņu un vēsturisko ienesīgumu. Paredzamā tirgus prēmija katram investoram parasti atšķiras, pamatojoties uz viņu riska apetīti un ieguldījumu stilu.

No otras puses, vēsturiskā tirgus riska prēmija (pamatojoties uz tirgus ienesīguma likmi) visiem ieguldītājiem ir vienāda, jo vērtība ir balstīta uz iepriekšējiem rezultātiem. Turklāt tas veido neatņemamu CAPM zobratu, kas jau tika minēts iepriekš. CAPM aktīva nepieciešamo atdeves likmi aprēķina kā tirgus riska prēmijas un aktīva beta plus plus bezriska atdeves likme reizinājumu.