Sharpe attiecība | Visaptveroša rokasgrāmata ar Excel piemēriem

Sharpe Ratio definīcija

Šarpes koeficients ir William F. Sharpe izstrādātais koeficients, ko ieguldītāji izmanto, lai iegūtu portfeļa vidējo atdevi virs bezriska ienesīguma likmes uz portfeļa svārstīguma (standartnovirzes) vienību.

Paskaidrojums

Sharpe Ratio ir kritiska sastāvdaļa, lai atzīmētu kopējo portfeļa atdevi. Tā ir vidējā peļņa, kas nopelnīta, pārsniedzot bezriska peļņu, salīdzinot ar kopējo uzņemto risku. Tas ir veids, kā pārbaudīt ieguldījumu veiktspēju, pielāgojoties tā riska komponentam. Šarpa koeficients raksturo, cik labi aktīva atdeve kompensē ieguldītājam uzņemto risku. Salīdzinot divus aktīvus ar kopēju etalonu, aktīvs ar augstāku Šarpes koeficientu tiek norādīts kā labvēlīga ieguldījumu iespēja tajā pašā riska līmenī.

Ieskatoties iepriekš redzamajā tabulā, jūs redzēsiet, ka PRWCX ir augstāks Sharpe koeficients 1,48 un tas ir labākais fonds savā grupā.

Sharpe Ratio, tāpat kā jebkurš cits matemātiskais modelis, balstās uz pareizu datu precizitāti. Pārbaudot aktīvu ieguldījumu rezultātus ar peļņas izlīdzināšanu, Šarpes koeficients tiktu iegūts nevis no fonda peļņas, bet no pamatā esošo aktīvu darbības. Šo koeficientu kopā ar Treynor Ratios un Jeson's Alphas bieži izmanto, lai sarindotu dažādu portfeļu vai Fonda pārvaldnieku sniegumu.

Formula

1966. gadā Viljams Šārps izstrādāja šo koeficientu, kas sākotnēji tika saukts par “atalgojuma un mainīguma” attiecību, pirms nākamie akadēmiķi un finanšu operatori to sāka saukt par Šarpes koeficientu. Tas tika definēts vairākos veidos, līdz galu galā tas tika attēlots šādi:

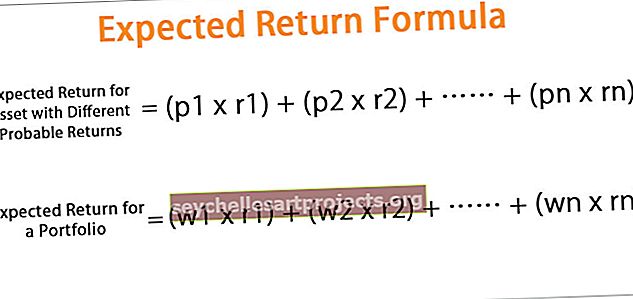

Šarpa koeficienta formula = (paredzamā atdeve - bezriska atdeves likme) / standarta novirze (svārstīgums)

Daži jēdzieni, kas mums jāsaprot, ir:

- Atgriešanās - ienesīgums var būt dažāda biežuma, piemēram, dienas, nedēļas, mēneša vai gada, ja vien sadalījums tiek sadalīts normāli, jo šīs ienesības var gada izteiksmē iegūt precīzus rezultātus. Nenormālas situācijas, piemēram, augstākas virsotnes, sadalījuma novirze var būt problēmas attiecība, jo standartnovirzei nav tāda pati efektivitāte, ja pastāv šie jautājumi.

- Bezriska atdeves likme - to izmanto, lai novērtētu, vai tiek pareizi kompensēts papildu risks, kas radies riskantā aktīva dēļ. Parasti ienesīguma likme bez finansiāliem zaudējumiem ir valsts vērtspapīri ar īsāko termiņu (piemēram, ASV Valsts kases parādzīme). Lai gan šādam vērtspapīru variantam ir vismazākā svārstīguma pakāpe, var apgalvot, ka šādiem vērtspapīriem vajadzētu sakrist ar citiem līdzvērtīga ilguma vērtspapīriem.

- Standarta novirze - tas ir lielums, kas izsaka, cik vienības no noteiktā mainīgo lielumu kopas atšķiras no grupas Vidējā vidējā. Kad šī peļņas pārpalikums ir aprēķināts par bezriska ienesīgumu, tas ir jādala ar mērāmā riskantā aktīva standarta novirzi. Lielāks skaits, pievilcīgs būs ieguldījums no riska / ienesīguma viedokļa. Tomēr, ja vien standartnovirze nav būtiski liela, sviras komponents var neietekmēt koeficientu. Gan skaitītāju (atgriešanās), gan saucēju (standartnovirze) bez problēmām varēja dubultot.

Piemērs

Patlaban klienta A īpašumā ir USD 450 000, kas ieguldīti portfelī ar paredzamo atdevi 12% un svārstīgumu 10%. Efektīvā portfeļa paredzamā atdeve ir 17% un svārstīgums 12%. Bezriska procentu likme ir 5%. Kāda ir Sharpe attiecība?

Šarpa koeficienta formula = (paredzamā atdeve - bezriska atdeves likme) / standarta novirze (svārstīgums)

Sharpe attiecība = (0,12-0,05) / 0,10 = 70% vai 0,7x

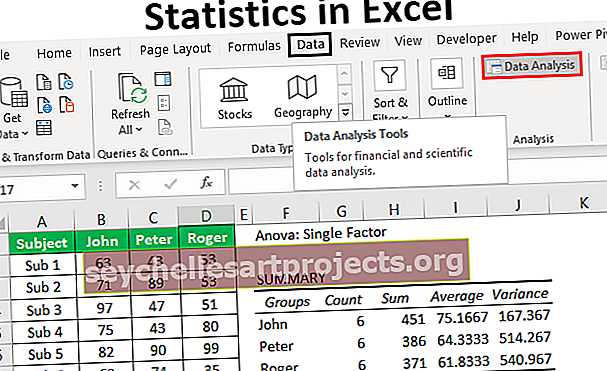

Sharpe koeficienta aprēķināšana programmā Excel

Tagad, kad mēs zinām, kā formula darbojas, ļaujiet mums aprēķināt Sharpe Ratio Excel.

1. solis - iegūstiet atdevi tabulas formātā

Pirmais solis ir analizēt kopfonda portfeļa ienesīgumu, kuru vēlaties analizēt. Laika periods var būt mēnesis, ceturksnis vai gads. Zemāk esošajā tabulā ir sniegta kopfonda gada peļņa.

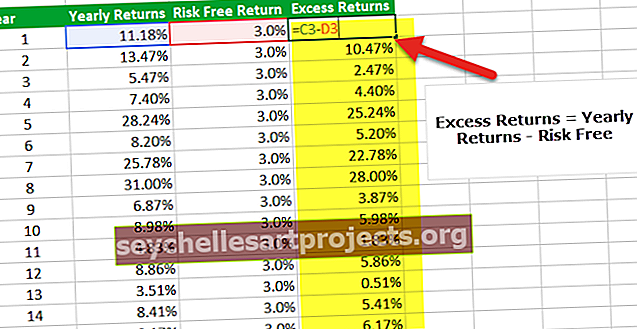

2. solis - tabulā iegūstiet informāciju par bezriska atgriešanos

Šajā tabulā zemāk es esmu pieņēmis, ka bezriska ienesīgums ir 3,0% 15 gadu laikā. Tomēr bezriska likme katru gadu var mainīties, un jums šis skaitlis ir jānorāda šeit.

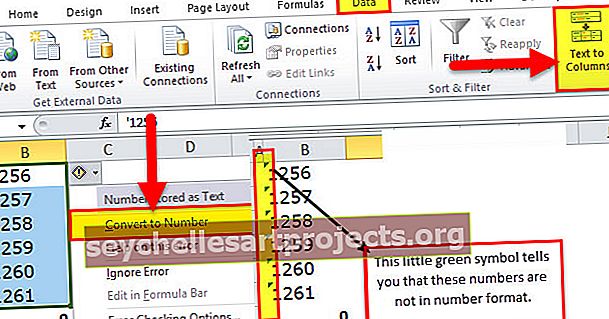

3. solis - atrodiet lieko atdevi

Trešais solis, aprēķinot Sharpe koeficientu programmā Excel, ir atrast portfeļa pārpalikuma atdevi. Mūsu gadījumā peļņas pārsniegums ir gada atdeve - bezriska peļņa.

4. solis - atrodiet gada vidējo ienesīgumu.

Ceturtais solis, aprēķinot Sharpe koeficientu Excel, ir atrast gada atdeves vidējo rādītāju. Lai atrastu portfeļa vidējo lielumu, varat izmantot Excel formulu AVERAGE. Mūsu piemērā mēs iegūstam vidējo ienesīgumu 12,09%.

5. solis - atrodiet pārpalikuma standarta novirzi

Lai atrastu pārpalikuma standarta novirzi, varat izmantot Excel formulu STDEV, kā norādīts zemāk.

6. solis - aprēķiniet Sharpe attiecību

Pēdējais solis, lai aprēķinātu Šarpa koeficientu programmā Excel, ir vidējo ienesīgumu dalīt ar standartnovirzi. Mēs iegūstam attiecību = 12,09% / 8,8% = 1,37x

Mēs iegūstam attiecību = 12,09% / 8,8% = 1,37x

Sharpe Ratio izmantošanas priekšrocības

# 1 - Sharpe Ratio palīdz salīdzināt un salīdzināt jauno aktīvu pievienošanu

To izmanto, lai salīdzinātu portfeļa kopējās riska un peļņas pazīmju variācijas ikreiz, kad tam tiek pievienots jauns aktīvs vai aktīvu klase.

- Piemēram, portfeļa pārvaldnieks apsver iespēju pievienot izejvielu fonda piešķīrumu esošajam 80/20 ieguldījumu portfelim ar akcijām, kuru Šarpes koeficients ir 0,81.

- Ja jaunā portfeļa sadalījums ir 40/40/20 akcijas, obligācijas un parāda fondu sadalījums, Šarpes koeficients palielinās līdz 0,92.

Tas norāda, ka, lai gan preču fonda ieguldījums ir nepastāvīgs kā atsevišķs riska darījums, šajā gadījumā tas faktiski uzlabo kombinētā portfeļa riska un ienesīguma raksturlielumus un tādējādi dod labumu no cita aktīva diversifikācijas klasi esošajam portfelim. Jāiesaista rūpīga analīze, ka fondu sadalījums vēlāk var būt jāmaina, ja tas negatīvi ietekmē portfeļa stāvokli. Ja jaunā ieguldījuma pievienošana noved pie koeficienta samazināšanās, to nevajadzētu iekļaut portfelī.

# 2 - Sharpe Ratio palīdz salīdzināt riska atdevi

Šī attiecība var arī sniegt norādījumus par to, vai portfeļa pārmērīgā atdeve ir saistīta ar rūpīgu lēmumu par ieguldījumiem pieņemšanu vai nepamatotu risku rezultātu. Kaut arī atsevišķs fonds vai portfelis var gūt lielāku atdevi nekā citi kolēģi, tas ir saprātīgs ieguldījums tikai tad, ja šie lielākie ienākumi nerada nepamatotus riskus. Jo lielāka ir Šarpa attiecība portfelī, jo labāk tā darbība ir ietekmējusi riska komponentu. Negatīvs Šarpes koeficients norāda, ka mazāka riska aktīvs darbotos labāk nekā analizējamais vērtspapīrs.

Ņemsim Riska un ienesīguma salīdzināšanas piemēru.

Pieņemsim, ka A portfelim bija vai ir paredzams 12% atdeves līmenis ar standarta novirzi 0,15. Pieņemot, ka etalona atdeve ir aptuveni 1,5%, atdeves līmenis (R) būtu 0,12, Rf būs 0,015 un 's' būs 0,15. Attiecība tiks nolasīta kā (0,12 - 0,015) / 0,15, kas aprēķina līdz 0,70. Tomēr šim skaitlim būs jēga, ja to salīdzinās ar citu portfeli, piemēram, “B” portfelis

Ja portfelim “B” ir lielāka mainība nekā portfelim “A”, bet tam ir tāda pati atdeve, tam būs lielāka standartnovirze ar tādu pašu atdeves līmeni no portfeļa. Pieņemot, ka portfeļa B standartnovirze ir 0,20, vienādojums tiks nolasīts kā (0,12 - 0,015) / 0,15. Šarpa attiecība šim portfelim būs 0,53, kas ir zemāka nekā portfelim A. Tas, iespējams, nav pārsteidzošs rezultāts, ņemot vērā faktu, ka abi ieguldījumi piedāvāja vienādu atdevi, bet “B” bija lielāks riska daudzums. Acīmredzot tā, kurai ir mazāks risks piedāvāt tādu pašu atdevi, būs vēlamais variants.

Šarpa attiecības kritika

Šarpes koeficients kā alternatīvu vispārējiem portfeļa riskiem izmanto ienesīguma standartnovirzi saucējā, pieņemot, ka ienesīgums ir vienmērīgi sadalīts. Iepriekšējie testi ir parādījuši, ka peļņa no noteiktiem finanšu aktīviem var atšķirties no parastā sadalījuma, kā rezultātā attiecīgā Šarpes attiecības interpretācija ir maldinoša.

Šo attiecību var uzlabot dažādi fondu pārvaldnieki, mēģinot palielināt savu šķietamo ar risku koriģēto ienesīgumu, ko var izpildīt šādi:

- Mērāmā laika ilguma palielināšana : tas radīs mazāku nepastāvības varbūtību. Piemēram, gada ienesīguma gada novirze parasti ir augstāka nekā iknedēļas atdeve, kas savukārt ir augstāka nekā mēneša atdeves. Lielāks laika ilgums, skaidrāks attēls ir jāizslēdz no visiem vienreizējiem faktoriem, kas var ietekmēt kopējo sniegumu.

- Salīdzinot mēneša ienesīgumu, bet aprēķinot standartnovirzi, izslēdzot šo nesen aprēķināto salikto mēneša ienesīgumu.

- Rakstot portfeļa lēmumus par bez naudas pārdošanu un pirkšanu: šāda stratēģija potenciāli var palielināt peļņu, savācot opciju prēmiju, vairākus gadus neatmaksājoties. Stratēģijām, kas paredz saistību neizpildes riska, likviditātes riska vai cita veida plaši izplatītu risku apstrīdēšanu, ir tāda pati spēja ziņot par augšupejoši novirzītu Šarpe koeficientu.

- Ienākumu izlīdzināšana: Izmantojot noteiktas atvasinājumu struktūras, neregulāru mazāk likvīdu aktīvu marķēšanu tirgū vai noteiktu cenu modeļu izmantošanu, kas ik mēnesi nenovērtē peļņu vai zaudējumus, var samazināt gaidāmo svārstīgumu.

- Ārkārtas ienesīguma izslēgšana: pārāk augsta vai pārāk zema ienesīgums var palielināt jebkura portfeļa ziņoto standarta novirzi, jo tas ir attālums no vidējā. Šādā gadījumā fonda pārvaldnieks var izvēlēties katru gadu izslēgt galējās (labākās un sliktākās) mēneša peļņas normas, lai samazinātu standartnovirzi un ietekmētu rezultātus, jo šāda vienreizēja situācija var ietekmēt kopējo vidējo rādītāju.

Ex-Ante un Ex-Post Sharpe attiecība

Šarpa koeficients ir pārskatīts vairākas reizes, bet divas izmantotās vispārīgās formas ir ex-ante (nākotnes atdeves un dispersijas prognoze) un ex-post (pagātnes peļņas dispersijas analīze).

- Ex-ante Sharpe koeficienta prognozes ir vienkārši, lai novērtētu modeļus pēc līdzīgu ieguldījumu darbību iepriekšējo rādītāju novērojumiem.

- Ex-post Sharpe Ratio mēra, cik liela bija atdeve, salīdzinot ar to, cik dažādas bija šīs atdeves noteiktā laika periodā. Precīzāk, tā ir starpība starp peļņu (starpību starp ieguldījumu atdevi un etalona ieguldījumu) pret šo ienesīgumu vēsturisko mainīgumu (standartnovirzi).

Secinājums

Šarpa koeficients ir standarta portfeļa darbības rādītājs. Pateicoties vienkāršībai un interpretācijas vienkāršībai, tas ir viens no populārākajiem rādītājiem. Diemžēl lielākā daļa lietotāju aizmirst pieņēmumus, kuru rezultāts ir neatbilstošs rezultāts. Pirms lēmuma pieņemšanas tirgū jums vajadzētu apsvērt peļņas sadalījuma pārbaudi vai rezultātu apstiprināšanu ar līdzvērtīgiem darbības rādītājiem.