Atvasinājumu piemēri

Atvasinājumu piemēri

Atvasinātie finanšu instrumenti ir finanšu instrumenti, piemēram, pašu kapitāls un obligācijas, līguma formā, kura vērtību iegūst no pamatā esošā uzņēmuma darbības un cenu kustības. Šī pamatā esošā vienība var būt kaut kas līdzīgs aktīvam, indeksam, precēm, valūtai vai procentu likmei. Katrā atvasinājuma piemērā ir norādīta tēma, attiecīgie iemesli un pēc vajadzības papildu komentāri.

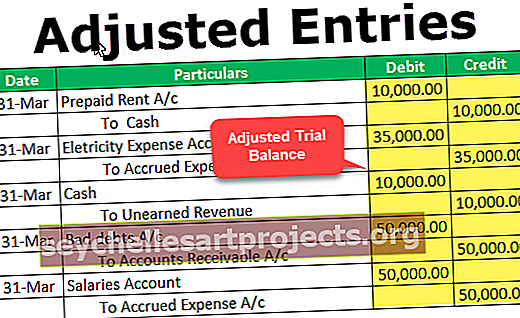

Šis ir visizplatītākais piemērs -

- Uz priekšu

- Nākotnes

- Iespējas

- Mijmaiņas darījumi

Visizplatītākie atvasinājumu piemēri

1. piemērs - Uzbrucēji

Pieņemsim, ka kukurūzas pārslas ražo uzņēmums ABC Inc, par kuru uzņēmumam ir jāpērk kukurūza par cenu USD 10 par centneru no kukurūzas piegādātāja ar nosaukumu Bruce Corns. Veicot pirkumu par 10 ASV dolāriem, ABC Inc veic nepieciešamo rezervi. Tomēr pastāv spēcīgu nokrišņu iespējamība, kas var iznīcināt Brūsa Kornsa stādītās kultūras un savukārt paaugstināt kukurūzas cenas tirgū, kas ietekmēs ABC peļņas normu. Tomēr Brūss Kornss ir veicis visus iespējamos pasākumus, lai saglabātu labību, un šogad ir izmantojis labāku lauksaimniecības tehniku kukurūzām, tāpēc sagaida lielāku parasto varžacu augšanu, neradot lietus postījumus.

Tādēļ abas puses noslēdz vienošanos uz 6 mēnešiem, lai noteiktu kukurūzas cenu par cintonu 10 ASV dolāru apmērā. Pat ja nokrišņi iznīcina labību un cenas pieaug, ABC maksātu tikai 10 USD par centneru, un arī Brūsam Kornsam ir pienākums ievērot tos pašus nosacījumus.

Tomēr, ja kukurūzas cena tirgū samazināsies - gadījumā, ja nokrišņu daudzums nav bijis tik liels, kā cerēts, un pieprasījums ir pieaudzis, ABC Inc joprojām maksātu 10 USD / kvintonu, kas šajā laikā varētu būt pārmērīgi liels. Arī ABC Inc var ietekmēt tās peļņu. Brūss Kornss gūtu skaidru peļņu no šī nākotnes līguma.

2. piemērs - nākotnes līgumi

Nākotnes līgumi ir līdzīgi uzbrucējiem. Galvenā atšķirība saglabājas, jo nākotnes līgumi ir ārpusbiržas instrumenti. Tāpēc tos var pielāgot. Ja tas pats līgums tiek tirgots biržā, tas kļūst par Nākotnes līgumu un tāpēc ir biržā tirgots instruments, kurā pastāv biržas regulatora uzraudzība.

- Iepriekš minētais piemērs var būt arī nākotnes līgums. Kukurūzas nākotnes darījumi notiek tirgū, un ar jaunumiem par spēcīgām lietavām kukurūzas nākotnes līgumus, kuru derīguma termiņš ir 6 mēneši, ABC Inc var iegādāties par pašreizējo cenu, kas ir 40 USD par līgumu. ABC pērk 10000 šādus nākotnes līgumus. Ja patiešām līst lietus, kukurūzas nākotnes līgumi kļūst dārgi un to cena ir 60 USD par līgumu. ABC nepārprotami nopelna 20000 USD. Tomēr, ja nokrišņu prognoze ir nepareiza un tirgus ir tāds pats, ar uzlabotu kukurūzas ražošanu klientu vidū ir milzīgs pieprasījums. Cenām pakāpeniski ir tendence samazināties. Tagad pieejamais nākotnes līgums ir 20 USD vērts. Šajā gadījumā ABC Inc tad nolemtu iegādāties vairāk šādu līgumu, lai kompensētu zaudējumus, kas rodas no šiem līgumiem.

- Vispraktiskākais piemērs nākotnes līgumiem ir preču nafta, kuras ir maz un pēc tās ir milzīgs pieprasījums. Viņi iegulda naftas cenu līgumos un galu galā benzīnā.

3. piemērs - opcijas

No naudas / naudā

Pērkot pirkšanas iespēju - opcijas sākotnējā cena būs balstīta uz pašreizējo akciju cenu tirgū. Piemēram, ja konkrētā akcijas cena ir 1500 ASV dolāru, sākuma cena virs tās tiktu nosaukta kā “no naudas”, un otrādi - “naudā”.

Pārdošanas iespēju gadījumā pretēji ir gan nauda, gan naudas iespējas.

Pirkšanas vai pārdošanas iespējas pirkšana

Pērkot “pārdošanas iespēju”, jūs faktiski paredzat apstākļus, kādos tirgus vai pamatā esošās akcijas samazināsies, ti, jūs esat lācīgs pār akcijām. Piemēram, ja jūs pērkat pārdošanas opciju Microsoft Corp ar tās pašreizējo tirgus cenu 126 USD par akciju, jūs galu galā esat vērojams pret akcijām un sagaidāt, ka tās kritums noteiktā laika posmā var būt līdz 120 USD par akciju, aplūkojot pašreizējo tirgus scenāriju. Tātad, tā kā jūs iegādājaties MSFT.O krājumus par 126 ASV dolāriem un redzat, ka tas samazinās, jūs faktiski varat pārdot iespēju par to pašu cenu.

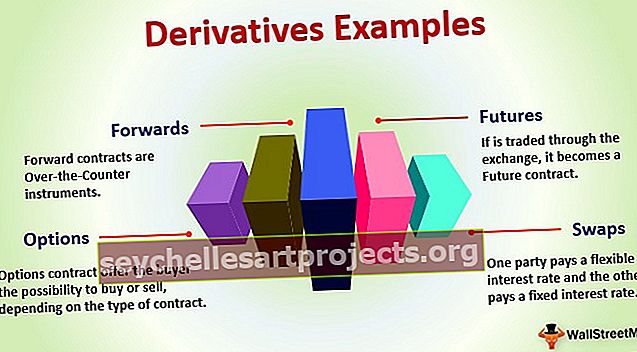

4. piemērs - mijmaiņas darījumi

Apsvērsim vaniļas mijmaiņas darījumu, kur ir iesaistītas 2 puses - kur viena puse maksā elastīgu procentu likmi, bet otra - fiksētu procentu likmi.

Puse ar elastīgu procentu likmi uzskata, ka procentu likmes var paaugstināties un izmantot šo situāciju, ja tā notiek, nopelnot lielākus procentu maksājumus, savukārt puse ar fiksēto procentu likmi pieņem, ka likmes var pieaugt un nevēlas izmantojiet visas iespējas, kurām likmes ir noteiktas.

Tā, piemēram, ir 2 partijas, pieņemsim, ka ir iesaistītas Sara & Co un Winrar & Co, kuras vēlas iesaistīties viena gada procentu likmju mijmaiņas darījumā ar vērtību 10 miljoni USD. Pieņemsim, ka pašreizējā LIBOR likme ir 3%. Sara & Co piedāvā Winra & Co fiksētu gada likmi 4% apmaiņā pret LIBOR likmi plus 1%. Ja LIBOR likme gada beigās saglabāsies 3%, Sara & Co maksās 400 000 USD, kas ir 4% no 10 miljoniem USD.

Gadījumā, ja LIBOR gada beigās ir 3,5%, Winrar & Co būs jāveic maksājums Sara & Co.

Mijmaiņas darījuma vērtība šajā gadījumā būtu 50 000 USD - kas būtībā ir atšķirība starp saņemto un samaksāto procentu maksājumu izteiksmē. Šis ir procentu likmju mijmaiņas darījums un tas ir viens no visplašāk izmantotajiem atvasinājumiem visā pasaulē.

Secinājums

Atvasinātie instrumenti ir instrumenti, kas palīdz nodrošināt risku ierobežošanu vai arbitrāžu. Tomēr tiem var būt maz risku, tāpēc lietotājam jābūt uzmanīgam, veidojot jebkuru stratēģiju. Tas ir balstīts uz vienu vai vairākiem pamatā esošajiem, tomēr dažreiz nav iespējams uzzināt šo pamatā esošo patieso vērtību. To sarežģītība grāmatvedībā un apstrādē apgrūtina cenu noteikšanu. Turklāt ir ļoti liels finanšu izkrāpšanas potenciāls, izmantojot atvasinātos instrumentus, piemēram, Bernija Madofa Ponzi shēmu.

Tādēļ saprātīgi jāizmanto atvasināto instrumentu izmantošanas pamatmetode, kas ir sviras efekts, jo atvasinātie finanšu instrumenti joprojām ir aizraujoša, tomēr briesmīga ieguldījumu finanšu forma.