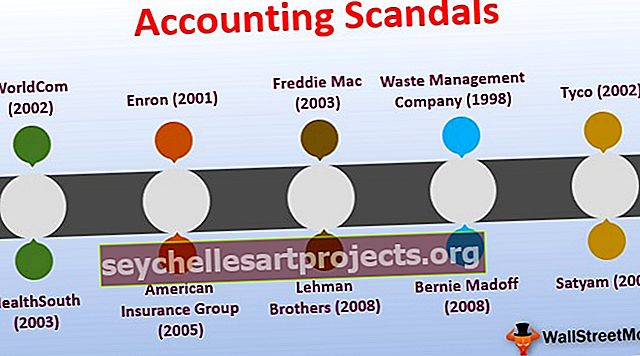

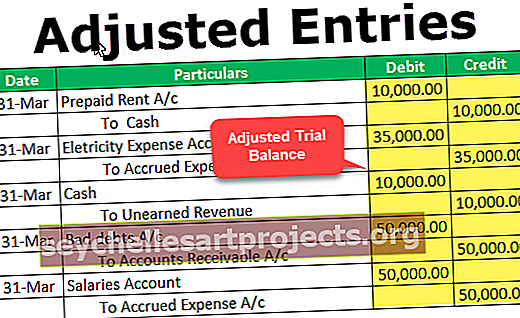

Grāmatvedības skandāli Visu laiku 10 sliktāko grāmatvedības skandālu top

Top 10 grāmatvedības skandālu saraksts

Vislielākais grāmatvedības skandāls pasaulē ir Enron, kas reiz bija viens no lielākajiem uzņēmumiem pasaulē, kurš viltoja savus grāmatvedības pārskatus, izmantojot zīmi tirgus stratēģijām, un tas ar to nojauca Arthur Andersen (kas tagad ir Accenture)

Šajā rakstā mēs runāsim par visu laiku labāko 10 grāmatvedības skandālu sarakstu un par to, kā šie uzņēmumi manipulēja ar saviem finanšu pārskatiem.

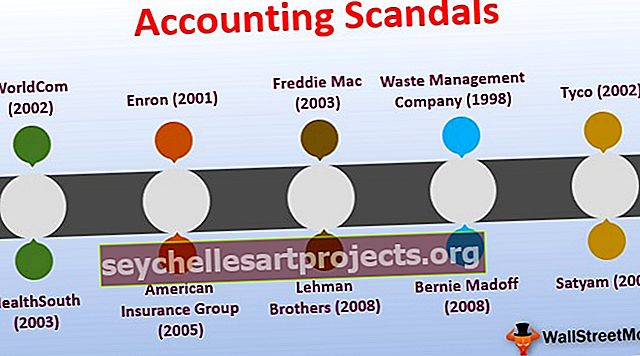

- WorldCom (2002)

- Enron (2001)

- Atkritumu apsaimniekošanas uzņēmums Uzņēmums (1998)

- Fredijs Maks (2003)

- Tyco (2002)

- HealthSouth (2003)

- Satjams (2009)

- Amerikas apdrošināšanas grupa (2005)

- Brāļi Lehmāni (2008)

- Bernija Madofa (2008)

Apspriedīsim katru no tiem detalizēti -

# 1 WorldCom (2002)

Šis grāmatvedības skandāls notika 2002. gadā. WorldCom bija telekomunikāciju uzņēmums. WorldCom nosaukums nav mainījies; tagad ir MCI, Inc. Krāpšana notika uzņēmuma uzpūsto aktīvu dēļ. Tad izpilddirektors Bernijs Ebbers nepaziņoja par līnijas izmaksām, kapitalizējot, un viņš arī palielināja uzņēmuma ieņēmumus, reģistrējot viltus ierakstus. Tā rezultātā darbu zaudēja 30 000 cilvēku, bet investori - aptuveni 180 miljardus dolāru. WorldCom iekšējā audita komanda atklāja krāpšanu 3,8 miljardu ASV dolāru apmērā. Pēc krāpšanas atklāšanas WorldCom pieteica bankrotu, un Eberss saņēma 25 gadu sodu.

# 2 Enron (2001)

avots: nytimes.com

Šis grāmatvedības skandāls notika 2001. gadā. Enron, preču un enerģētikas pakalpojumu uzņēmums, nonāca grūtībās, noņemot no savas bilances milzīgu parādu. Rezultātā Enron akcionāri zaudēja 74 miljardus USD. Daudzi darbinieki zaudēja darbu. Daudzi ieguldītāji un darbinieki zaudēja pensijas uzkrājumus. Tas ir viens no visu laiku visvairāk citētajiem grāmatvedības skandāliem. Tas bija toreizējā izpilddirektora Džefa Skilinga un bijušā izpilddirektora Kena Leja darbs. Kens Lajs nomira pat pirms kalpošanas laika. Džefs Skilings tika ieslodzīts uz 24 gadiem. Enron iesniedza bankrota pieteikumu, un tika konstatēts, ka arī Artūrs Andersons ir vainīgs Enron kontu viltošanā. Šerons Votkinss bija darbojies kā iekšējs trauksmes cēlējs. Un aizdomas pieauga, palielinoties Enron akciju cenai.

Lai uzzinātu vairāk, apskatiet šo rakstu par lielo burtu lietošanu pret izdevumiem

# 3 Atkritumu apsaimniekošanas uzņēmums Uzņēmums (1998)

avots: nypost.com

Šis grāmatvedības skandāls notika 1998. gadā. Atkritumu apsaimniekošanas uzņēmums ziņoja, ka viltoti ieņēmumi ir aptuveni USD 1,7 miljardi. Viņi apzināti palielināja rūpnīcas, aprīkojuma un īpašuma nolietojuma periodu. Kamēr jaunais izpilddirektors A. Moriss Meijerss un viņa komandas locekļi gāja cauri kontu grāmatām, viņi uzzināja šo vēl nebijušo scenāriju. Artūram Andersonam ir jāmaksā 7 miljoni ASV dolāru kā sods Vērtspapīru un biržu komisijai (SEC), un akcionāru grupas prasības pieteikums bija 457 miljoni USD. Galu galā, norēķinoties, izpilddirektors A. Moriss Meijers izveidoja anonīmu uzticības tālruni, lai darbinieki varētu izplatīt ziņu par jebkuru negodīgu vai neatbilstošu lietu, kas notiek organizācijā.

# 4 Fredijs Maks (2003)

avots: nytimes.com

Šis grāmatvedības skandāls notika 2003. gadā. Tas bija hipotēku finanšu gigants, un to lielā mērā atbalstīja Federālās Rezerves. Skandāls bija milzīgs. 5 miljardu ASV dolāru peļņa tika apzināti nenovērtēta. Visu plānu izpildīja uzņēmuma izpilddirektors, vadītājs un bijušais finanšu direktors. Izmeklēšanas laikā SEC uzzināja krāpšanos. Fredijam Macam bija jāmaksā naudas sodi 125 miljonu dolāru apmērā, un no uzņēmuma tika atlaists izpilddirektors, COO un bijušais finanšu direktors. Pārsteidzošākais ir tas, ka pēc gada cita federāli atbalstīta hipotēku finanšu kompānija tika pieķerta līdzīgā veida skandālā.

# 5 Tyco (2002)

avots: nytimes.com

Šis grāmatvedības skandāls notika 2002. gadā. Tyco bija Šveices drošības sistēmu uzņēmums. Izpilddirektors un finanšu direktors palielināja uzņēmuma ienākumus par 500 miljoniem dolāru, lai viņi varētu nozagt 150 miljonus dolāru. Viņi to darīja, izmantojot krāpniecisku akciju pārdošanu un neapstiprinātus aizdevumus. Vērtspapīru un biržu komisija (SEC) un Manhetenas DA uzzināja apšaubāmu grāmatvedības praksi, un tā visa lieta pievērsa uzmanību. Izpilddirektors un finanšu direktors saņēma sodu no 8 līdz 25 gadiem, un Tyco tiesas procesa rezultātā investoriem bija jāmaksā 2,92 miljardi ASV dolāru.

# 6 HealthSouth (2003)

avots: money.cnn.com

Šis grāmatvedības skandāls notika 2003. gadā. Tad tā bija lielākā publiski tirgotā veselības aprūpe. Ienākumi tika palielināti ar milzīgiem 1,4 miljardiem dolāru, lai tie varētu apmierināt akcionāru cerības. Galvenais šī grāmatvedības skandāla vaininieks bija izpilddirektors Ričards Skruši. To uzzināja SEC, kad uzņēmums vienā dienā pēc milzīgiem zaudējumiem pārdeva 75 miljonus ASV dolāru akciju. Sods bija 7 gadu cietumsods. Ričarda Skrūzija aizraujošais ir tas, ka viņš tagad strādā kā motivējošs runātājs!

# 7 Satyam (2009)

Šis grāmatvedības skandāls notika 2009. gadā. Tas bija Indijas IT un biroja grāmatvedības pakalpojumu uzņēmums. Krāpšanās bija milzīga 1,5 miljardu dolāru apmērā. Uzņēmuma dibinātājs un priekšsēdētājs Ramalinga Raju bija galvenais šīs krāpniecības dalībnieks. Viņš palielināja ieņēmumus un ziņoja par to savā vēstulē direktoru padomei. CBI nevarēja savlaicīgi iesniegt apsūdzību, un viņam netika izvirzīta apsūdzība. Jautrs ir tas, ka 2011. gadā viņa sieva publicēja viņa grāmatu par dzeju par eksistenciālismu.

# 8 Amerikas apdrošināšanas grupa (2005)

wsws.org

Šis grāmatvedības skandāls notika 2005. gadā. Kā norāda nosaukums, American Insurance Group bija daudznacionāla apdrošināšanas sabiedrība. Krāpšana bija liela. Krāpšanās bija aptuveni 3,9 miljardi ASV dolāru. Sūdzības bija par to, ka tika apgalvots par šo milzīgo naudas summu, kā arī notika manipulācijas ar akciju cenu un cenu noteikšana. Par krāpšanu atbildīgā persona bija izpilddirektors Henks Grīnbergs. Nebija precīzi zināms, kā SEC uzzināja, bet, iespējams, ziņotājs to ieteica SEC. Izpilddirektors tika atlaists, un AIG 2003. gadā bija jāmaksā 10 miljoni ASV dolāru SEC un 1,64 miljardi USD 2006. gadā.

# 9 Lehman Brothers (2008)

avots: nytimes.com

Šis grāmatvedības skandāls notika 2008. gadā. Tas bija vēl viens visvairāk citētais skandāls grāmatvedības krāpniecības vēsturē. Lehman Brothers bija globāls finanšu pakalpojumu sniedzējs. Faktiskā krāpšana tika veikta, slēpjot zaudējumus aptuveni 50 miljardu ASV dolāru apmērā kā pārdošanas apjomu. Kad uzņēmums bankrotēja, faktiskais scenārijs kļuva publisks. Galvenie dalībnieki bija Lehman Brothers vadītāji un arī Ernst & Young auditori. Viņi pārdeva toksiskus aktīvus Kaimanu salu bankām, lai parādītu, ka viņiem ir vairāk nekā 50 miljardi dolāru skaidrā naudā. SEC nevarēja viņus saukt pie atbildības pierādījumu trūkuma dēļ.

# 10 Bernijs Madofs (2008)

Šis grāmatvedības skandāls notika 2008. gadā. Tā bija Volstrītas investīciju firma. Krāpšana bija viena no lielākajām krāpšanām grāmatvedības krāpniecības vēsturē. Viņi iemānīja investorus no 64,8 miljardiem ASV dolāru, izmantojot visu laiku visprecīzāko Ponzi shēmu. Galvenie spēlētāji bija pats Bernijs Madofs, viņa grāmatvedis Deivids Frīlings un Frenks DiPaskalijs. Viss jautājums bija par to, ka ieguldītājiem maksāja no savas vai citu investoru naudas, nevis no uzņēmuma peļņas. Smieklīgākais ir tas, ka Madofs tika pieķerts pēc tam, kad viņš pastāstīja saviem dēliem par shēmu, un viņi par to informēja SEC. Madofs tika notiesāts par 150+ gadiem cietumā un restitūciju 170 miljardu dolāru apmērā. Arī viņa partneri saņēma cietumu.