Iekšējā atdeves norma (IRR) - definīcija, formula, aprēķini

Iekšējās atdeves likmes (IRR) definīcija

Iekšējā atdeves likme (IRR) ir diskonta likme, kas visas nākotnes naudas plūsmas no projekta neto pašreizējo vērtību nosaka uz nulli. To parasti izmanto, lai salīdzinātu un atlasītu labāko projektu, kur tiek izvēlēts projekts, kura IRR pārsniedz minimālo pieļaujamo atdevi (šķēršļu likmi).

IRR formula

Šeit ir Formula

- Lai aprēķinātu IRR, NPV vērtība tiek iestatīta uz nulli un pēc tam tiek noskaidrota diskonta likme.

- Tad šī diskonta likme ir iekšējās atdeves likmes vērtība, kas mums bija jāaprēķina.

- Formulas rakstura dēļ IRR tomēr nevar aprēķināt analītiski, un tā vietā jāaprēķina, izmantojot izmēģinājumus un kļūdas, vai izmantojot kādu programmatūras sistēmu, kas ieprogrammēta IRR aprēķināšanai.

Apskatiet arī atšķirības starp NPV un IRR

IRR piemērs

Pieņemsim, ka Niks iegulda 1000 USD projektā A un 1 gada laikā saņem 1400 USD lielu peļņu. Aprēķināt projekta A iekšējo atdeves līmeni?

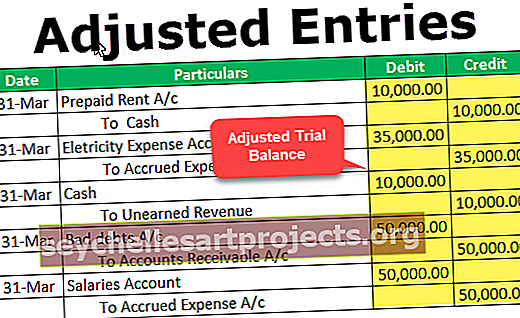

Zemāk ir projekta neto pašreizējās vērtības aprēķināšanas tabula ar dažādām diskonta likmēm (kapitāla izmaksām).

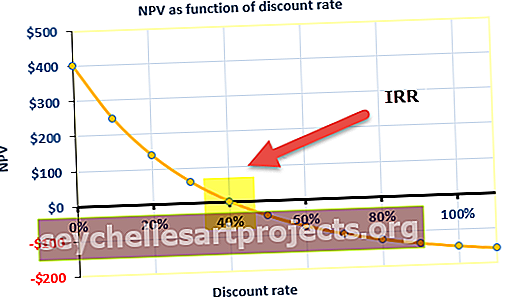

Mēs atzīmējam, ka kapitāla izmaksām @ 10% NPV ir 298 USD.

No iepriekš redzamā grafika mēs atzīmējam, ka neto pašreizējā vērtība ir nulle pie diskonta likmes 40%. Šī diskonta likme 40% apmērā ir projekta IRR.

Iekšējais atdeves līmenis programmā Excel

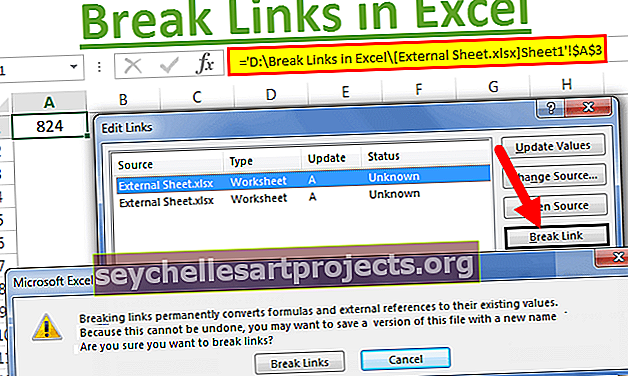

1. solis - naudas ieplūde un aizplūde standarta formātā

Zemāk ir redzams projekta naudas plūsmas profils. Jums jāievieto naudas plūsmas profils standartizētā formātā, kā norādīts zemāk

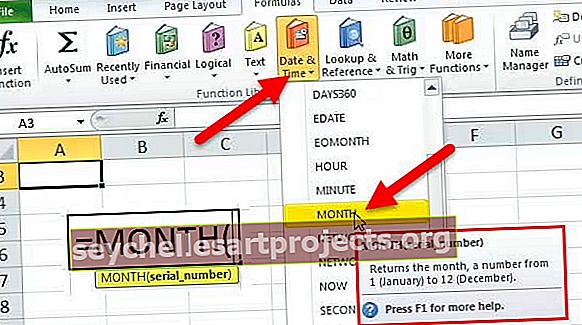

2. solis - lietojiet IRR formulu Excel

3. solis - salīdziniet IRR ar diskonta likmi

- No iepriekš minētā aprēķina jūs varat redzēt, ka rūpnīcas radītais NPV ir pozitīvs un IRR ir 14%, kas ir vairāk nekā prasītā atdeves likme

- Tas nozīmē, kad diskonta likme būs 14%, NPV kļūs par nulli.

- Tādējādi uzņēmums XYZ var ieguldīt šajā rūpnīcā.

Kāda ir IRR nozīme?

Iekšējais atdeves līmenis ir daudz noderīgāks, ja to izmanto salīdzinošās analīzes veikšanai, nevis atsevišķi kā vienu vērtību. Jo augstāka ir projekta iekšējā atdeves norma, jo vēlamāk ir uzņemties šo projektu kā labāko pieejamo ieguldījumu variantu. IRR ir vienāda dažāda veida ieguldījumiem, un tādējādi IRR vērtības bieži tiek izmantotas, lai sarindotu vairākas iespējamās ieguldījumu iespējas, kuras uzņēmums apsver salīdzinoši vienmērīgi. Pieņemot, ka ieguldījuma summa starp vienādām pieejamajām ieguldījumu iespējām ir vienāda, projekts ar visaugstāko IRR vērtību tiek uzskatīts par labāko, un šo konkrēto iespēju (teorētiski) vispirms uzņemas investors.

Jebkura projekta IRR aprēķina, paturot prātā šādus trīs pieņēmumus:

- Veiktie ieguldījumi tiks turēti līdz to termiņa beigām.

- Starpposma naudas plūsmas tiks reinvestētas pašā IRR.

- Visām naudas plūsmām ir periodisks raksturs vai laika starpība starp dažādām naudas plūsmām ir vienāda.

IRR vērtība nodrošina organizācijai izaugsmes ātrumu, kuru var sagaidīt, veicot ieguldījumu attiecīgajā projektā. Lai gan iegūtais faktiskais iekšējais atdeves līmenis var atšķirties no teorētiskās vērtības, kuru esam aprēķinājuši, augstākā vērtība noteikti nodrošinās labāko izaugsmes līmeni starp visiem. Iekšējā atdeves likme visbiežāk tiek izmantota, kad organizācija to izmanto, lai apsvērtu iespēju ieguldīt jaunā projektā vai palielināt ieguldījumus pašreiz notiekošajā projektā. Kā piemēru mēs varam ņemt enerģētikas uzņēmuma gadījumu, kurš izvēlas sākt jaunu rūpnīcu vai paplašināt pašreizējās strādājošās iekārtas darbību. Šajā gadījumā lēmumu var pieņemt, aprēķinot IRR un tādējādi noskaidrojot, kurš no variantiem nodrošinās lielāku tīro peļņu.

Barjeras ātrums un IRR

Šķēršļu likme vai nepieciešamā atdeves likme ir minimālā atdeve, ko organizācija gaida no ieguldītā ieguldījuma. Lielākā daļa organizāciju ievēro šķēršļu līmeni, un visi projekti, kuru iekšējā atdeves norma pārsniedz šķēršļu līmeni, tiek uzskatīta par izdevīgu. Lai gan tas nav vienīgais pamats, lai apsvērtu projektu ieguldījumiem, šķēršļu likme ir efektīvs mehānisms tādu projektu atlasē, kuri nebūs pietiekami ienesīgi vai rentabli. Parasti projekts ar vislielāko starpību starp šķēršļu likmi un IRR tiek uzskatīts par labāko projektu, kurā ieguldīt.

- Neatkarīgi projekti: IRR> Kapitāla izmaksas (šķēršļu likme), pieņemiet projektu

- Neatkarīgi projekti: IRR <kapitāla izmaksas (šķēršļu likme), noraidiet projektu

Ir veikti daži īkšķa noteikumi, kamēr tiek veikti visi IRR aprēķini. Viņi ir:

- Ieguldītā summa vienmēr tiek ņemta ar negatīvu zīmi. Tātad, ja jūs ieguldāt 100 USD, tas tiek ņemts kā 100 USD.

- Iegūtā nauda vienmēr tiek uzskatīta par pozitīvu vērtību, tādēļ, ja saņemat summu 60 USD, tā tiek uzskatīta par 60 USD.

- Pēc noklusējuma visi maksājumi tiek pieņemti katru gadu vai nu gada sākumā, vai beigās.

To pat var salīdzināt ar vērtspapīru tirgū valdošajām atdeves likmēm. Ja uzņēmums nevar pamanīt nevienu ieguldījumu iespēju, kuras iekšējā ienesīguma likme ir lielāka nekā peļņa, kas tiks gūta monetārajos tirgos, tā var vienkārši izvēlēties ieguldīt nesadalīto peļņu tirgū. Lai arī iekšējais atdeves līmenis tiek uzskatīts par atsevišķu rādītāju ar lielu nozīmi, tas vienmēr jāizmanto kopā ar NPV, lai iegūtu skaidrāku priekšstatu par projekta potenciālu, lai nopelnītu organizācijai lielāku peļņu.

Trūkumi

- Nepieciešamība pēc NPV izmantot kopā tiek uzskatīta par lielu IRR trūkumu. Lai gan to uzskata par svarīgu metriku, tā nevar būt noderīga, ja to lieto atsevišķi. Problēma rodas situācijās, kad sākotnējais ieguldījums dod nelielu IRR vērtību, bet lielāku NPV vērtību. Tas notiek projektiem, kas gūst peļņu lēnāk, taču šie projekti var gūt labumu no organizācijas kopējās vērtības palielināšanas.

- Līdzīga problēma ir tad, ja projekts dod ātrāku rezultātu uz īsu laika periodu. Var šķist, ka neliels projekts dod lielu peļņu īsā laikā, dodot lielāku IRR vērtību, bet zemāku NPV vērtību. Šajā gadījumā lielāka nozīme ir projekta garumam.

- Vēl viena problēma ar iekšējo atdeves līmeni, kas nav stingri raksturīga pašai metrikai, bet ir saistīta ar tipisku IRR nepareizu izmantošanu. Privātpersonas var pieņemt, ka, tiklīdz projekta laikā (nevis beigās) ir radušās pozitīvas naudas plūsmas, nauda tiks reinvestēta atbilstoši projekta atdeves likmei. Tas var būt reti. Drīzāk, tiklīdz pozitīvās naudas plūsmas būs reinvestētas, tas notiks ar likmi, kas atspoguļo kopējā izmantotā kapitāla vērtību. Šādi nepareizi lasot un nepareizi izmantojot IRR, var secināt, ka projekts ir daudz izdevīgāks nekā tas patiesībā ir.

- Vēl viens izplatīts trūkums tiek saukts par daudzkārtēju IRR. Vairāki IRR trūkumi rodas gadījumos, kad naudas plūsma projekta dzīves laikā ir negatīva (ti, projekts darbojas ar zaudējumiem vai organizācijai jāiegulda papildu kapitāls). To sauc par “neparastu naudas plūsmas” situāciju, un šādas naudas plūsmas var nodrošināt daudzkārtēju iekšējo atdeves līmeni.

Šie vairāku iekšējās atdeves likmju trūkumi un nespēja rīkoties vairāku projektu projektos ir radījuši nepieciešamību pēc labākas procedūras, lai uzzinātu labāko projektu, kurā ieguldīt. Tātad jauna modificēta metrika, kas pazīstama kā modificēta iekšējā likme atgriešanās vai īsumā ir paredzēts MIRR.