Kā darbojas riska ieguldījumu fonds? | WallstreetMojo

Kā darbojas riska ieguldījumu fonds?

Riska ieguldījumu fonds ir process, kuru seko riska ieguldījumu fonds, lai pasargātu sevi no akciju vai vērtspapīru kustības tirgū un gūtu peļņu no ļoti maza apgrozāmā kapitāla, neriskējot ar visu budžetu.

Riska ieguldījumu fondu pārvaldnieks apvieno dažādu ieguldītāju un institucionālo ieguldītāju naudu un iegulda to agresīvajā portfelī, kas tiek pārvaldīts, izmantojot tādas metodes, kas palīdz sasniegt noteikto ienesīguma mērķi, kas neatkarīgi no naudas tirgus izmaiņām vai akcijas cenas svārstībām ietaupa no jebkādiem ieguldījumu zaudējumiem.

Kas ir riska ieguldījumu fonds?

Riska fonds ir alternatīvs privāto ieguldījumu instruments, kas izmanto apvienotos līdzekļus, izmantojot daudzveidīgas un agresīvas stratēģijas, lai nopelnītu aktīvu un lielu atdevi saviem investoriem.

- Koncepcija ir diezgan līdzīga kopfondam, tomēr riska ieguldījumu fondi ir salīdzinoši mazāk regulēti, tajos var izmantot plašas un agresīvas stratēģijas un to mērķis ir liela kapitāla atdeve.

- Riska ieguldījumu fondi apkalpo nelielu skaitu ļoti lielu investoru. Šie investori parasti ir ļoti turīgi, un viņiem ir ļoti liela vēlme absorbēt zaudējumus no visa kapitāla. Lielākajai daļai riska ieguldījumu fondu ir arī kritēriji, kas ļauj ieguldītājiem, kuri ir gatavi ieguldīt vismaz 10 miljonus USD ieguldījumu, atļaut.

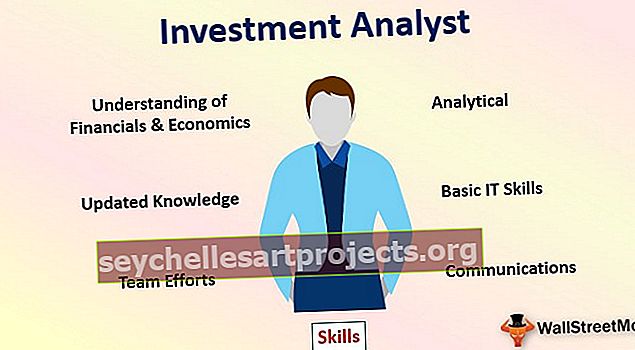

- Fondu pārvalda riska ieguldījumu fondu pārvaldnieks, kurš ir atbildīgs par ieguldījumu lēmumiem un fonda darbību. Unikālā iezīme ir tā, ka šim pārvaldniekam jābūt vienam no lielajiem fonda ieguldītājiem, kas padarīs viņus piesardzīgus, pieņemot attiecīgus lēmumus par ieguldījumiem.

- Līdzekļi, kuru pārvaldībā esošie aktīvi (AUM) pārsniedz 100 miljonus ASV dolāru, ir jāreģistrē ASV Vērtspapīru un biržu komisijā. Turklāt riska ieguldījumu fondiem nav jāsniedz periodiski pārskati saskaņā ar 1934. gada Vērtspapīru apmaiņas likumu.

Noderīgas saites uz riska ieguldījumu fondiem

- Riska ieguldījumu fondu saraksti pēc valsts, reģiona vai stratēģijas

- 250 lielāko riska ieguldījumu fondu saraksts (pēc AUM)

Top riska ieguldījumu fondi

Daži no Top Hedge fondiem ir norādīti zemāk ar to pārvaldāmajiem aktīviem (Q1'16):

avots: Octafinance.com

Riska ieguldījumu fonda priekšrocības

Negatīvā aizsardzība

- Riska ieguldījumu fondi cenšas aizsargāt peļņu un kapitāla summu no pasliktināšanās riska ierobežošanas stratēģijām.

- Viņi var izmantot tirgus cenu krišanās priekšrocības: “Īsā pārdošana”, kurā viņi pārdod vērtspapīrus ar solījumu tos atpirkt vēlāk

- Izmantojiet tirdzniecības stratēģijas, kas piemērotas noteiktajam tirgus situācijai

- Izmantojiet plašākas aktīvu diversifikācijas un aktīvu sadales priekšrocības.

- Tādējādi, piemēram, ja portfelī ir farmācijas uzņēmumu un automobiļu nozares akcijas un ja valdība piedāvā dažas priekšrocības farmācijas nozarei, bet uzliek papildu maksu automobiļu nozarei, tad šādos gadījumos ieguvumi var atspoguļot iespējamo samazinājumu automobiļu nozarē.

Veiktspējas konsekvence

- Parasti pārvaldniekiem nav nekādu ierobežojumu attiecībā uz ieguldījumu stratēģiju izvēli, un viņiem ir iespēja ieguldīt jebkurā aktīvu klasē vai instrumentā.

- Fonda pārvaldnieka uzdevums ir maksimāli palielināt kapitālu un nepārspēt noteiktu etalona līmeni un būt apmierinātam.

- Ir iesaistīti arī viņu individuālie fondi, kuriem šajā gadījumā vajadzētu darboties kā pastiprinātājam.

Zema korelācija:

- Spēja gūt peļņu nestabilos tirgus apstākļos dod viņiem iespēju radīt peļņu, kas maz korelē ar tradicionālajiem ieguldījumiem.

- Tādējādi nav svarīgi, ka, ja tirgus virzās lejup, portfelis radītu zaudējumus un otrādi.

Apdrošināšanas fondu pārvaldības maksa un komisijas maksa

Šīs maksas ir kompensācija, kas tiek piešķirta riska ieguldījumu fondu pārvaldniekiem par fondu pārvaldību, un tautā tās tiek dēvētas par noteikumu “Divi un divdesmit”. “Divi” komponenti attiecas uz vienotas 2% pārvaldības maksas iekasēšanu no kopējās aktīvu vērtības. Pārvaldības maksas tiek maksātas fonda pārvaldniekam neatkarīgi no fonda darbības rezultātiem un ir nepieciešamas fonda operatīvai / regulārai darbībai. Piemēram, pārvaldnieks, kura pārvaldībā esošie aktīvi ir 1 miljards USD, nopelna 20 miljonus USD kā pārvaldības maksu. Ja fonda darbība nav apmierinoša, tas var samazināties līdz 1,5% vai 1,75%.

Maksa par darbības rezultātiem 20% tiek maksāta, tiklīdz fonds sasniedz noteiktu darbības līmeni, kas rada pozitīvu ienesīgumu. Šī maksa parasti tiek aprēķināta kā procentuālā daļa no ieguldījumu peļņas, kas bieži ir gan realizēta, gan nerealizēta.

Pieņemsim, ka ieguldītājs parakstās uz riska ieguldījumu fonda akcijām 10 miljonu ASV dolāru vērtībā, un pieņemsim, ka nākamā gada laikā fonda NAV (neto aktīvu vērtība) palielinās par 10%, ieguldītāju akcijas sasniedzot 11 miljonu ASV dolāru vērtībā. Pieaugot USD 1 miljonu, ieguldījumu fonda pārvaldniekam tiks maksāta 20% atdeves maksa (USD 20 000), tādējādi samazinot fonda NAV par šo summu, atstājot ieguldītājam akcijas 10,8 miljonu USD vērtībā, dodot 8% peļņu pirms tam. jebkāda turpmāka izdevumu atskaitīšana.

Riska fonda struktūra

Meistars - padevējs

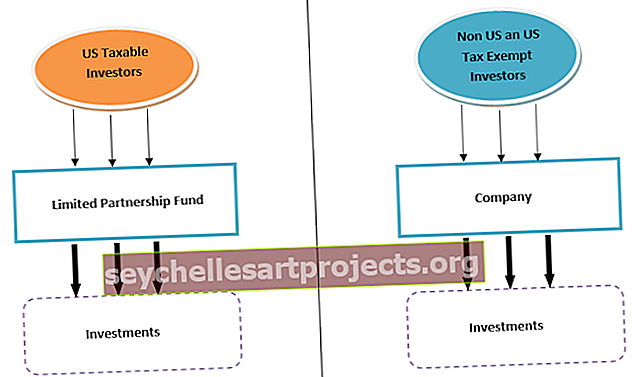

Riska fonda struktūra parāda tā darbību. Vispopulārākā struktūra ir galvenā padevēja struktūra, ko parasti izmanto, lai vienā centrālā transportlīdzeklī uzkrātu līdzekļus, kas iegūti gan no ASV ar nodokli apliekamiem, gan no ASV nodokļiem atbrīvotiem (dzeramnaudas fondi, pensiju fondi), gan ārpus ASV ieguldītājiem. To var parādīt, izmantojot diagrammu:

- Visizplatītākā master-feeder struktūras forma ietver vienu galveno fondu ar vienu sauszemes padevēju un vienu ārzonas padevēju (līdzīgi kā diagrammā iepriekš).

- Ieguldītājs vispirms sāk ieguldīt kapitālu padevēju fondos, kas savukārt iegulda pamatfondā līdzīgi kā vērtspapīru pirkšana, jo tas iegādāsies galvenā fonda “akcijas”, kas savukārt veic visas tirdzniecības darbības.

- Šis galvenais uzņēmums parasti ir reģistrēts nodokļu ziņā neitrālā ārzonas jurisdikcijā, piemēram, Kaimanu salās vai Bermudu salās. Veicot ieguldījumus pamatfondā, padevēju fondi proporcionāli piedalās peļņā atkarībā no veiktā proporcionālā ieguldījuma.

- Piemēram, ja Feeder fonda A ieguldījums ir 500 USD un Feeder Fund B ieguldījums ir 1000 USD pret kopējo galvenā fonda ieguldījumu, tad fonds A saņemtu trešdaļu no galvenā fonda peļņas, savukārt fonds B saņemtu divas trešdaļas.

- ASV ar nodokli apliekamie ieguldītāji izmanto ieguldījumus ASV komandītsabiedrības padevēju fondā, kas dažām vēlēšanām, kas tika veiktas dibināšanas laikā, šādiem ieguldītājiem ir nodokļu ziņā efektīva.

- Investori, kas nav ASV un ASV, atbrīvo no nodokļiem, izmantojot atsevišķu ārzonas padevēju sabiedrību, lai izvairītos no tiešas iekļaušanas ASV nodokļu normatīvajos aktos, kas piemērojami ASV nodokļu investoriem. Pārvaldības maksa un maksa par darbības rezultātiem tiek iekasēta Feeder līdzekļu līmenī.

Galvenā padevēja fonda struktūras iezīmes ir norādītas zemāk:

- Tas ietver dažādu portfeļu apvienošanu vienā, dodot diversifikācijas priekšrocības un dodot lielākas iespējas gūt pat nestabilos tirgus apstākļos.

- Konsolidācija parasti izraisa zemākas darbības un darījumu izmaksas. Piemēram, galvenajā līmenī jāveic tikai viens riska pārvaldības ziņojumu un analīzes kopums.

- Lielam portfelim būs apjomradīti ietaupījumi, un tam būtu arī izdevīgāki nosacījumi, ko piedāvā Prime Brokers un citas iestādes.

- Šādas struktūras var būt ārkārtīgi elastīgas. To var izmantot vienādi vienā stratēģijas fondā (piemēram, fonds pelnīs peļņu tikai, veicot ieguldījumus kapitālā), kā arī jumta struktūrās, kurās tiek izmantotas vairākas ieguldījumu stratēģijas (fonds, kas agresīvi ieguldīs mijmaiņas darījumos, atvasinātajos instrumentos vai pat privātā izvietojumā)

- Elastīgums tiek maksimāli palielināts arī ieguldītāju līmenī, jo galvenajā fondā var ieviest vairākus padeves pasākumus, kas paredzēti dažādu kategoriju ieguldītājiem, kuri pieņem dažādas valūtas, parakstīšanās un maksas struktūras.

- Šīs struktūras galvenais trūkums ir tas, ka ārzonās turētie fondi parasti tiek aplikti ar ASV dividendēm ieturamo nodokli. Ieturētais nodoklis ir nodoklis, kas uzlikts procentiem vai dividendēm no vērtspapīriem, kas pieder nerezidentam, vai jebkuram citam ienākumam, kas samaksāts valsts nerezidentiem. Ieturamais nodoklis ASV tiek piemērots ar likmi 30% vai mazāku atkarībā no līgumiem ar citām valstīm, turpretī Kanādā tas tiek noteikts ar vienotu likmi 25%.

Atsevišķs fonds

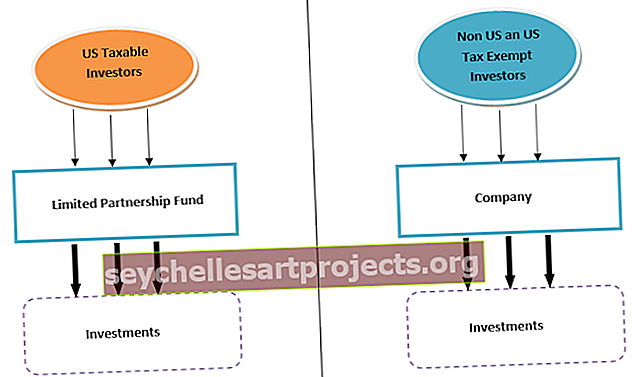

Šāds fonds pats par sevi ir individuāla struktūra un tiek izveidots ieguldītājiem ar kopēju pieeju. Struktūru var parādīt, izmantojot diagrammu:

- Kā norāda nosaukums, tas ir individuāls fonds, kas izveidots, lai apmierinātu atsevišķas klientu kategorijas vajadzības.

- Nodokļu nolūkos investori, kas nav ASV un kuri ir atbrīvoti no nodokļiem, var vēlēties ieguldīt struktūrā, kas ir “necaurspīdīga”, un, no otras puses, ASV ar nodokli apliekamie ieguldītāji var dot priekšroku “pārredzamai” ASV ienākuma nodokļa struktūrai. parasti komandītsabiedrība.

- Tādējādi šādas struktūras tiks izveidotas vai nu atsevišķi, vai paralēli, atkarībā no riska ieguldījumu fonda pārvaldnieka prasmēm.

- Fondu priekšrocības vai trūkumus sedz visi ieguldītāji, un tie šajā gadījumā nav sadalīti.

- Šajā gadījumā arī grāmatvedības metodika ir vienkārša, jo visa grāmatvedība tiks veikta atsevišķā līmenī.

Fondu fonds

Fondu fonds (FOF), kas pazīstams arī kā vairāku vadītāju ieguldījums, ir ieguldījumu stratēģija, kurā atsevišķs fonds iegulda cita veida riska ieguldījumu fondos.

- Tās mērķis ir panākt atbilstošu aktīvu sadali un plašu diversifikāciju ar ieguldījumiem visdažādākajās fondu kategorijās, kas apvienoti vienā fondā.

- Šādas pazīmes piesaista mazos investorus, kuri vēlas iegūt labāku risku ar mazākiem riskiem salīdzinājumā ar tiešiem ieguldījumiem vērtspapīros.

- Ieguldījumi šādos fondos sniedz ieguldītājam profesionālus finanšu pārvaldības pakalpojumus.

- Lielākajai daļai šo fondu to pārvaldniekiem ir vajadzīgas oficiālas uzticamības pārbaudes procedūras. Pārbauda vadītāju iepriekšējās pieredzes piemērošanu, kas savukārt nodrošina portfeļa apstrādātāja priekšvēsturi un akreditācijas datus vērtspapīru nozarē.

- Šādi fondi piedāvā ieguldītājiem izmēģinājumu laukumu profesionāli pārvaldītiem fondiem, pirms viņi izaicina veikt ieguldījumus individuālā fondā.

- Šīs struktūras trūkums ir tas, ka tai ir darbības izdevumi, kas norāda, ka investori maksā dubultā par izdevumiem, kas jau ir iekļauti pamatā esošo fondu cenās.

Lai gan Fondu fonds nodrošina diversifikāciju un mazāku tirgus svārstību pakļautību apmaiņā pret vidējo ienesīgumu, šādu peļņu var ietekmēt ieguldījumu maksas, kas parasti ir augstākas salīdzinājumā ar tradicionālajiem ieguldījumu fondiem.

Pēc naudas piešķiršanas nodevām un nodokļu maksājumiem fondu ieguldījumu fonda atdeve parasti var būt mazāka, salīdzinot ar peļņu, ko var sniegt viens fonda pārvaldnieks.

Sānu kabatas

Sānu kabatas fonds ir riska ieguldījumu fonda mehānisms, ar kuru noteiktus aktīvus sadala no visiem fonda parastajiem aktīviem, kas ir samērā nelikvīdi vai grūti tieši novērtējami.

- Ja tiek uzskatīts, ka ieguldījums ir iekļauts sānu kabatās, tā vērtību aprēķina atsevišķi, salīdzinot ar fonda galveno portfeli.

- Tā kā sānu kabatas tiek izmantotas nelikvīdu vai mazāk likvīdu ieguldījumu turēšanai, ieguldītājiem nav regulāru tiesību tos izpirkt, un to var izdarīt tikai noteiktos neparedzētos apstākļos ar tādu ieguldītāju piekrišanu, kuriem ir piemērojama sānu kabata.

- Ieguldījuma peļņa vai zaudējumi tiek proporcionāli sadalīti tikai tiem investoriem brīdī, kad šī sānu kabata tika izveidota, nevis jaunajiem investoriem, kuri ir piedalījušies fondos pēc šo sānu kabatu iekļaušanas.

- Lai aprēķinātu pārvaldības maksu un ziņotu par NAV, fondi parasti nēsā sānu kabatas aktīvus “pēc pašizmaksas” (pirkuma cena vai standarta novērtējums). Tas ļaus fonda pārvaldniekam izvairīties no mēģinājumiem neskaidri novērtēt šos pamatā esošos instrumentus, jo šo vērtspapīru vērtība var nebūt pieejama. Vairumā gadījumu šādas sānu kabatas ir privāti izvietojumi.

- Šādas sānu kabatas var būt noderīgas izpirkšanas laikā, kad nepieciešama tūlītēja likviditāte.

Abonementi, izpirkšana un bloķēšana riska ieguldījumu fondos

Parakstīšanās attiecas uz kapitāla ienākšanu fondā, ko veic ieguldītāji, un izpirkšana attiecas uz ieguldītāja ieguldījumu fonda kapitāla iziešanā. Riska ieguldījumu fondiem nav ikdienas likviditātes, jo minimālā ieguldījumu prasība ir salīdzinoši liela, tāpēc šādas parakstīšanās un izpirkšana var būt vai nu katru mēnesi, vai reizi ceturksnī. Fonda darbības termiņam jābūt saskaņotam ar fonda pārvaldnieka pieņemto stratēģiju. Jo lielāka ir pamatā esošo ieguldījumu likviditāte, jo biežāk notiek parakstīšanās / izpirkšana. Norāda arī dienu skaitu, kas svārstās no 15 līdz 180 dienām.

“Lock Up” ir vienošanās, kurā tiek noteikta laika saistība, kuras laikā ieguldītājs nevar noņemt savu kapitālu. Dažiem fondiem ir nepieciešama līdz divu gadu saistība ar bloķēšanu, bet visbiežāk bloķēšana ir viena pieteikums uz vienu gadu. Dažos gadījumos tā varētu būt “cietā slēdzene”, kas neļauj ieguldītājam izņemt līdzekļus uz pilnas slodzes periodu, savukārt citos gadījumos ieguldītājs var izpirkt savus līdzekļus, samaksājot Sodu, kas var būt robežās no 2% līdz 10%.

Citi raksti, kas jums var šķist noderīgi

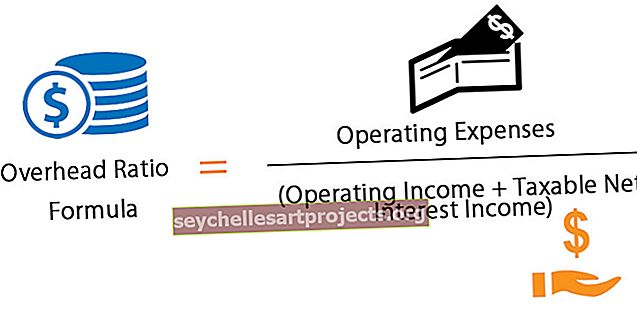

- Dzīvžogu attiecību formula

- Riska ieguldījumu fonds Darbs

- Investīciju banka pret riska ieguldījumu fondu pārvaldnieku

- Privātā kapitāla un riska ieguldījumu fondu atšķirības <