Procentu likmes termiņa struktūra (definīcija, teorijas) Top 5 veidi

Kāda ir procentu likmes termiņa struktūra?

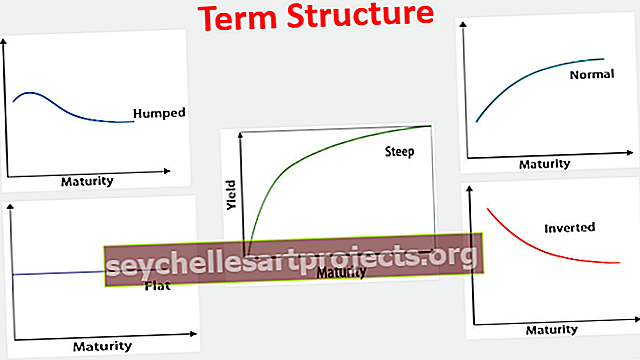

Procentu likmes terminu struktūru var definēt kā grafisku attēlojumu, kas attēlo saistību starp procentu likmēm (vai obligāciju ienesīgumu) un dažādu termiņu diapazonu. Pašu grafiku sauc par “ienesīguma līkni”. Procentu likmju termiņstruktūrai ir svarīga loma jebkurā ekonomikā, paredzot likmju nākotnes trajektoriju un veicinot ātru ienesīguma salīdzināšanu, pamatojoties uz laiku.

Procentu likmju termiņstruktūras veidi

Procentu likmju termiņstruktūra galvenokārt var izpausties šādi:

# 1 - normāla / pozitīva ienesīgums

Normālai ienesīguma līknei ir pozitīvs slīpums. Tas attiecas uz vērtspapīriem ar ilgāku termiņu, kuriem ir lielāks riska pakāpe, salīdzinot ar īstermiņa vērtspapīriem. Tātad racionāli investors gaidītu lielāku kompensāciju (ienesīgumu), tādējādi radot normālu pozitīvi slīpu ienesīguma līkni.

Obligāciju ienesīgums vai procentu likmes tiek attēlotas attiecībā pret X asi, savukārt laika horizonti ir attēloti uz Y ass.

# 2 - stāvs

Stāvā ienesīguma līkne ir tikai vēl viena normālas ienesīguma līknes variācija, tikai tāpēc, ka procentu likmju pieaugums ilgāka termiņa vērtspapīriem notiek ātrāk nekā īstermiņa vērtspapīriem.

# 3 - Apgriezta / negatīva ienesīgums

Apgriezta līkne veidojas, ja ir lielas cerības, ka ilgtermiņa ienesīgums nākotnē samazināsies zem īsā termiņa ienesīguma. Apgrieztā ienesīguma līkne ir svarīgs gaidāmās ekonomikas palēnināšanās rādītājs.

# 4 - sasists / zvana formas

Šāda veida līkne ir netipiska un ļoti reti. Tas norādīja, ka vidēja termiņa termiņu ienesīgums ir augstāks nekā ilgtermiņa un īstermiņa, kas galu galā liecina par palēnināšanos.

# 5 - plakans

Plakana līkne norāda uz līdzīgu atdevi ilgtermiņa, vidēja termiņa un īstermiņa termiņiem.

Terminu struktūras teorijas

Jebkurš termina struktūras pētījums nav pilnīgs bez tā teorijām. Tie ir noderīgi, lai saprastu, kāpēc un kā tiek veidotas ienesīguma līknes.

# 1 - gaidu teorija / tīro cerību teorija

Gaidījumu teorija apgalvo, ka pašreizējās ilgtermiņa likmes var izmantot, lai prognozētu īstermiņa nākotnes likmes. Tas vienkāršo vienas obligācijas atdevi kā citu obligāciju atdeves kombināciju. Piemēram, trīs gadu obligācijas ienesīs apmēram tādu pašu ienesīgumu kā trīs viena gada obligācijas.

# 2 - Likviditātes izvēles teorija

Šī teorija pilnveido vispārpieņemto izpratni par ieguldītāju likviditātes preferencēm. Ieguldītājiem ir tendence uz īstermiņa vērtspapīriem, kuriem ir lielāka likviditāte, salīdzinot ar ilgtermiņa vērtspapīriem, kuriem nauda ilgstoši tiek piesaistīta. Šīs teorijas galvenie punkti ir:

- Cenu izmaiņas ilgtermiņa parāda vērtspapīriem ir vairāk nekā īstermiņa parāda vērtspapīriem.

- Ilgtermiņa obligāciju likviditātes ierobežojumi neļauj ieguldītājam to pārdot, kad vien viņš vēlas.

- Ieguldītājam ir nepieciešams stimuls, lai kompensētu dažādus riskus, kuriem viņš ir pakļauts, galvenokārt cenu risku un likviditātes risku.

- Mazāka likviditāte noved pie ienesīguma pieauguma, savukārt lielāka likviditāte noved pie ienesīguma samazināšanās, tādējādi nosakot augšupejošās un lejupvērstās līknes formu.

# 3 - tirgus segmentācijas teorija / segmentācijas teorija

Šī teorija bija saistīta ar tirgus piedāvājuma un pieprasījuma dinamiku. Ienesīguma līknes formu regulē šādi aspekti:

- Ieguldītāju preferences īstermiņa un ilgtermiņa vērtspapīriem.

- Investors cenšas saskaņot savu aktīvu un saistību termiņus. Jebkura neatbilstība var izraisīt kapitāla zaudējumus vai ienākumu zaudējumus.

- Vērtspapīri ar dažādu termiņu veido vairākas atšķirīgas piedāvājuma un pieprasījuma līknes, kas pēc tam iedvesmo galīgo ienesīguma līkni.

- Zems piedāvājums un augsts pieprasījums izraisa procentu likmju pieaugumu.

# 4 - vēlamā biotopu teorija

Šī teorija apgalvo, ka ieguldītāju preferences var būt elastīgas atkarībā no viņu riska tolerances līmeņa. Viņi var izvēlēties ieguldīt obligācijās ārpus viņu vispārējās izvēles arī tad, ja viņiem tiek atbilstoši kompensēta riska pakāpe.

Šīs bija dažas no galvenajām teorijām, kas diktē ienesīguma līknes formu, taču šis saraksts nav pilnīgs. Ir ierosinātas arī tādas teorijas kā Keinsa ekonomikas teorija un aizvietojamības teorija.

Priekšrocības

- Ekonomikas vispārējās veselības rādītājs - augšup vērta un slīpa līkne norāda uz labu ekonomisko stāvokli, savukārt apgrieztās, plakanās un izliektās līknes norāda uz palēnināšanos.

- Zinot, kā procentu likmes varētu mainīties nākotnē, investori var pieņemt apzinātus lēmumus.

- Tas kalpo arī kā inflācijas rādītājs.

- Finanšu organizācijas ir ļoti atkarīgas no procentu likmju termiņstruktūras, jo tas palīdz noteikt kreditēšanas un uzkrājumu likmes.

- Ienesīguma līknes dod priekšstatu par to, cik parādi vai par zemām cenām var būt parāda vērtspapīri.

Trūkumi

- Ienesīguma līknes risks - ieguldītāji, kuriem ir vērtspapīri ar ienesīgumu atkarībā no tirgus procentu likmēm, ir pakļauti ienesīguma līknes riskam, no kura viņiem jāveido labi diferencēti portfeļi.

- Termiņu saskaņošana, lai ierobežotu pret ienesīguma līknes risku, nav vienkāršs uzdevums, un tas var nedot vēlamos gala rezultātus.

Ierobežojumi

Procentu likmju termiņstruktūra galu galā ir tikai paredzama aplēse, kas, iespējams, ne vienmēr ir precīza, bet gandrīz nekad nav izkritusi no vietas.

Secinājums

Procentu likmju termiņstruktūra ir viens no spēcīgākajiem ekonomiskās labklājības prognozētājiem. Visas pagātnes lejupslīdes ir saistītas ar apgrieztām ienesīguma līknēm, parādot, cik liela loma tām ir kredītu tirgū. Ražas līknes nekad nav nemainīgas. Tās pastāvīgi mainās, atspoguļojot pašreizējo tirgus noskaņojumu, palīdzot investoriem un finanšu starpniekiem palikt visam virsū.