Finanšu modeļu veidi (top 4) Soli pa solim piemēri

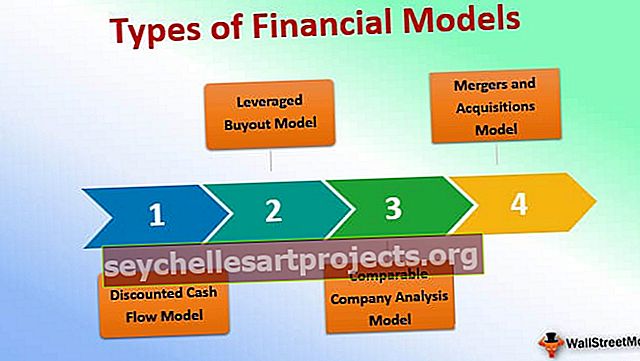

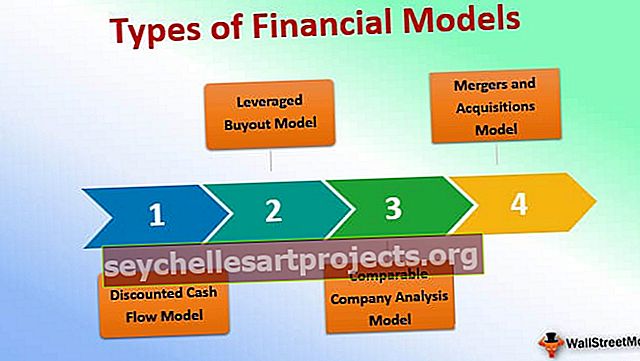

Finanšu modeļu veidi

Finanšu modeļi tiek izmantoti, lai atspoguļotu uzņēmuma finanšu prognozi, pamatojoties uz uzņēmuma vēsturisko sniegumu, kā arī nākotnes gaidām, lai tos izmantotu finanšu analīzei, un visizplatītākie finanšu modeļu veidi ietver diskontētās naudas plūsmas modeli (DCF), piesaistītā pirkuma modeli (LBO), salīdzināmas uzņēmuma analīzes modelis un apvienošanās un iegādes modelis.

Šeit ir saraksts ar top 4 finanšu modeļu veidiem

- Diskontētās naudas plūsmas modelis (DCF)

- Piespiedu izpirkšanas modelis

- Salīdzināms uzņēmuma analīzes modelis

- Apvienošanās un iegādes modelis

Ļaujiet mums detalizēti apspriest katru no tiem -

# 1 - diskontētās naudas plūsmas modelis

Tas, iespējams, ir viens no vissvarīgākajiem finanšu modeļa veidiem, kas ir daļa no vērtēšanas metodoloģijas. Tas izmanto plānotās brīvās naudas plūsmas, kas sagaidāms, un tās diskontē, lai iegūtu neto pašreizējo vērtību (NPV), kas palīdz ieguldījuma potenciālajai vērtībai un cik ātri tās var atdalīties pat no tās pašas.

To var izteikt ar šādu formulu:

DCF = CF1 / (1 + r) 1 + CF2 / (1 + r) 2 + …… .. + CFn / (1 + r) n

kur CF1 = naudas plūsma gada beigās

r = diskontētā atdeves likme

n = projekta dzīve

Aprēķinot NPV, mēs pieņemam, ka NPV aprēķināšanai ir zināmas kapitāla izmaksas. NPV formula:

[NPV = naudas ieplūdes pašreizējā vērtība - naudas aizplūdes pašreizējā vērtība],

Ja NPV ir pozitīvs, projektu ir vērts uzskatīt par citu, tas ir zaudējumus nesošs variants.

Diskontētās naudas plūsmas modelis - piemērs

Apskatīsim piemēru DCF Valaumodel seku izpratnei:

| Gads | 0 | 1 | 2 | 3 | 4 |

| Naudas plūsma | (100 000) | 30 000 | 30 000 | 40 000 | 45 000 |

Sākotnējā naudas plūsma ir 100 000 INR par projekta uzsākšanu, kas visi ir naudas ieplūde.

100 000 = 30 000 / (1 + r) 1 + 30 000 / (1 + r) 2 + 40 000 / (1 + r) 3 + 45 000 / (1 + r) 4

Aprēķinot, r = 15,37%. Tādējādi, ja sagaidāms, ka projekta atdeves līmenis būs lielāks par 15,37%, tad tiks pieņemts, ka projekts tiek noraidīts.

Kapitāla pētījumos uzņēmuma pamatvērtības (uzņēmuma patiesās vērtības) noteikšanai tiek izmantota DCF analīze.

# 2 - piesaistīts pirkšanas modelis

Kredīta izpirkšana (LBO) ir publiska vai privāta uzņēmuma iegāde ar ievērojamu aizņemto līdzekļu daudzumu. Pēc uzņēmuma iegādes parāda / kapitāla attiecība parasti ir lielāka par 1 (parāds veido lielāko daļu). Īpašumtiesību laikā uzņēmuma naudas plūsmas tiek izmantotas parāda summu un procentu apkalpošanai. Investoru kopējo atdevi aprēķina pēc uzņēmuma aizplūšanas plūsmas (EBIT vai EBITDA) un parāda summas, kas samaksāta laika periodā. Šāda veida stratēģiju lielā mērā izmanto piesaistītajās finansēs ar sponsoriem, piemēram, privātā kapitāla uzņēmumiem, kuri vēlas iegādāties uzņēmumus, lai nākotnē tos pārdotu ar peļņu.

Ja vēlaties profesionāli apgūt LBO modelēšanu, varat aplūkot 12+ stundas ilgāku LBO modelēšanas kursu

LBO modeļa piemērs

Ilustratīvs piemērs ir norādīts zemāk ar parametriem un pieņēmumiem:

- XYZ privātā kapitāla partneri nulles gada beigās (pirms darbības sākuma) iegādājas ABC mērķa uzņēmumu par 5 reizes lielāku nākotnes EBITDA.

- Parāda un pašu kapitāla attiecība = 60:40

- Pieņemsim, ka vidējā svērtā parāda procentu likme ir 10%

- ABC paredz, ka 1. gadā pārdošanas ieņēmumi sasniegs 100 miljonus USD ar EBITDA starpību 40%.

- Paredzams, ka ieņēmumi katru gadu palielināsies par 10%.

- Paredzams, ka investīciju darbības laikā EBITDA starpība paliks nemainīga.

- Paredzams, ka kapitāla izdevumi katru gadu būs 15% no pārdošanas.

- Paredzams, ka apgrozāmie apgrozāmie līdzekļi katru gadu palielināsies par 5 miljoniem USD.

- Paredzams, ka nolietojums katru gadu būs vienāds ar 20 miljoniem USD.

- Pieņemot nemainīgu 40% nodokļa likmi.

- XYZ iziet no mērķa ieguldījuma pēc 5. gada tajā pašā EBITDA reizinājumā, kas tika izmantots ienākšanas brīdī (5 reizes uz priekšu 12 mēnešu EBITDA) - skat.

Izmantojot 5.0 ieraksta modeli, cena, kas samaksāta par ABC Target Company pirkuma cenu, tiek aprēķināta, reizinot 1. gada EBITDA (kas veido 40% EBITDA starpību 100 miljonu ASV dolāru ieņēmumos), reizinot ar 5. Tādējādi pirkuma cena = 40 * 5 = 200 miljoni USD.

Parāda un kapitāla finansējums tiek aprēķināts, ņemot vērā Parāds: pašu kapitāla koeficients =

Parāda daļa = 60% * 200 miljoni USD = 120 miljoni USD

Pašu kapitāla daļa = 40% * 200 miljoni = 80 miljoni USD

Balstoties uz iepriekš minētajiem pieņēmumiem, tabulu varam izveidot šādi:

| ($ mm) | Gadi | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | |

| Pārdošanas ieņēmumi | 100 | 110 | 121 | 133 | 146. lpp | 161 |

| EBITDA | 40 | 44. | 48 | 53 | 59 | 64. |

| Mazāk: Depr & Amortizācija | (20) | (20) | (20) | (20) | (20) | (20) |

| EBIT | 20 | 24 | 28 | 33 | 39 | 44. |

| Mazāk: Interese | (12) | (12) | (12) | (12) | (12) | (12) |

| EBT | 8 | 12 | 16 | 21 | 27 | 32 |

| Mazāk: nodokļi | (3) | (5) | (7) | (8) | (11) | (13) |

| PAT (peļņa pēc nodokļu nomaksas) | 5 | 7 | 9 | 13 | 16 | 19 |

Lūdzu, ņemiet vērā, ka, tā kā izejas vērtība 5. gada beigās tiks balstīta uz pārskaitīto EBITDA vairākkārtēju, sesto gadu peļņas vai zaudējumu aprēķinu, nevis piekto gadu.

Kumulatīvo piesaistīto brīvo naudas plūsmu var aprēķināt šādi:

| ($ mm) | Gadi | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | |

| EBT (ar nodokļiem) | 5 | 7 | 10 | 13 | 16 | |

| Plus: D&A (bezskaidras naudas izmaksas) | 20 | 20 | 20 | 20 | 20 | |

| Mazāk: kapitālie izdevumi | (15) | (17) | (18) | (20) | (22) | |

| Mazāk: Neto apgrozāmā kapitāla palielināšana | (5) | (5) | (5) | (5) | (5) | |

| Bezmaksas naudas plūsma (FCF) | 5 | 6 | 7 | 8 | 9 |

Mums nav jāapsver informācija par 6. gadu, jo FCF no 1. līdz 5. gadam var izmantot, lai nomaksātu parāda summu, pieņemot, ka visa FCF tiek izmantota parāda nomaksai. Izejas atdevi var aprēķināt šādi:

Uzņēmuma kopējā vērtība izejā = EBITDA palielināšana izejā kopā ar 5,0 reižu izejas reizinājumu, lai aprēķinātu izejas TEV. $ 64 mm X 5,0 vairākkārt = 320 miljoni USD

Neto parādu pie izejas (pazīstams arī kā Ending Debt) aprēķina šādi:

Parāda beigas = Parāda sākums - Parāda atmaksa [$ 120mm - $ 34 mm kumulatīvajā FCF = $ 86mm]

Kapitāla vērtības beigas = iziet no TEV - parāda beigas [$ 320mm - $ 86mm] = $ 234mm

Naudas (MM) vairākkārtēja EV atdeve tiek aprēķināta kā [Ending EV / Beginning EV] = [$ 234mm / $ 80mm = 2.93 reizes MM]

Šī tabula ir noderīga, lai novērtētu IRR, pamatojoties uz 5 gadu MoM reizinājumiem:

| 2,0x MoM 5 gadu laikā ~ 15% IRR |

| 2,5x MoM 5 gadu laikā ~ 20% IRR |

| 3,0x MoM 5 gadu laikā ~ 25% IRR |

| 3,7x MoM 5 gadu laikā ~ 30% IRR |

Tādējādi mēs varam pieņemt, ka netiešā IRR iepriekš minētajā gadījumā ir aptuveni 25% vai nedaudz zemāka par to pašu.

# 3 - Salīdzināms uzņēmuma analīzes modelis

Salīdzināma uzņēmuma analīze (CCA) ir process, ko izmanto, lai novērtētu uzņēmuma vērtību, izmantojot metriku citiem līdzīga lieluma uzņēmumiem tajā pašā nozarē. Tas darbojas, pieņemot, ka līdzīgiem uzņēmumiem būs līdzīgi vērtēšanas reizinātāji, piemēram, EV / EBITDA. Pēc tam investori var salīdzināt konkrētu uzņēmumu ar tā konkurentiem salīdzinoši.

Parasti salīdzināmu uzņēmumu atlases kritērijus var sadalīt šādi:

| Uzņēmuma profils | Finanšu profils |

| Nozare | Izmērs |

| Produkti un pakalpojumi | Rentabilitāte |

| Klientu un beigu tirgi | Izaugsmes profils |

| Izplatīšanas kanāli | Ienākumi no ieguldījumiem |

| Ģeogrāfija | Kredītreitings |

Kritiskākie reizinātāji, kas tiek ņemti vērā salīdzinošajā analīzē, ir:

PE Vairāki

- PE vērtēšanas reizinājums, kas pazīstams arī kā “Cena vairākkārt” vai “Vairāki ieņēmumi”, tiek aprēķināts kā:

- Cena par akciju / Peļņa uz akciju VAI tirgus kapitalizācija / tīrie ienākumi

- Šis vairākkārtējais norāda cenu, kuru ieguldītājs ir gatavs maksāt par katru nopelnīto dolāru.

EV / EBITDA vairākkārt

- Vēl viens izplatīts daudzkārtējs ir EV / EBITDA, ko aprēķina šādi: uzņēmuma vērtība / EBITDA

- kur EV apzīmē visas prasības pret uzņēmumu (pamatkapitāls + tīrais parāds + vēlamais krājums + mazākuma procenti).

- Tas palīdz neitralizēt kapitāla struktūras ietekmi. EBITDA uzkrājas gan parāda, gan pašu kapitāla turētājiem, jo tas ir pirms procentu komponenta.

Cenas un bilances vērtības attiecība

- PBV Ratio ir Cenas / Grāmatvedības koeficients ir pašu kapitāla reizinājums, ko aprēķina kā akcijas tirgus cenu / vienas akcijas uzskaites vērtību vai tirgus kapitalizāciju / kopējo kapitāla daļu

Darbības, kas jāpatur prātā salīdzinošā novērtējuma veikšanai, ir šādas:

- Izvēlieties konkurentu / līdzīgu uzņēmumu grupu ar salīdzināmām nozarēm un pamatīpašībām.

- Aprēķiniet tirgus kapitalizāciju = akcijas cena X apgrozībā esošo akciju skaits.

- Aprēķiniet uzņēmuma vērtību

- Izmantojiet vēsturiskās formulas no uzņēmuma iesniegumiem un vadības, kapitāla analītiķu utt.

- Aprēķiniet dažādos izplatības reizinātājus, kas sniegs priekšstatu par uzņēmuma darbību, atspoguļojot finanšu informācijas patiesumu.

- Novērtējiet mērķa uzņēmumu, izvēloties vienaudžu grupai atbilstošu etalona vērtējumu, un novērtējiet mērķa uzņēmumu, pamatojoties uz šo vairāku. Parasti tiek izmantots vidējais vai vidējais.

Salīdzināms uzņēmuma analīzes modelis - piemērs

- Iepriekš redzamā tabula ir salīdzināma kompānija Box Inc.. Kā redzat, kreisajā pusē ir saraksts ar uzņēmumiem, kā arī attiecīgie vērtēšanas reizinājumi labajā pusē.

- Vērtīgi daudzkārtņi ietver EV / pārdošanas apjomus, EV / EBITDA, cenu pret FCF utt.

- Lai atrastu Box Inc. patieso vērtējumu, varat ņemt vidēji šos nozares reizinājumus.

- Lai iegūtu sīkāku informāciju, lūdzu, skatiet lodziņa vērtēšanu

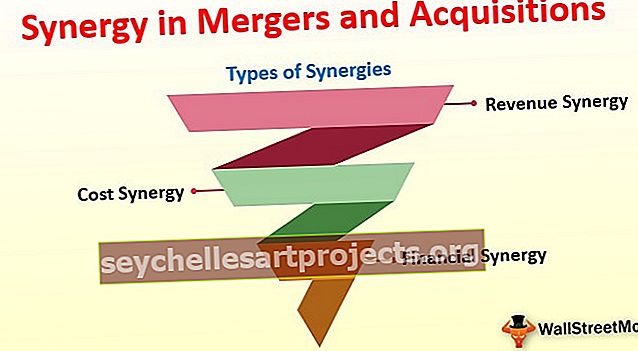

# 4 - Apvienošanās un iegādes modelis

Finanšu modeļa veidu plaši izmanto Investīciju bankas brālība. Apvienošanās modelēšanas viss mērķis ir parādīt klientiem iegādes ietekmi uz ieguvēja EPS un to, kā šis EPS ir salīdzināms nozarē.

M&A modeļa izveidošanas galvenie soļi ir šādi:

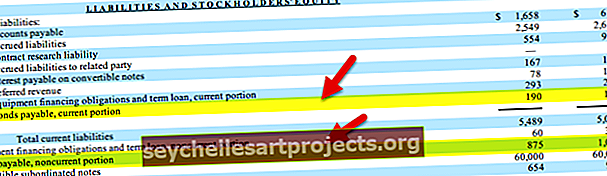

Šī modeļa uzmanības centrā ir bilances sastādīšana pēc divu subjektu apvienošanās.

Šī modeļa avotu un lietotāju modeļa sadaļā ir informācija par līdzekļu plūsmu M&A darījumā, kur nauda nāk un kur nauda tiek izmantota. Investīciju baņķieris nosaka naudas daudzumu, kas savākts, izmantojot dažādus kapitāla un parāda instrumentus, kā arī skaidru naudu, lai finansētu mērķa uzņēmuma pirkumu, kas atspoguļo līdzekļu avotus. Naudas līdzekļu izmantošana parādīs skaidru naudu, kas tiek izmantota mērķa iegādei, kā arī dažādas maksas, kas nepieciešamas darījuma pabeigšanai. Vissvarīgākais faktors ir tas, ka avotiem jābūt vienādiem ar fondu izlietojumu.

Nauda kasē = Kopējais līdzekļu izlietojums - Kopējie līdzekļu avoti, izņemot naudu kasē =

(Kapitāla iegāde + Darījumu komisijas + Finansēšanas komisijas) - (Kapitāls + Parāds)

Nemateriālā vērtība: tas ir aktīvs, kas rodas iegūstošās sabiedrības bilancē ikreiz, kad tā iegūst mērķi par cenu, kas mērķa bilancē pārsniedz neto pamatlīdzekļu uzskaites vērtību (ti, kopējais pamatlīdzeklis - kopējās saistības). Darījuma ietvaros bieži tiks “pierakstīta” daļa no mērķa uzņēmuma iegūtajiem aktīviem - pēc darījuma slēgšanas aktīvu vērtība tiks palielināta. Šis aktīvu novērtējuma pieaugums parādīsies kā citu nemateriālo aktīvu pieaugums Pircēja bilancē. Tas izraisīs atliktā nodokļa saistības, kas vienāda ar pieņemto nodokļa likmi, reizinot ar citu nemateriālo aktīvu norakstīšanu.

M&A darījumā izveidotās nemateriālās vērtības aprēķināšanai izmantotā formula:

Jaunā nemateriālā vērtība = pašu kapitāla iegādes cena - (materiālā aktīvu kopsumma - saistību kopsumma) - aktīvu vērtības samazināšanās * (1-nodokļu likme)

Nemateriālā vērtība ir ilgtermiņa aktīvs, bet to nekad neuzrāda amortizāciju vai amortizāciju, ja vien netiek konstatēti vērtības samazināšanās - ja tiek noteikts, ka iegūtā uzņēmuma vērtība nepārprotami kļūst zemāka nekā sākotnējais pircējs par to maksāja. Tādā gadījumā daļa nemateriālās vērtības tiks “norakstīta” kā vienreizēji izdevumi, ti, nemateriālā vērtība tiks samazināta par vienādu summu no vērtības samazināšanās.

M&A modeļa paraugs - apvienotā bilance

Apvienošanās modeļa scenāriju paraugs