Kas ir grimstošā fonda obligācijas? (Definīcija, piemēri, 3 galvenie veidi)

Grimstošo fondu obligāciju definīcija

Krītošās fonda obligācijas ir definētas kā obligācijas, kurās obligāciju emitents īpaši patur noteiktu summu, lai atmaksātu obligāciju turētājiem dzēšanas datumā vai iepriekš noteiktos datumos. Būtībā tā ir emitenta izveidota obligācija, kas jāuzņemas kā nodrošinājums, ja gadījumā, ja emitents nepilda savus maksājumus obligāciju turētājiem noteiktā nākotnē. Uzņēmums sagatavo sākotnējo naudas korpusu, kuru pēc tam nodod neatkarīgajam pilnvarniekam.

Tad neatkarīgais pilnvarnieks izmantotu no uzņēmuma saņemto summu, lai to ieguldītu aktīvos ar ilgtermiņa termiņu. Šādus ieguldījumus var pārtraukt tikai, lai pārtrauktu esošo obligāciju emisiju.

Krimstošo fondu obligāciju veidi

# 1 - Grimstošā fonda obligācijas pieprasāmajām obligācijām

Ikreiz, kad procentu likmes pazeminās, uzņēmums atsauc obligācijas, atpērkot tās no turētājiem par piemaksu. Krītošās fonda obligācijas var izmantot, lai palīdzētu uzņēmumam iegādāties emitētās obligācijas, nodrošinot uzņēmumam nepieciešamo naudas spilvenu.

# 2 - Krītošo fondu obligācijas saskaņotam mērķim un mērķiem

Iespējams, ka bizness ir iekļāvis noteiktus mērķus un mērķus, kuru sasniegšanai nākotnē to apkalpošana var prasīt skaidru naudu. Uzņēmums var iekļaut šādu saiti, lai tuvākajā nākotnē sasniegtu šādus mērķus.

# 3 - Nogrimstošā fonda obligācijas obligāciju atpirkšanai

Uzņēmums var meklēt priekšlaicīgu parāda atdošanu. Lai sasniegtu šo mērķi, tā var iekļaut šādu fondu, lai apmierinātu esošo emitēto obligāciju atpirkšanu no obligāciju turētāja.

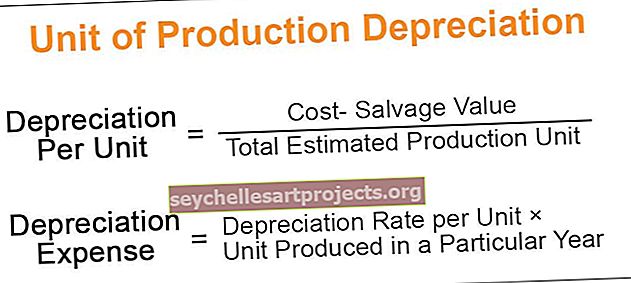

Nogrimstošā fonda obligāciju formula

To var noteikt, izmantojot naudas laika attiecību, kā aprakstīts zemāk:

Šeit,

- Regulāri iemaksāto summu attēlo A.

- Procentu likmi attēlo r.

- Laika periodu attēlo n.

Nogrimstošo obligāciju fonda piemēri

1. piemērs - skaitliskais piemērs

Uzņēmumam ir 1 miljona ASV dolāru parāds ar procentu likmi 6% un atmaksas termiņš ir 5 gadi. Uzņēmums plāno iekļaut grimstošu fondu 60 000 ASV dolāru apmērā 5 gadu beigās ar procentu likmi 4%. Uzņēmumam jānosaka periodiskie gada maksājumi, lai formulētu grimstošo fondu.

Periodisko summu noteiks šādi:

- 60 000 USD = A * (1 + 0,04) ^ 5 -1 / 0,04

- 60 000 USD = A * (1 + 0,4) ^ 5 -1 / 0,04

- 60 000 USD = A * (1,2167 -1) / 0,04

- 60 000 USD = A * (0,2167) / 0,04

- 60 000 USD = A * 5,4163

- A = 60 000 USD / 5,4163 = 11 077,6 USD

Tāpēc uzņēmumam katru gadu jāsaglabā 11 077,6 USD uz grimstošo kontu, kuru pēc tam varētu izmantot obligāciju priekšlaicīgai vai vienkāršai apmaksai.

2. piemērs

Pieņemsim, ka uzņēmums ir izlaidis pieprasāmās obligācijas 20 miljonu ASV dolāru apmērā ar procentu likmi 8 procenti uz 10 gadu periodu. Procentu likme ir samazinājusies par 2 procentiem, un atjauninātā procentu likme ir 6 procenti. Uzņēmums papildus uztur grimstošo fonda obligāciju 5 miljonu ASV dolāru apmērā.

Uzņēmums var atsaukt obligācijas tikai, lai tās atkārtoti emitētu ar zemāku procentu likmi. Uzņēmums var izmantot grimstošā fonda obligācijas, lai atmaksātu zvana prēmiju, kas būtu saistīta ar pieprasāmajām obligācijām.

3. piemērs - praktiska lietošana

Pieņemsim, ka uzņēmumam ir parāds 10 miljonu ASV dolāru vērtībā, kas pēc 10 gadiem tiks nomaksāts ar 6% procentu likmi. Uzņēmums papildus saskaras ar saistību nepildīšanas risku, kā arī ar procentu likmju risku. Lai apmierinātu šādu situāciju un apstrādātu to risku, uzņēmums plāno iekļaut grimstoša fonda obligāciju, kurā tas plāno ieguldīt USD 2 miljonus gadā trīs gadus.

Pēc trīs gadu beigām biznesam būs 6 miljoni ASV dolāru, lai nomaksātu atlikušo parādu, kas maksājams pēc trīs gadu beigām.

Priekšrocības

- Krītošās fonda obligācijas, ja tās tiek izmantotas stratēģiski, var izmantot, lai priekšlaicīgi nomaksātu parādus un saistības.

- Tas arī atvieglo savlaicīgu parāda saistību nomaksu termiņa beigās.

- Ja procentu likmes samazinās, šīs obligācijas var izmantot, lai atsauktu esošās parāda emisijas. To var izmantot, lai atpirktu esošās obligāciju emisijas no obligāciju turētājiem.

- Tā kā ir pirmstermiņa parādu maksājumi, tas uzlabo emisijas uzņēmuma nemateriālo vērtību.

Trūkumi

- Investoru skatījumā obligāciju turētājs zaudē procentu maksājumus, jo viņu obligācijas tika atmaksātas agri, izmantojot grimstošos obligāciju fondus.

- Uzņēmums var nesaglabāt esošo ieguldītāju uzticību, jo esošās emisijas tika atsauktas, izmantojot grimstošos obligāciju fondus.

Svarīgi punkti

- Krītošos obligāciju fondus izmanto bizness, kuram ir ļoti zems kredītreitings un slikts kredītprofils.

- Investoram ir ļoti riskanti ieguldīt šādās obligācijās, jo šādām obligācijām ir augsts saistību nepildīšanas risks.

- To var izmantot, lai atpirktu visas atklātā tirgū esošās obligācijas.

- Parasti tos klasificē kā ierobežotos aktīvus emisijas biznesam.

- Bilancē grimstošos obligāciju fondus ieraksta ilgtermiņa aktīvu sadaļā ar konta etiķeti kā Ieguldījumi.

- Lai gan šīs obligācijas sastāv tikai no naudas, tā nekad nav apgrozāmo līdzekļu sastāvdaļa, jo tā galvenokārt ir gatava nomaksāt ilgtermiņa parādu, nevis īstermiņa saistības.

Secinājums

Grimstošā fonda obligācijas tiek veiktas, ja emisijas sabiedrībai ir jāaizsargājas no procentu likmju riska un saistību nepildīšanas riska. Krītošās fonda obligācijas veido bizness, kas nav bagāts ar naudu, drīzāk tām ir skaidras naudas trūkums un finansiālā situācija ir saspringta. Parasti tos vizualizē kā parāda turētāja nodrošinājumu, ko viņi izmantotu, ja uzņēmums nepilda saistības.

Uzņēmums var iekļaut šo obligāciju pilnvarnieka uzraudzībā. Pilnvarnieks ir neatkarīgs loceklis, kurš uzraudzītu šādu obligāciju administrēšanu. Pilnvarnieks šādās situācijās ir vajadzīgs, jo krītošie līdzekļi ir lielāki, un šie fondi ir jāpārvalda sistēmā, lai to varētu izmantot parāda priekšlaicīgai izpirkšanai.