Finanšu rādītāju veidi | Soli pa solim ar piemēriem

Finanšu rādītāju veidi

Finanšu rādītāji ir rādītāji, kurus izmanto, lai analizētu uzņēmuma finanšu pārskatus, lai novērtētu darbības rezultātus, kur šie koeficienti tiek piemēroti atbilstoši nepieciešamajiem rezultātiem, un šie rādītāji ir sadalīti piecās lielās kategorijās, kas ir likviditātes rādītāji, sviras finanšu rādītāji, efektivitātes koeficients, rentabilitātes koeficienti un tirgus vērtības koeficienti.

Finanšu rādītāju top 5 veidu saraksts

- Likviditātes rādītāji

- Sviras koeficienti

- Efektivitātes / aktivitātes koeficienti

- Rentabilitātes koeficienti

- Tirgus vērtības koeficienti

Ļaujiet mums detalizēti apspriest katru no tiem -

# 1 - Likviditātes rādītāji

Likviditātes rādītāji mēra uzņēmuma spēju izpildīt kārtējās saistības. Tas ietver sekojošo

Pašreizējā attiecība

Nosaka uzņēmuma spēju izpildīt īstermiņa saistības ar apgrozāmajiem līdzekļiem:

Tekošā attiecība = īstermiņa aktīvi / kārtējās saistībasSaskaņā ar šāda veida koeficientiem pašreizējais koeficients, kas mazāks par 1, norāda, ka uzņēmums, iespējams, nespēs savlaicīgi izpildīt īstermiņa saistības. Attiecība, kas pārsniedz 1, norāda, ka papildus īstermiņa saistību izpildei uzņēmumam ir arī īstermiņa aktīvu pārpalikums.

Skābes testa / ātrās attiecības attiecība:

Nosaka uzņēmuma spēju izpildīt īstermiņa saistības, izmantojot ātros aktīvus:

Ātrais koeficients = (CA - krājumi) / CLĀtrie aktīvi neietver krājumus un citus apgrozāmos līdzekļus, kas nav viegli konvertējami naudā.

Ja tas ir lielāks par 1, uzņēmumam ir skaidras naudas pārpalikums. Bet, ja tas ir zemāks, tas var norādīt, ka uzņēmums pārāk lielā mērā paļaujas uz krājumiem, lai izpildītu savas saistības.

Skaidras naudas attiecība

Naudas attiecība nosaka uzņēmuma spēju izpildīt īstermiņa saistības ar naudu un tās ekvivalentiem (CCE):

Skaidras naudas attiecība = CCE / īstermiņa saistībasDarbības naudas plūsmas koeficients:

Nosaka reizes, kad uzņēmums var izpildīt kārtējās saistības ar saražoto pamatdarbības naudu (OCF):

Darbības naudas plūsmas koeficients = OCF / kārtējās saistības# 2 - sviras koeficienti

Saskaņā ar šāda veida finanšu rādītājiem ir atkarīgs, cik daudz uzņēmums ir atkarīgs no tā, kā tas aizņemas savai darbībai. Tāpēc tas ir svarīgi baņķieriem un investoriem, kuri vēlas ieguldīt uzņēmumā.

Augsts aizņemto līdzekļu īpatsvars palielina uzņēmuma pakļautību riskam un uzņēmuma lejupslīdei, taču tas savukārt rada arī lielāku peļņu.

Parādu attiecība

Šī parāda attiecība palīdz noteikt aizņemšanās proporciju uzņēmuma kapitālā. Tas norāda, cik aktīvus finansē parāds.

Parāda attiecība = Kopējais parāds / Aktīvu kopsummaJa šī attiecība ir zema, tas norāda, ka uzņēmumam ir labāka situācija, jo tas spēj izpildīt savas prasības no saviem līdzekļiem. Jo augstāka attiecība, jo lielāks ir risks. (Tā kā būs milzīgs procentu pieaugums)

Parāda un pašu kapitāla attiecība:

Parāda un pašu kapitāla attiecība mēra saistību starp kopējām saistībām un kopējo pašu kapitālu. Tas parāda, cik daudz pārdevēji un finanšu kreditori uzņēmumam ir uzņēmušies, salīdzinot ar akcionāru saistībām.

Parāda kapitāla attiecība = Kopējās saistības / Pašu kapitālsJa šī attiecība ir augsta, tad ir maz iespēju, ka aizdevēji var finansēt uzņēmumu. Bet, ja šī attiecība ir zema, tad uzņēmums var izmantot paplašināšanai ārējos kreditorus.

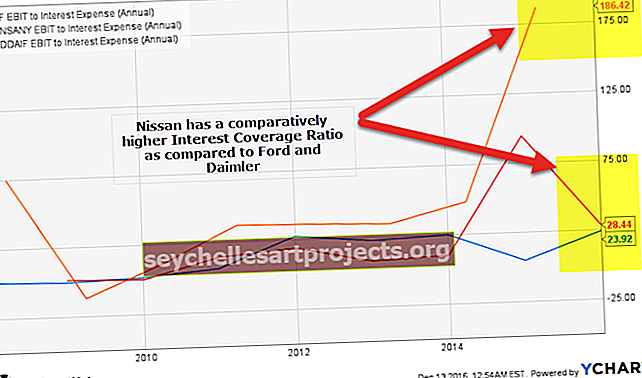

Procentu seguma koeficients:

Šie finanšu rādītāju veidi parāda, cik reižu uzņēmuma darbības ienākumi var segt procentu izdevumus:

Procentu seguma koeficients = ienākumi no operācijas / procentu izdevumiParāda apkalpošanas seguma attiecība:

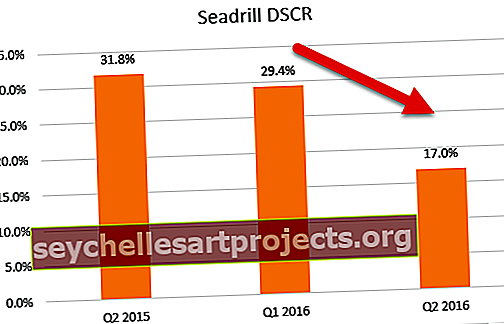

Parādu apkalpošanas seguma koeficients parāda, cik reižu uzņēmuma darbības ienākumi var segt parāda saistības:

Parāda apkalpošanas seguma attiecība = ienākumi no operācijas / kopējais parāds# 3 - efektivitātes / aktivitātes koeficienti

Saskaņā ar šāda veida finanšu rādītājiem aktivitātes rādītāji parāda efektivitāti, ar kādu uzņēmums izmanto savus aktīvus.

Krājumu apgrozījuma attiecība:

Krājumu apgrozījums parāda, cik efektīvi uzņēmums pārdod preces par mazākām izmaksām (Investīcijas krājumā).

Krājumu apgrozījuma koeficients = Pārdoto preču / krājumu izmaksasLielāka attiecība norāda, ka uzņēmums spēj ātri pārveidot krājumus pārdošanai. Zems krājumu apgrozījuma līmenis norāda, ka uzņēmums pārvadā novecojušas lietas.

Debitoru parādu apgrozījuma attiecība:

Debitoru parādu apgrozījums nosaka uzņēmuma efektivitāti naudas iekasēšanā no gada laikā veiktajiem kredītu pārdošanas darījumiem.

Debitoru parādu apgrozījuma koeficients = Kredīta pārdošana / Debitoru parādiAugstāks rādītājs norāda uz lielākām iekasēšanas reizēm, savukārt zemāks rādītājs norāda uz zemāku naudas iekasēšanu.

Kopējā aktīvu apgrozījuma attiecība:

Šāda veida finanšu rādītāji norāda, cik ātri uzņēmuma kopējie aktīvi var radīt pārdošanas apjomus.

Aktīvu apgrozījuma attiecība = Neto apgrozījums / Aktīvu kopsummaPiemēram, lielāks aktīvu apgrozījuma koeficients norāda, ka izmantotā tehnika ir efektīva. Zemāka attiecība parāda, ka tehnika ir veca un nespēj ātri sasniegt pārdošanas apjomus.

# 4 - rentabilitātes koeficienti

Visbiežāk izmantotais rādītājs, lai noteiktu uzņēmuma panākumus. Augstāks rentabilitātes koeficients, labāks ir uzņēmums salīdzinājumā ar citiem uzņēmumiem ar zemāku rentabilitātes koeficientu.

Marža ir svarīgāka par vērtību absolūtos skaitļos. Piemēram, ņemiet vērā uzņēmumu, kura peļņa ir USD 1 milj. Bet, ja starpība ir tikai 1%, neliels izmaksu pieaugums var izraisīt zaudējumus.

Bruto peļņas norma:

Pamatdarbības peļņas norma:

Pamatdarbības peļņu aprēķina, no uzņēmuma bruto peļņas summas atskaitot pārdošanas, vispārējos un administratīvos izdevumus.

Pamatdarbības peļņas norma = pamatdarbības peļņa / neto pārdošanas apjomiNeto peļņas norma

Neto peļņas norma ir galīgā peļņa, kas pieejama sadalīšanai akcionāriem.

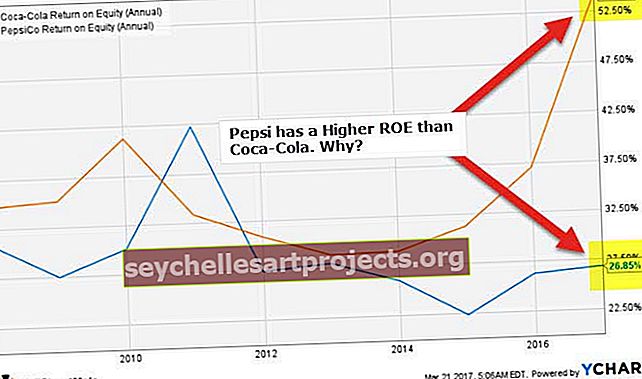

Neto peļņas norma = tīrā peļņa (pamatdarbības peļņa - procenti - nodokļi) / neto pārdošanas apjomiKapitāla atdeve (ROE):

Šie koeficientu veidi norāda, cik efektīvi uzņēmums izmanto akcionāru naudu.

Kapitāla atdeve = Neto ienākumi / Pašu kapitālsJo augstāks ROE koeficients, jo labāka ir atdeve saviem investoriem.

Aktīvu atdeve (ROA):

Aktīvu atdeves (ROA) formulas koeficients norāda, cik efektīvi uzņēmums izmanto savus aktīvus peļņas gūšanai. Jo lielāka atdeve, jo labāk uzņēmums efektīvi izmanto savus aktīvus.

Aktīvu atdeve = Neto ienākumi / Aktīvu kopsumma# 5 - tirgus vērtības koeficienti

Saskaņā ar šiem koeficientu veidiem tirgus vērtības koeficienti palīdz novērtēt uzņēmuma akciju cenu. Tas potenciālajiem un esošajiem investoriem norāda, vai akcijas cena ir pārvērtēta vai novērtēta par zemu. Tajā ietilpst:

Grāmatvedības vērtības uz akciju attiecība:

Grāmatvedības vērtības uz vienu akciju attiecība tiek salīdzināta ar tirgus vērtību, lai noteiktu, vai tā ir dārga vai lēta.

Grāmatvedības vērtības uz akciju koeficients = akcionāru pašu kapitāls / kopējais apgrozībā esošo akciju skaitsDividenžu ienesīguma koeficients:

Dividenžu ienesīguma koeficients parāda ieguldījumu atdevi, ja summa tiek ieguldīta par pašreizējo tirgus cenu.

Dividendu ienesīguma koeficients = dividendes par akciju (DPS) / akcijas cenaPeļņas uz akciju attiecība (EPS):

Peļņas uz akciju attiecība (EPS) norāda tīro ienākumu summu, kas nopelnīta par katru apgrozībā esošo akciju:

EPS = perioda peļņa (tīrie ienākumi) / neizmaksāto akciju skaitsCenas un peļņas attiecība:

Cenas un peļņas attiecība tiek aprēķināta, dalot tirgus cenu ar EPS. Šo koeficientu salīdzina ar citiem tās pašas nozares uzņēmumiem, lai noskaidrotu, vai uzņēmuma tirgus cena ir pārvērtēta vai novērtēta par zemu.

Cenas un peļņas attiecība = Akcijas cena / EPS