Indes tabletes (definīcija, piemērs) 6 galvenie veidi ar iemesliem

Kas ir indes tabletes?

Indes tablete ir psiholoģijā balstīta aizsardzības metode, kurā mazākuma akcionāri tiek pasargāti no bezprecedenta pārņemšanas vai naidīgas vadības maiņas, izmantojot paņēmienus, lai palielinātu iegādes izmaksas līdz ļoti augstam līmenim un radītu šķēršļus, ja pārņemšana vai vadības izmaiņas mainās lēmuma pieņēmēja prāts.

Padziļināsimies, lai izprastu šī mehānisma vēsturi un stāstu par tā saslimstošo nosaukumu!

Iemesli indes tabletēm

Avots: FactSet

Galvenie indes tablešu pieņemšanas iemesli

“Indes tablete” ir populārs “mērķa uzņēmuma” aizsardzības mehānisms, kurā akcionāru tiesības izsaka kā taktiku, lai naidīgais iegādes darījums kļūtu dārgs vai mazāk pievilcīgs reideriem. Šī stratēģija darbojas arī kā līdzeklis, lai nākotnē samazinātu iespējamo naidīgo mēģinājumu ātrumu.

Direktoru padome tos parasti pieņem bez akcionāru apstiprinājuma. Tajā ir arī noteikums, ka valde vajadzības gadījumā var mainīt vai izmantot attiecīgās tiesības. Tas netieši piespiež tiešās sarunas starp pircēju un valdi, lai radītu pamatu labākai sarunu spēkai.

Tas var saspiest divējādi: tie var vai nu padarīt iegūšanu par ļoti cietu uzgriezni, vai arī tiem var būt negatīvas blakusparādības, kas izpaužas dažādos posmos.

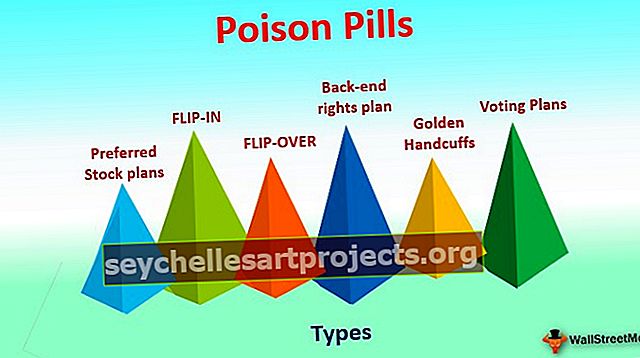

Parastie indes tablešu veidi

Indes tablete ir visaptverošs termins, un ir dažādas formas, kurās tā tiek aktivizēta praktiskā korporatīvā vidē. Daži no plaši izmantotajiem rīkiem ir:

# 1 - vēlamie akciju plāni

Pirms 1984. gada, kad naidīga pārņemšana tikai pakļāva viņu neglīto galvu, vēlamos akciju plānus galvenokārt izmantoja kā indes tabletes. Saskaņā ar šo plānu uzņēmums izsniedz priekšrocību akciju dividendes kopīgajiem akcionāriem, kuriem ir balsstiesības. Priekšroka akcionāri varēja izmantot īpašas tiesības ikreiz, kad nepiederošie pēkšņi nopirka lielu daļu akciju.

# 2 - FLIP-IN

Pēc 1984. gada dienasgaismu ieraudzīja arī dažas citas metodes. Viena no šādām taktikām ir Flip-in indes tabletes. Kad korporatīvie reideri nopērk ievērojamu daļu uzņēmumā, Flip in ir viens no visvairāk vēlamajiem streikiem. Šeit mērķa uzņēmums nopērk lielu skaitu akciju par diskontētu likmi, lai pretotos piedāvājumam, kas galu galā noved pie pircēja kontroles pasliktināšanās. Piemēram: ja investors iegādājas vairāk nekā 15% uzņēmuma akciju, citi akcionāri, izņemot solītāju, iegādājas palielinātu akciju skaitu. Jo lielākas nopirktas papildu akcijas, jo mazinās ieguvēja līdzdalība. Tas arī palielina cenas piedāvājumu. Kad pretendents saņem mājienu, ka šāds plāns tiek izpildīts, viņš var kļūt piesardzīgs un atturēties no darījuma turpināšanas.Var būt arī iespējams, ka pretendents pēc tam piedāvā oficiālu piedāvājumu valdei sarunām.

# 3 - Pārlidojums

Flip-over ir pretējs Flip-in un notiek, kad akcionāri pēc apvienošanās izvēlas iegādāties pircēja uzņēmuma akcijas. Pieņemsim, ka mērķa uzņēmuma akcionāri izmanto iespēju nopirkt apvienotās sabiedrības divas pret vienu akcijas ar atlaidi. Šai opcijai parasti ir iepriekš noteikts derīguma termiņš un bez balsstiesībām.

Ieguvēja līdzdalības ievērojama atšķaidīšana darījumu padara diezgan dārgu un aizraujošu. Ja ieguvējs atkāpjas, mērķa uzņēmums var arī izpirkt šīs tiesības.

# 4 - aizmugures tiesību plāns

Saskaņā ar šo aizsardzības mehānismu mērķa uzņēmums sajauc darbinieku akciju opciju plānus un izstrādā tos tā, lai tie kļūtu efektīvi jebkura nevēlama piedāvājuma gadījumā. Tas nozīmē, ka akcionāriem jāpiešķir privilēģija iegūt akcijas ar lielāku vērtību, ja iegūstošā sabiedrība iegūst vairākuma akcijas. Tādā veidā iegūstošā sabiedrība nevarētu norādīt zemāku akciju cenu. Tas nav nekas cits kā virzība uz iegādes atturēšanu. Tomēr izņēmuma gadījumos, ja ieguvējs ir gatavs piedāvāt lielāku cenu, Back-end tiesību plāns izbeidzas.

# 5 - Zelta rokudzelži

Mēs visi esam vienisprātis, ka darbinieki ir uzņēmuma lielākie aktīvi. Zelta rokudzelži ir nekas cits kā dažādi stimuli, kas tiek piedāvāti uzņēmuma krēmam-del-a-crème , lai nodrošinātu to palikšanu. Parasti zelta roku dzelžus izdod kā atlikto kompensāciju, darbinieku akciju opcijas (ESOP) vai ierobežotas akcijas, kuras var nopelnīt pēc tam, kad darbinieks sasniedz noteiktu izpildes slieksni.

Tomēr ne daudzi no mums zina, ka zelta roku dzelžus var izmantot arī kā pretpārņemšanas mehānismu. Kad notiek nevēlama cena, tiek aktivizēta šī indes tablete. Galvenajiem darbiniekiem piešķir akciju opcijas, un viņu zelta roku dzelžus noņem. Šie darbinieki, daži ar ārkārtīgi bagātu pieredzi un asprātību, tagad var brīvi pamest uzņēmumu. Tāpēc ieguvējs zaudēs mērķa uzņēmuma galvenos vadītājus, un tas viņam apgrūtinās ceļu.

# 6 - Balsošanas plāni

Šī taktika, kas izstrādāta uz tām pašām līnijām kā vēlamais akciju plāns un ienākošais krājums, ietver balsstiesības kā kontroles mehānisma instrumentu. Kad ieguldītājs iegūst ievērojamu akciju paketi, priviliģētajiem akcionāriem (izņemot lielo bloku turētāju) tiek piešķirtas pilnvaras iegūt pārbalsošanas tiesības. Tas apgrūtina un nepievilcīgi iegūst balsu kontroli no lielāko daļu pircēju puses.

Indes tablešu tendences, kas pieņemtas saskaņā ar tirgus ierobežojumu (līdz 2014. gadam)

Avots: Britu Kolumbijas Universitāte

Indes tablešu vēsture

Katrai pasaules parādībai ir sava vēsture, un Poison Pills nav izņēmums. Naidīgu pārņemšanu un aizsardzības mehānismu atklātie notikumi pagājušā gadsimta astoņdesmitajos gados bija pilnā sparā. Naidīgu pārņemšana kļuva par dienas kārtību. Kopš pagājušā gadsimta 70. gadiem korporatīvie reideri, piemēram, T. Būns Pikenss un Karls Ikans, drebēja daudzu korporatīvo padomju mugurkaulā. Vietā nebija legalizētas aizsardzības taktikas. 1982. gadā M&A jurists Martins Liptons no Wachtell, Lipton, Rosen & Katz ieradās kā bruņinieks spožās bruņās un izgudroja “indes tablešu” aizsardzību, lai novērstu naidīgu uzņēmumu pārņemšanu. Pēc ekspertu domām, šī bija nozīmīgākā juridiskā attīstība korporatīvajās tiesībās 20. gadsimtā.

Indes tablešu likumība bija neskaidra, kad tās pirmo reizi nonāca 80. gadu sākumā. Lai arī Delavēras Augstākā tiesa 1985. gada lēmumā Moran pret.

Tātad, kāds ir stāsts par tik neērtu vārdu? Tas datēts ar spiegošanas tradīciju, kas bija izplatīta monarhijas laikmetā. Ikreiz, kad ienaidnieks noķēra spiegu, viņš nekavējoties norija cianīda tableti, lai izvairītos no nopratināšanas un patiesības atklāšanas. Indes tabletes ir parādā savu vārdu šai praksei.

Indes tablešu piemēri

# 1 - Netflix

Institucionālais investors Karls Ikans 2012. gadā noķēra Netflix, jo iegādājās 10% uzņēmuma daļu. Pēdējais atbildēja, izsniedzot akcionāru pareizo plānu kā “Indes tableti”, un šis solis Karli Ikanu nebeidza bez gala. Gadu vēlāk viņš samazināja savu līdz 4,5%, un Netflix pārtrauca pareizo emisijas plānu 2013. gada decembrī

avots: money.cnn.com

# 2 - GAIN Capital

Kad FXCM Inc 2013. gada aprīlī plānoja iegādāties GAIN Capital Holdings, Inc., GAIN atbildēja, iedarbinot “indes tableti”. Tiesības tika nolemts sadalīt kā dividendes parastajām akcijām ar likmi, kas pieder akcionāriem piederošajā uzņēmumā. Neparedzēta notikuma gadījumā katras tiesības ļautu akcionāriem iegādāties simtdaļu akciju no jaunās iesaistīto privāto akciju sērijas par izmantošanas cenu 17,00 USD, kas vēlāk tika paaugstināta.

avots: Leaprate.com

# 3 - Micron Tech

ASV lielākā atmiņas mikroshēmu ražotāja Micron Technology Inc. direktoru padome aizturot naidīgu pārņemšanu, pieņēma “Poison Pill” stratēģiju. Taktika bija tiesību emisija, kas tiks aktivizēta, ja indivīds vai grupa iegādāsies 4,99% vai vairāk no uzņēmuma atlikušajiem krājumiem

avots: Bloomberg.com

# 4 - 1. piestātnes imports

Pavisam nesen, 2016. gada septembrī, Pier 1 Imports Inc izmantoja Poison Pill pasākumu, kad riska ieguldījumu fondu firma Alden Global Capital LLC atklāja 9,5% iepriekšējās daļas. Līgums katram parastam akcionāram piešķīra tiesības iegādāties daļu jaunāko privāto akciju par cenu 17,50 USD. Priekšroku akcijām būtu līdzīgi balsošanas nosacījumi kā parastajām akcijām, tādējādi mazinot jebkura akcionāra kontroli, kas aizņem lielu daļu.

avots: marketwatch.com

Indes tabletes priekšrocības un trūkumi

| Priekšrocības | Trūkumi |

| Tas ir spēcīgs “mērķa uzņēmuma” aizsardzības mehānisms, kas ļauj uzņēmumam identificēt auglīgas iegādes un atturēt korporatīvo reideru rīcību. “Indes tablete” darbojas arī kā potenciālo reidu ātruma pārkāpēji. Blakusparādības parasti ir pozitīvas un, ja iegāde ir labvēlīga, akcionāri var nopelnīt augstākas prēmijas. | Tai ir tiesības negatīvi ietekmēt akcionāru vērtību. Apvērsums noved pie vairāk pirkumiem par zemāku akcijas cenu. Liels skaits akciju ietekmē tā novērtējumu. Piemēram: 2008. gadā Microsoft piedāvāja Yahoo! akcionāriem 31 USD par akciju, kas tajā laikā bija 62% prēmija, bet pēc tam, kad Yahoo! Kopš šī priekšlikuma akciju cenas ieguva panākumus, un arī tās vadītājs Džerijs Pinto zaudēja savas pozīcijas. |

| Indes tabletes parasti tiek izmantotas kā sarunu taktika, lai panāktu saldāku darījumu. Tas ļauj uzņēmumam nopirkt laiku un dotāciju pārvaldībai diktēt jebkuras pārņemšanas noteikumus tādā veidā, kas viņiem ir visienesīgākais. |

Akcionāru vērtība zaudēta indes tablešu dēļ

Avots: Hārvardas Juridiskās skolas forums

Vienmēr rūgta vai reizēm salda?

Naidīgus pārņemšanas un aizsardzības mehānismus nevar klasificēt melnbaltos nodalījumos. Ir arī daži pelēkie laukumi. Ne visi pārņemšanas gadījumi nav slikti, un visi pārņemšanas aizsardzības mehānismi nav arī uzņēmuma interesēs. Dažiem no šiem investoriem ir būtiskas zināšanas par nozari un uzņēmuma lietām, dažreiz daudz labāk nekā pati uzņēmuma vadība. Korporatīvie reidi vai naidīgas pārņemšanas šajās dienās ir izpaudušās salīdzinoši konstruktīvā formā, ko sauc par “investoru aktīvismu”. Jebkura ieguldītāju rīcība, lai ietekmētu korporatīvo ceļu vai akcionāru ilgtermiņa mērķus, tiek uzskatīta par aktīvismu.

Saskaņā ar S&P Capital IQ: “Darba kārtības atšķiras starp ieguldītājiem un koncentrējas uz noteiktām jomām, tostarp izmaksu samazināšanu, reorganizāciju, korporatīvo spin-off, atjaunotas finansēšanas struktūras, lielāku sviru un vairāk uz akcionāriem orientētu skaidras naudas un likviditātes izmantošanu, lai realizētu augstāku uzņēmumu. vērtību publiskajos tirgos. ”

Tādējādi mēs varam redzēt, ka prakse, kas korporatīvo pasauli satricināja 80. gados, ir aktuāla arī mūsdienās. S&P Capital IQ paziņoja, ka; no 2005. līdz 2009. gadam notika 89 aktīvistu darbības, savukārt pēdējos piecos gados, no 2010. līdz 2014. gadam, notika 341 darbība. Kopš 2010. gada katru gadu ir bijis apjoma pieaugums, un šī tendence ir spēcīgi saglabājusies 2015. gadā.

Avots: S&P Capital IQ, pamatojoties uz datiem (uzņēmumi, kuru individuālā tirgus kapitalizācija ir USD 1 miljards vai vairāk) no 2005. gada 1. janvāra līdz 2015. gada 19. jūnijam

Pirms pārliecināties, vai indes tabletes dod labumu uzņēmumam, mums ir jāsaprot, ka jebkuram uzņēmumam ir daudz ieinteresēto personu un potenciālās pārņemšanas laikā katra no tām tiek veikta citādi. Akcionāriem ir finansiāla interese palielināt uzņēmuma akciju vērtību. Direktoru padomei ir atšķirīgas finansiālās iespējas un atbildība pret uzņēmumu un akcionāriem. Tajā pašā laikā korporatīvie vadītāji, kuriem arī ir īpašumtiesības uzņēmumā, var iegūt vai zaudēt no pārņemšanas.

Citi uzņēmuma darbinieki parasti zemākajā un vidējā līmenī zaudē lielāko daļu laika apvienošanās rezultātā. Nav dzirdētas arī ziņas par uzņēmumu iegādi, kas apvienošanās laikā paziņo par masveida atlaišanu.

Secinājums

Ir grūti secināt, vai indes tablete patiešām ir izdevīga vai nē. Viss ir atkarīgs no abu uzņēmumu ilgtermiņa mērķiem. Izpratne par to, kā uzņēmums reaģē uz naidīgu pārņemšanu ar indes tableti vai citu aizsardzību, var atklāt lieliskas patiesības par to, kā uzņēmums risina kritiskus jautājumus, kas saistīti ar vadību un sevi.