Marķēšana tirgū (MTM) - nozīme, soļi un piemēri

Marķēšana pēc tirgus nozīmes

Marķēšana uz tirgu (MTM) nozīmē vērtspapīra novērtēšanu pēc pašreizējās tirdzniecības cenas, un tāpēc tirgotāji katru dienu norēķinās par peļņu un zaudējumiem sakarā ar tā tirgus vērtības izmaiņām.

- Ja noteiktā tirdzniecības dienā vērtspapīra vērtība paaugstinās, tirgotājs, kurš ieņem garu pozīciju (pircējs), no īstajā pozīcijā esošā tirgotāja (pārdevēja) savāks naudu, kas vienāda ar vērtspapīra vērtības izmaiņām.

- No otras puses, ja vērtspapīra vērtība samazināsies, tirgotājs, kurš pārdod naudu, no pircēja iekasēs naudu. Nauda ir vienāda ar vērtspapīra vērtības izmaiņām. Jāatzīmē, ka vērtība termiņa beigās daudz nemainās. Tomēr līgumā iesaistītās puses maksā peļņu un zaudējumus viena otrai katras tirdzniecības dienas beigās.

Soļi, lai aprēķinātu atzīmi tirgū nākotnē

Atzīmēšana tirgū nākotnes darījumiem ietver mazāk nekā divus soļus:

1. solis - Norēķinu cenas noteikšana

- Dažādiem aktīviem būs dažādi veidi, kā noteikt norēķinu cenu, taču parasti tas nozīmē, ka vidēji dienā tiek tirgotas dažas tirgotās cenas. Šajā kontekstā tiek ņemti vērā pēdējie dienas darījumi, jo tie veido ievērojamas dienas aktivitātes.

- Noslēguma cena netiek uzskatīta, jo negodīgi tirgotāji to var manipulēt, lai cenas novirzītos noteiktā virzienā. Vidējā cena palīdz samazināt šādu manipulāciju iespējamību.

2. solis - Peļņas / zaudējumu realizācija

- Peļņas un zaudējumu realizācija ir atkarīga no vidējās cenas, kas tiek ņemta par norēķinu cenu un iepriekš saskaņotu līguma cenu

Marķēšanas uz tirgus aprēķinu piemērs nākotnes līgumos

1. piemērs

Pieņemsim, ka divas puses noslēdz nākotnes līgumu, kurā ietilpst 30 kokvilnas ķīpas ar 150 ASV dolāru lielu ķīpu ar 6 mēnešu termiņu. Drošības vērtība ir 4500 USD [30 * 150]. Nākamās tirdzniecības dienas beigās ķīpu cena pieauga līdz 155 USD. Tirgotājs, kurš atrodas garā pozīcijā, savāks 150 USD no tirgotāja īsā pozīcijā [155 USD - 150 USD] * 30 ķīpu par šo konkrēto dienu.

No otras puses, ja katras ķīpas tirgus cenas atzīme nokrītas līdz 145 USD, šo 150 USD starpību tirgotājs īsā pozīcijā iekasētu no tirgotāja, kurš atrodas konkrētajā dienā garajā pozīcijā.

Rēķinot grāmatvedības uzskaiti, bilances kapitāla sadaļā visi pieaugumi tiks uzskatīti par “citiem visaptverošiem ienākumiem”. Bilances aktīvu pusē par tādu pašu summu palielināsies arī tirgojamo vērtspapīru konts.

Zaudējumi peļņas vai zaudējumu aprēķinā tiks ierakstīti kā “Nerealizētie zaudējumi”. Par šo summu samazināsies arī tirgojamais vērtspapīru konts.

2. piemērs

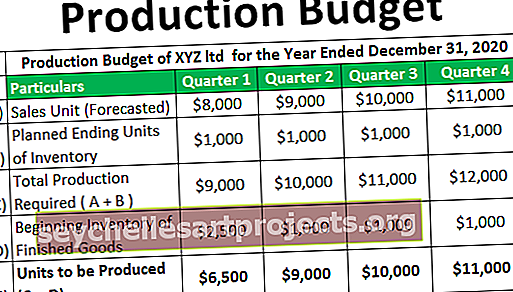

Apskatīsim gadījumu, kad lauksaimnieks, kurš audzē ābolus, gaida, ka preces cenas pieaugs. Lauksaimnieks apsver iespēju ieņemt garu pozīciju 20 ābolu līgumos 21. jūlijā. Pieņemot, ka katrs līgums ir 100 bušeli, lauksaimnieks cenšas pretoties 2000 ābolu [20 * 1000] cenu pieaugumam.

Pieņemsim, ja viena līguma tirgus cenas atzīme 21. jūlijā ir 6,00 USD, lauksaimnieka kontu ieskaitīs 6,00 USD * 2000 bušeli = 12 000 USD. Tagad atkarībā no cenu izmaiņām katru dienu lauksaimnieks vai nu gūs peļņas vai zaudējumu pamata sākotnējo summu 12 000 USD. Tālāk sniegtā tabula būtu noderīga.

(USD)

Ar kuru:

Vērtības izmaiņas = kārtējās dienas nākotnes cena - cena uz iepriekšējo dienu

Peļņa / zaudējumi = vērtības izmaiņas * kopējais iesaistītais daudzums [šajā gadījumā 2000 bušeli]

Kumulatīvais ieguvums / zaudējums = kārtējās dienas ieguvums / zaudējums - iepriekšējās dienas ieguvums / zaudējums

Konta atlikums = esošais atlikums +/- kumulatīvais guvums / zaudējums.

Tā kā lauksaimniekam ir gara pozīcija ābolu nākotnes darījumos, jebkurš līguma vērtības pieaugums būtu kredīta summa viņu kontā.

Līdzīgi vērtības samazināšanās rezultātā radīsies debets. Var novērot, ka 3. dienā ābolu nākotnes līgumi samazinājās par 0,03 USD [6,12–6,15 USD], kā rezultātā tika zaudēti 0,03 USD * 2 000 = 60 USD. Kamēr šī summa tiek norakstīta no lauksaimnieka konta, un precīza summa tiks ieskaitīta tirgotāja kontā otrā galā. Šī persona ieņemtu īsu pozīciju kviešu nākotnes darījumos. Šī teorija kļūst par ieguvumu vienai pusei un par zaudējumu otrai pusei.

Ieguvumi no nākotnes līgumu tirgus iezīmēšanas

- Ikdienas mārketings tirgū samazina darījumu partnera risku nākotnes līgumu ieguldītājiem. Šis norēķins notiek līdz līguma termiņa beigām.

- Samazina biržas administratīvās izmaksas;

- Tas nodrošina, ka jebkuras tirdzniecības dienas beigās, kad ir veikti ikdienas norēķini, nebūs nevienas saistības, kas netieši samazina kredītrisku.

Marka trūkumi tirgū nākotnei

- Tas prasa nepārtrauktu uzraudzības sistēmu izmantošanu, kas ir ļoti dārgi un ko var atļauties tikai lielas iestādes.

- Tas var radīt bažas nenoteiktības laikā, jo aktīvu vērtība var dramatiski svārstīties pircēju un pārdevēju neparedzamās ienākšanas un aiziešanas dēļ.

Secinājums

Marķēšanas pēc tirgus cenas mērķis ir nodrošināt, lai visi maržas konti tiktu finansēti. Ja atzīme līdz tirgus cenai ir zemāka par pirkuma cenu, ti, nākotnes īpašnieks zaudē, kontu jāpapildina ar minimālo / proporcionālo līmeni. Šo summu sauc par variācijas rezervi. Tas arī nodrošina, ka kopējās aktivitātēs piedalās tikai reāli investori.

Ja turētājs gūst peļņu, kredīts jāveic maržas kontā. Galīgais mērķis ir nodrošināt apmaiņu, kas rada risku garantēt, ka darījumi tiek stingri aizsargāti.

Jāatzīmē arī tas, ka, ja nākotnes līgumu turētājs zaudē un nespēj papildināt maržas kontu, birža “slēgs biedru”, noslēdzot ieskaita līgumu. Zaudējumu kvanta tiek atskaitīta no klienta nodrošinājuma konta atlikuma, un tiek veikts atlikuma maksājums.