DV01 (definīcija, formula) | Kā aprēķināt dolāra ilgumu (DV01)?

Kas ir DV01 (dolāra ilgums)?

DV01 vai 1 bāzes punkta dolāra vērtība mēra obligāciju vai obligāciju portfeļa procentu likmju risku, novērtējot cenu izmaiņas dolāros, reaģējot uz peļņas izmaiņām par vienu bāzes punktu (viens procents sastāv no 100 bāzes punktiem). DV01 ir pazīstams arī kā Obligācijas dolāra ilgums, un tas ir visu Fiksēto ienākumu instrumentu riska analīzes pamats, un riska pārvaldnieki un Obligāciju izplatītāji to pārpilnībā izmanto.

- Citiem vārdiem sakot, ja ilgums būtībā ir vērtspapīra cenas procentuālo izmaiņu attiecība pret procentu likmju izmaiņām, DV01 palīdz to interpretēt dolāru izteiksmē, tādējādi ļaujot attiecīgajām ieinteresētajām personām saprast cenu izmaiņu ietekmi uz vērtspapīriem. raža.

- Piemēram, pieņemsim, ka Obligācijas modificētais ilgums ir 5 un Obligācijas tirgus vērtība, kā datums ir 1,0 miljons USD, DV01 tiek aprēķināts kā Modificēts ilgums, reizināts ar Obligācijas tirgus vērtību, kas reizināta ar 0,0001, ti, 5 * 1 miljons USD * 0,0001 = 500 USD. Tādējādi obligācija mainīsies par 500 ASV dolāriem par viena punkta izmaiņām ienesīguma bāzes punktā.

- Dolāra ilgumu vai DV01 var aprēķināt arī tad, ja ir zināms obligāciju ilgums, pašreizējais ienesīgums un ienesīguma izmaiņas.

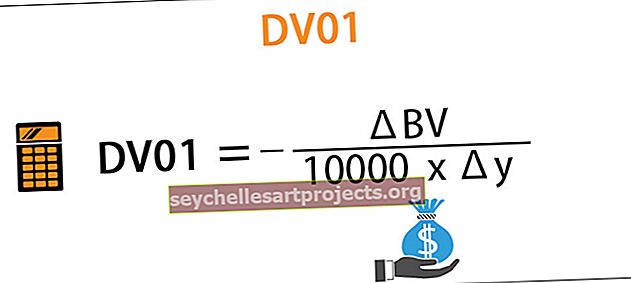

DV01 formula

Viena bāzes punkta jeb DV01 dolāra vērtības aprēķināšana ir ļoti vienkārša, un ir vairāki veidi, kā to aprēķināt. Viena no visbiežāk izmantotajām formulām, lai aprēķinātu DV01, ir šāda:

DV01 formula = - (ΔBV / 10000 * Δy)

Kur,

- ΔBV = obligāciju vērtības izmaiņas

- Δy = ražas izmaiņas

Ar šo Obligācijas vērtība nozīmē Obligācijas un Ienesīguma tirgus vērtību - Derīgumu līdz termiņa beigām.

Šeit ir svarīgi atzīmēt, ka mēs dalām ar 10000, jo DV01 pamatā ir lineārā aproksimācija, bet tas ir viens bāzes punkts, kas ir 0,01%. Tātad, dalot to ar 10000, mēs mainām skalu no 100% līdz 0,01%, kas ir vienāds ar vienu bāzes punktu.

DV01 / dolāra ilguma piemēri

Sapratīsim to pašu ar vienkārša skaitliskā piemēra palīdzību

Šo DV01 Excel veidni varat lejupielādēt šeit - DV01 Excel veidne1. piemērs

Raiens tur ASV obligāciju ar 5,05% ienesīgumu un pašlaik tās cena ir 23,50 ASV dolāri. Obligācijas ienesīgums samazinās līdz 5.03%, un Obligācijas cena pieaug līdz 24.00 USD. Pamatojoties uz informāciju, ļauj aprēķināt DV01, izmantojot iepriekš norādīto formulu:

DV01 aprēķins ir šāds:

- DV01 formula = - ($ 24.00- $ 23.50) / 10 000 * (-0.0002)

- = 0,25 ASV dolāri

Tādējādi Obligācijas vērtība mainīsies par 0,25 USD par katru Bāzes ienesīguma bāzes punkta izmaiņu.

2. piemērs

Sapratīsim to pašu, izmantojot sarežģītāku praktisku piemēru:

ABC Bank savā tirdzniecības portfelī ir šāds obligāciju portfelis, un tā ir iecerējusi ātri saprast procentu likmju izmaiņu ietekmi uz tās tirgus vērtību. Katras obligācijas nominālvērtība ir 100 USD. Pamatojoties uz tālāk sniegto informāciju, mēģināsim aprēķināt Portfeļa DV01 vērtību un izprast no tā izrietošo ietekmi:

Aprēķins ir šāds:

- Viena bāzes punkta dolāra vērtība = dolāra ilgums * 1000000 USD * 0,0001

- = 85,84 USD * 1000000 USD * 0,0001

- = 8 584 USD

Tādējādi tas nozīmē, ka par katru atsevišķu ienesīguma kustību portfeli ietekmēs 8584 USD.

Priekšrocības

Tālāk ir norādītas dažas dolāra ilguma priekšrocības.

- DV01 ļauj bankām un citām finanšu institūcijām ātri novērtēt ienesīguma izmaiņu ietekmi uz to portfeli dolāru izteiksmē. Tādējādi tos var labi sagatavot ar dažādiem scenārijiem par ienesīguma izmaiņu ietekmi uz viņu portfeļa tirgus vērtību.

- To ir samērā vienkārši aprēķināt un viegli saprast.

- DV01 ir papildinošs raksturs, kas nozīmē, ka var aprēķināt to pašu katrai portfeļa obligācijai un apkopot tās, lai iegūtu DV01 portfeli.

- DV01 ļauj Obligāciju dīleriem un Portfeļa pārvaldītājam ierobežot savu portfeli pret nelabvēlīgām ienesīguma izmaiņām. Aprēķinot DV01 atsevišķi katrai obligācijai, bankas un finanšu iestādes faktiski var ierobežot savu garo pozīciju pret īsu pozīciju citā obligācijā ar gandrīz to pašu DV01.

Trūkumi

Apspriedīsim dažus dolāra ilguma trūkumus.

- Lielākais DV01 trūkums ir pieņēmums par paralēlu ienesīguma līknes maiņu, kas pēc būtības ir vairāk teorētisks nekā reālajā pasaulē. Ienesīguma līkne nekad nemainās paralēli, ienesīguma kustības ietekme mainās atkarībā no termiņa un parasti ar īsu termiņu. Fiksēto instrumentu ienesīgums mainās ātrāk nekā ilgtermiņa fiksēto instrumentu ienesīgums. Pieņemot paralēlu nobīdi, DV01 ieteiktā ietekme uz Obligācijas vērtību atšķiras no faktiskās ietekmes uz Obligācijas cenu.

- Riska ierobežošana, kas veikta, izmantojot standarta DV01 neitrālu dzīvžogu, nenodrošina perfektu riska ierobežošanu, jo savstarpējās attiecības ir nepilnīgas, ko izraisa bāzes punktu pieaugums un kritums dažādos riska ierobežošanas instrumentos.

- DV01 vienkāršs aprēķins pieņem, ka Obligācijas regulāri maksā fiksētus kupona maksājumus; tomēr ir noteiktas obligāciju kategorijas, piemēram, mainīgas procentu likmes obligācijas, nulles kupona obligācijas un pieprasāmās obligācijas, kuru DV01 iegūšanai nepieciešams sarežģīts aprēķins.

Secinājums

Bāzes punkta dolāra vērtība (DV01) ir Obligācijas cenas ekspozīcija dolāros attiecībā uz viena bāzes punkta ienesīguma izmaiņām. Tas ir arī Obligācijas ilgums un tirgus vērtība, un tas ir papildinājums visā portfelī, un tas ir svarīgs instruments, ko portfeļa pārvaldnieki un Obligāciju dīleri izmanto, lai izmērītu lineāro saistību starp Obligāciju cenām un Obligāciju ienesīguma ietekmi.

Tas ļauj viņiem izprast un novērtēt obligāciju risku attiecībā uz ienesīguma likmju izmaiņām un iespējamo ietekmi uz Obligāciju cenu. Svarīgs aspekts, kuru vērts atzīmēt par DV01, ir tas, ka tas ir gandrīz tāds pats kā Duration, izņemot to, ka vienības tiek mainītas un ietver cenu inflāciju. Citādi norādīts, ka DV01 var viegli aprēķināt, ja modificēto ilgumu jau esat aprēķinājis, vienkārši reizinot to ar Obligācijas cenu un dalot rezultātu ar 10000 (DV01 = ilgums * Cena / 10 000).