Opciju tirdzniecības stratēģijas Top 6 iespēju stratēģijas, kas jums jāzina!

Top 6 iespēju tirdzniecības stratēģiju saraksts

- Ilgtermiņa zvanu iespēju tirdzniecības stratēģija

- Īsa zvanu iespēju tirdzniecības stratēģija

- Ilgtermiņa pārdošanas iespēju stratēģija

- Īsā pārdošanas opciju tirdzniecības stratēģija

- Long Straddle Opciju tirdzniecības stratēģija

- Īsas straddle iespējas tirdzniecības stratēģija

Ļaujiet mums detalizēti apspriest katru no tiem -

# 1 Ilgtermiņa zvanu iespēju tirdzniecības stratēģija

- Šī ir viena no iespēju tirdzniecības stratēģijām agresīviem investoriem, kuri ir ļoti vērīgi par akcijām vai indeksu.

- Zvanu pirkšana var būt lielisks veids, kā piesaistīt augšupvērsto potenciālu ar ierobežotu negatīvo risku.

- Tas ir visvienkāršākais no visām opciju tirdzniecības stratēģijām. Tā ir salīdzinoši viegli saprotama stratēģija.

- Iegādājoties, tas nozīmē, ka esat vērojams pret akciju vai indeksu un nākotnē sagaidāt pieaugumu.

| Labākais lietošanas laiks: | Kad esat ļoti vērīgs pret akciju vai indeksu. |

| Risks: | Risks ir ierobežots ar Premium. (Maksimāli zaudējumi ir tad, ja tirgus termiņš beidzas par opcijas sākuma cenu vai zemāku). |

| Atlīdzība: | Atlīdzība ir neierobežota |

| Noderīgums: | (Sākuma cena + Premium) |

Izmantojot šo piemēru, tagad sapratīsim, kā iegūt datus no vietnes un kā noteikt ilgtermiņa zvanu stratēģijas izmaksu grafiku.

Kā lejupielādēt opciju datus?

1. solis: apmeklējiet biržas vietni

- Dodieties uz vietni //www.nseindia.com/.

- Atlasiet kapitāla atvasinājumus

- Meklēšanas lodziņā ievietojiet CNX Nifty

- Pašreizējā labā indeksa cena ir norādīta labajā augšējā stūrī. Atzīmējiet to savā Excel izklājlapā.

- Lūdzu, ņemiet vērā, ka šajā piemērā mēs izmantojām NSE (Nacionālā fondu birža, Indija). Jūs varat lejupielādēt līdzīgu datu kopu citām starptautiskām biržām, piemēram, NYSE, LSE utt

2. darbība: atrodiet opciju Premium

Nākamais solis ir atrast Premium. Lai to izdarītu, jums būs jāatlasa daži dati atbilstoši jūsu prasībām.

Tātad Long Put opciju tirdzniecības stratēģijas gadījumā mēs atlasīsim šādus datus.

Tātad Long Put opciju tirdzniecības stratēģijas gadījumā mēs atlasīsim šādus datus.

- Instrumenta tips: Indeksa opcijas

- Simbols: NIFTY

- Derīguma termiņš: izvēlieties vajadzīgo derīguma termiņu.

- Opcijas veids: zvans (lai uzzinātu citus piemērus, mēs izvēlēsimies Put, lai izmantotu opciju Put)

- Sākuma cena: izvēlieties nepieciešamo sākotnējo cenu. Šajā gadījumā esmu izvēlējies 7600.

- Kad visa informācija ir atlasīta, varat noklikšķināt uz Iegūt datus. Tad tiks parādīta augstākās klases cena, kas jums būs nepieciešama turpmākajiem aprēķiniem.

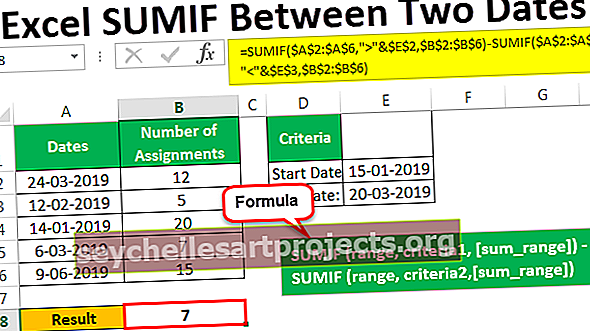

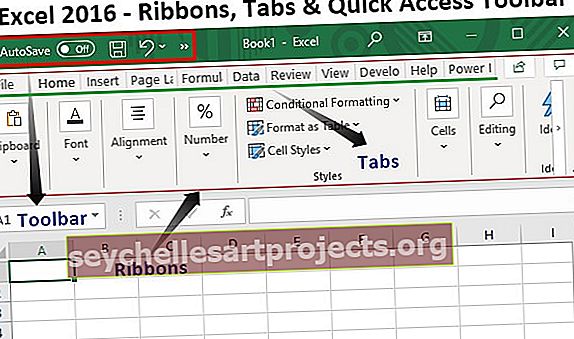

3. darbība: aizpildiet datu kopu Excel izklājlapā

Kad esat ieguvis pašreizējo cenu indeksu un Premium datus, varat turpināt aprēķināt savus ievades un izvades datus šādi Excel izklājlapā.

- Kā redzat iepriekš redzamajā attēlā, mēs esam aizpildījuši datus par indeksu Current Nifty, Strike Price un Premium.

- Pēc tam mēs esam aprēķinājuši līdzsvara punktu. Lūzuma punkts nav nekas cits kā cena, kas akcijai jāsasniedz opcijas pircējiem, lai izvairītos no zaudējumiem, ja viņi izmanto iespēju.

- Zvana opcijai šādi aprēķinājām rentabilitātes punktu:

Breakeven Point = Sākuma cena + Prēmija

4. darbība: izveidojiet izmaksu grafiku

Tālāk mēs nonākam pie izmaksu grafika. Tas būtībā norāda, cik lielu peļņu jūs gūsiet vai cik daudz zaudēsiet, izmantojot konkrētu indeksu Nifty. Ņemiet vērā, ka opciju gadījumā jums nav pienākums tās izmantot un tādējādi jūs varat ierobežot zaudējumus līdz samaksātās prēmijas apjomam.

Izklājlapā tiek parādīta šāda informācija:

- Dažāda Nifty noslēguma cena

- Neto izmaksa no šīs zvana iespējas.

Šajā gadījumā izmantotā formula ir Excel funkcija IF . Formula darbojas šādi:

- Ja Nifty noslēguma cena ir mazāka par Strike cenu, mēs neizmantosim iespēju. Tādējādi šajā gadījumā jūs zaudējat tikai samaksāto prēmiju summu (220).

- Pārsniedzot peļņas normu, jūs sāksit gūt peļņu. Tātad šajā gadījumā Nifty noslēguma cena ir lielāka par Sākotnējo cenu, un jūsu gūtā peļņa tiek aprēķināta kā = (Nifty close Price-Strike Price-Premium).

Ja vēlaties to izmantot savā izklājlapā, varat pārbaudīt iepriekš attēlā izmantoto formulu.

Lūdzu, ņemiet vērā, ka katrai stratēģijai mēs iekļausim ievades datus un izejas datus. Ievades dati ir jūsu sākuma cena, indekss Current Nifty, Premium un rentabilitātes punkts. Izejas dati ietvers izmaksu grafiku. Tas parasti sniegs jums skaidru priekšstatu par to, cik daudz jūs nopelnīsit vai zaudēsit par dažādām Nifty Closing cenām.| Stratēģija: pirkšanas zvanu iespēju tirdzniecības stratēģija | ||

| Pašreizējais Nifty indekss | 7655.05 | |

| Zvana opcija | Streika cena (Rs.) | 7600 |

| Premium (Rs.) | 220 | |

| Atlīdzības punkts (Rs) = (Sākuma cena + piemaksa) | 7820 | |

| Šīs opciju tirdzniecības stratēģijas izmaksu grafiks | |

| Pēc derīguma termiņa beigām Nifty tiek slēgts plkst | Neto izmaksa no zvana iespējas (Rs.) |

| 7300 | -220 |

| 7400 | -220 |

| 7500 | -220,00 |

| 7600 | -220,00 |

| 7820 | 0 |

| 8000 | 180 |

| 8100 | 280 |

Ilgtermiņa zvanu stratēģijas analīze

- Tas ierobežo negatīvo risku līdz jūsu samaksātās prēmijas apjomam.

- Bet, ja Nifty pieaug, potenciālā atdeve ir neierobežota.

- Šī ir viena no iespēju tirdzniecības stratēģijām, kas piedāvās jums vienkāršāko veidu, kā gūt labumu.

Un tāpēc tā ir visizplatītākā izvēle starp opciju pirmreizējiem ieguldītājiem.

# 2 Īso zvanu iespēju tirdzniecības stratēģija

- Iepriekš apspriestajā opciju tirdzniecības stratēģijā mēs cerējām, ka akcijas nākotnē pieaugs, un tāpēc mēs tur pieņēmām ilgtermiņa pirkšanas stratēģiju .

- Bet īsa zvana stratēģija ir pretēja tam. Kad jūs sagaidāt bāzes akciju kritumu, jūs pieņemat šo stratēģiju.

- Investors var pārdot Call opcijas, ja viņš ir ļoti lācīgs pret akciju / indeksu un sagaida, ka cenas samazināsies.

- Šī ir pozīcija, kas piedāvā ierobežotu peļņas potenciālu. Ieguldītājam var rasties lieli zaudējumi, ja pamata cena sāk pieaugt, nevis samazināties.

- Lai gan šo stratēģiju ir viegli īstenot, tā var būt diezgan riskanta, jo Zvana pārdevējs ir pakļauts neierobežotam riskam.

| Labākais lietošanas laiks: | Kad esat ļoti lācīgs attiecībā uz akciju vai indeksu. |

| Risks: | Risks šeit kļūst neierobežots |

| Atlīdzība: | Atlīdzība ir ierobežota ar prēmijas summu |

| Noderīgums: | Streika cena + Premium |

Īsa zvana stratēģijas piemērs

- Mets ir lācīgs par Nifty un sagaida, ka tas nokritīs.

- Mets pārdod Call opciju ar sākuma cenu Rs. 7600 par piemaksu Rs. 220, kad pašreizējais Nifty ir 1.

- Ja Nifty paliek pie 7600 vai zemāk, Call opcija zvana pircējam neizmantosies, un Mets var saglabāt visu 220 Rs prēmiju.

Īsas zvanu stratēģijas ievades

| Stratēģija: pārdodiet zvanu iespēju tirdzniecības stratēģiju | ||

| Pašreizējais Nifty indekss | 7655.1 | |

| Zvana opcija | Streika cena (Rs.) | 7600 |

| Premium (Rs.) | 220 | |

| Atlīdzības punkts (Rs) = (Sākuma cena + piemaksa) | 7820 | |

Īsi zvanu stratēģijas rezultāti

| Šīs opciju tirdzniecības stratēģijas izmaksu grafiks | |

| Pēc termiņa beigām Nifty tiek slēgts plkst | Neto izmaksa no zvana iespējas (Rs.) |

| 7300 | 220 |

| 7400 | 220 |

| 7500 | 220 |

| 7600 | 220 |

| 7820 | 0 |

| 8000 | -180 |

| 8100 | -280 |

Īsa zvanu stratēģijas analīze

- Izmantojiet šo stratēģiju, ja ļoti cerat, ka nākotnē cena noteikti samazināsies.

- Šī ir riskanta stratēģija, jo, palielinoties akciju cenām, īsais zvans ātrāk zaudē naudu.

- Šo stratēģiju sauc arī par Short Naked Call, jo ieguldītājam nepieder pamatā esošais krājums, kuru viņš saīsina.

# 3 Put Opciju tirdzniecības stratēģija

- Long Put atšķiras no Long Call. Šeit jums ir jāsaprot, ka Put pirkšana ir pretēja Call pirkšanai.

- Kad esat vērojams par akciju / indeksu, jūs pērkat zvanu. Bet, kad esat lācīgs, varat iegādāties pārdošanas iespēju.

- Pārdošanas opcija dod pircējam tiesības pārdot akcijas (pārdošanas pārdevējam) par iepriekš noteiktu cenu. Tādējādi viņš ierobežo savu risku.

- Tādējādi Long Pu tur kļūst par Bearish stratēģiju. Jūs kā investors varat iegādāties pārdošanas iespējas, lai izmantotu tirgus krituma priekšrocības.

| Labākais lietošanas laiks: | Kad ieguldītājs ir lācīgs par akciju / indeksu. |

| Risks: | Risks ir ierobežots ar samaksāto prēmiju summu. |

| Atlīdzība: | Neierobežots |

| Noderīgums: | (Sākuma cena - Premium) |

Ilgtermiņa stratēģijas piemērs

- Jēkabs ir lācīgs Nifty 6. septembrī, kad Nifty ir pulksten 1.

- Viņš pērk pārdošanas opciju ar sākuma cenu Rs. 7600 par piemaksu Rs. 50, kas beidzas 24. datumā

- Ja Nifty būs zem 7550 (7600-50), Jēkabs gūs peļņu, izmantojot iespēju.

- Gadījumā, ja Nifty paaugstinās virs 7600, viņš var atteikties no iespējas (tā derīguma termiņš būs bezvērtīgs), maksimāli zaudējot prēmiju.

Ilgtermiņa stratēģijas ievade

| Stratēģija: Pirkšanas pārdošanas iespēju tirdzniecības stratēģija | ||

| Pašreizējais Nifty indekss | 7655.1 | |

| Put Opcija | Streika cena (Rs.) | 7600 |

| Premium (Rs.) | 50 | |

| Atlīdzības punkts (Rs.) = (Sākuma cena - piemaksa) | 7550 | |

Ilgtermiņa stratēģijas rezultāts

| Šīs opciju tirdzniecības stratēģijas izmaksu grafiks | |

| Pēc termiņa beigām Nifty tiek slēgts plkst | Neto izmaksa no zvana iespējas (Rs.) |

| 7200 | 350 |

| 7300 | 250 |

| 7400 | 150 |

| 7500 | 50 |

| 7550 | 0 |

| 7600 | -50 |

| 7700 | -50 |

Ilgtermiņa stratēģijas analīze

- Ja esat lācīgs, jūs varat gūt labumu no krītošajām akciju cenām, pērkot Puts. Jūs varēsiet ierobežot risku līdz samaksātās prēmijas apjomam, taču jūsu peļņas potenciāls paliek neierobežots.

Šī ir viena no plaši izmantotajām opciju tirdzniecības stratēģijām, kad investors ir lācīgs.

# 4 Īsās pārdošanas iespēju stratēģija

- Ilgtermiņa pārdošanas iespējas tirdzniecības stratēģijā mēs redzējām, kad ieguldītājs ir lācīgs attiecībā uz akcijām, kuras viņš pērk Put. Bet Putu pārdošana ir pretējs Putu pirkšanai.

- Investors parasti pārdod Put, kad viņš ir Bullish par akcijām. Šajā gadījumā ieguldītājs sagaida, ka akciju cena pieaugs.

- Kad ieguldītājs pārdod putu, viņš nopelna Premium (no pārdošanas pircēja). Šeit investors ir pārdevis kādam tiesības pārdot viņam akcijas par sākuma cenu.

- Ja akcijas cena pieaugs virs sākotnējās cenas, šī stratēģija pārdevējam nesīs peļņu, jo pircējs neizmanto Put.

- Bet, ja akciju cena samazināsies zem sākotnējās cenas, vairāk nekā prēmijas summa, Put pārdevējs sāks zaudēt naudu. Iespējamais zaudējums šeit ir neierobežots.

| Labākais lietošanas laiks: | Kad ieguldītājs ir ļoti vērojams attiecībā uz akcijām vai indeksu. |

| Risks: | Put Strike Price –Put Premium. |

| Atlīdzība: | Tas ir ierobežots ar Premium summu. |

| Noderīgums: | (Sākuma cena - Premium) |

Īsas pārdošanas stratēģijas piemērs

- Ričards ir bullish uz Nifty, kad tas ir 7703,6.

- Ričards pārdod pārdošanas iespēju ar sākuma cenu Rs. 7600 par piemaksu Rs. 50, kas beidzas 24. datumā

- Ja indekss Nifty paliks virs 7600, viņš iegūs prēmijas summu, jo pārdošanas pircējs neizmantos savu iespēju.

- Gadījumā, ja Nifty nokrītas zem 7600, Put pircējs izmantos opciju un Ričards sāks zaudēt naudu.

- Ja Nifty nokritīsies zem 7550, kas ir rentabilitātes punkts, Ričards zaudēs prēmiju un vairāk atkarībā no Nifty krituma pakāpes.

Īsas pārdošanas stratēģijas ievade

| Stratēģija: pārdošanas pārdošanas iespēju stratēģija | ||

| Pašreizējais Nifty indekss | 7703.6 | |

| Put Opcija | Streika cena (Rs.) | 7600 |

| Premium (Rs.) | 50 | |

| Atlīdzības punkts (Rs.) = (Sākuma cena - piemaksa) | 7550 | |

Īsas pārdošanas stratēģijas rezultāts

| Šīs opciju tirdzniecības stratēģijas izmaksu grafiks | |

| Pēc termiņa beigām Nifty tiek slēgts plkst | Neto izmaksa no zvana iespējas (Rs.) |

| 7200 | -350 |

| 7300 | -250 |

| 7400 | -150 |

| 7500 | -50 |

| 7550 | 0 |

| 7600 | 50 |

| 7700 | 50 |

Īsas stratēģijas analīze

- Pārdodot Puts, var gūt regulārus ienākumus, taču tas jādara uzmanīgi, jo iespējamie zaudējumi var būt ievērojami.

- Šī stratēģija ir stratēģija, kas rada ienākumus.

# 5 Long Straddle Opciju tirdzniecības stratēģija

- Gara straddle stratēģija ir pazīstama arī kā pirkt straddle vai vienkārši “straddle”. Tā ir viena no neitrālajām opciju tirdzniecības stratēģijām, kas ietver vienlaicīgu tā paša pamata akciju pārdošanas un pirkšanas pirkšanu.

- Streika cena un derīguma termiņš ir vienādi. Ieņemot garas pozīcijas gan uzaicinājumos, gan pārdošanas opcijās, šī stratēģija var sasniegt lielu peļņu neatkarīgi no tā, kādā virzienā virzās pamatakciju cenas.

- Bet solim jābūt pietiekami spēcīgam.

| Labākais lietošanas laiks: | Kad ieguldītājs domā, ka pamatā esošais akcijas / indekss tuvākajā laikā piedzīvos ievērojamas svārstības. |

| Risks: | Tikai sākotnēji samaksātā prēmija. |

| Atlīdzība: | Atalgojums šeit ir neierobežots |

| Noderīgums: | 1. Augšējais starpības punkts = Ilgtermiņa zvana + samaksātā neto prēmijas sākuma cena.2. Zemāks starpības koeficients = Ilgtermiņa pārdošanas neto samaksātā sākuma cena. |

Ilgu straddle stratēģijas piemērs

- Harisons dodas uz NSE vietni.

- Viņš iegūst datus par pašreizējo izveicīgo indeksu, sākuma cenu (Rs.) Un Premium (Rs.).

- Pēc tam viņš izvēlas indeksa atvasinājumu. Instrumenta tipā Harisons izvēlas indeksa opcijas, simbolā viņš izvēlas izveicīgus, derīguma termiņš ir 24. septembris, tiks izsaukts opcijas veids un sākuma cena ir 7600.

- Samaksātā zvana prēmija ir RS 220. Tagad, izvēloties opcijas veidu, viņš izvēlas Put, sākuma cena ir tāda pati kā iepriekš, ti, So Put samaksātā prēmija ir 50.

Mūsu ievades tabulas dati ir šādi:

- Pašreizējais izveicīgais indekss ir 7655,05

- Streika cena ir 7600

- Kopējā samaksātā prēmija ir 220 + 50, kas ir vienāda ar 270.

- Augšējā starpības punkts tiek aprēķināts kā 7600 + 270, kas atbilst 7870

- Zemākais starpības punkts tiek aprēķināts kā 7600–270, kas ir 7330

- Mēs pieņemsim, ka pēc derīguma termiņa beigām Nifty Closes beidzas tāpat kā derīguma termiņa beigās Nifty Closed pie 6800, 6900, 7000, 7100 un tā tālāk.

Garas straddle stratēģijas ievades

| Stratēģija: Pirkšanas pārdošanas un pirkšanas zvana iespēju tirdzniecības stratēģija | ||

| Pašreizējais Nifty indekss | 7655.05 | |

| Zvana un pārdošanas opcija | Streika cena (Rs.) | 7600 |

| Zvana Premium (Rs.) | 220 | |

| Ielieciet Premium (Rs.) | 50 | |

| Kopējā prēmija (Rs) | 270 | |

| Līdzsvara punkts (Rs.) | 7870 | |

| Līdzsvara punkts (Rs.) | 7330 | |

Garas straddle stratēģijas rezultāti

| Šīs opciju tirdzniecības stratēģijas izmaksu grafiks | |||

| Pēc termiņa beigām Nifty tiek slēgts plkst | Neto izmaksa no pirktās pārdošanas (Rs.) | Neto izmaksa par pirkto zvanu (Rs.) | Neto izmaksa (Rs.) |

| 6800 | 750 | -220 | 530 |

| 6900 | 650 | -220 | 430 |

| 7000 | 550 | -220 | 330 |

| 7100 | 450 | -220 | 230 |

| 7200 | 350 | -220 | 130 |

| 7330 | 220 | -220 | 0 |

| 7400 | 150 | -220 | -70 |

| 7500 | 50 | -220 | -170 |

| 7600 | -50 | -220 | -270 |

| 7652 | -50 | -168 | -218 |

| 7700 | -50 | -120 | -170 |

| 7870 | -50 | 50 | 0 |

| 7900 | -50 | 80 | 30 |

| 7983 | -50 | 163 | 113. |

| 8000 | -50 | 180 | 130 |

| 8100 | -50 | 280 | 230 |

| 8200 | -50 | 380 | 330 |

| 8300 | -50 | 480 | 430 |

Garas straddle stratēģijas analīze

- Ja akcijas / indeksa cena palielinās, pirkums tiek veikts, kamēr pārdošanas termiņš beidzas bezvērtīgi, un, ja akcijas / indeksa cena samazinās, tiek realizēts pārdošanas laiks, zvans beidzas bezvērtīgi.

- Jebkurā gadījumā, ja akcijas / indekss parāda nestabilitāti, lai segtu tirdzniecības izmaksas, ir jāiegūst peļņa.

- Ja akcijas / indekss atrodas starp jūsu augšējo un apakšējo rentabilitātes punktu, jūs tādā mērā ciešat zaudējumus.

- Straddles gadījumā ieguldītājs ir neitrāls virzienā.

- Viss, ko viņš meklē, ir akcijas / indekss, kas eksponenciāli izceļas jebkurā virzienā.

# 6 Īso straddle iespēju tirdzniecības stratēģija

- Īss straddle ir tieši pretējs Long Straddle.

- Investors var izmantot šo stratēģiju, kad viņš uzskata, ka tirgus neizrādīs lielu kustību. Tādējādi viņš pārdod pirkšanas un pārdošanas līgumu uz vienu un to pašu akciju / indeksu ar tādu pašu termiņu un sākotnējo cenu.

- Tas ieguldītājam rada tīros ienākumus. Ja akcijas / indekss daudz nepārvietojas nevienā virzienā, ieguldītājs saglabā Premium, jo netiks izmantots ne pirkšanas, ne pārdošanas līmenis.

| Labākais lietošanas laiks: | Kad ieguldītājs domā, ka bāzes akcijas tuvākajā laikā piedzīvos ļoti nelielu svārstīgumu. |

| Risks: | Neierobežots |

| Atlīdzība: | Tikai saņemtajai prēmijai |

| Noderīgums: | 1. Augšējais starpības punkts = Īsa zvana sākuma cena + Saņemtā neto prēmija2. Zemāks starpības punkts = Saņemtā īstermiņa pārdošanas sākotnējā cena |

Īsa straddle stratēģijas piemērs

- Bafijs dodas uz NSE vietni un ielādē datus par Current Nifty Index, Strike Price (Rs.) Un Premium (Rs.).

- Pēc tam viņš izvēlas indeksa atvasinājumu. Instrumenta tipā viņš izvēlas indeksa opcijas, simbolā izvēlas izveicīgus, derīguma termiņš ir 24. septembris, tiks izsaukts opcijas veids un Strike cena ir 7600.

- Samaksātā zvana prēmija ir RS 220. Tagad, izvēloties opcijas veidu, viņš izvēlas Put, sākotnējā cena ir tāda pati kā iepriekš

- Tātad samaksātā Put piemaksa ir 50.

Īss straddle stratēģijas ievads

| Stratēģija: Pārdošanas pārdošanas un pārdošanas zvana iespēju tirdzniecības stratēģija | ||

| Pašreizējais Nifty indekss | 7655 | |

| Zvana un pārdošanas opcija | Streika cena (Rs.) | 7600 |

| Zvana Premium (Rs.) | 220 | |

| Ielieciet Premium (Rs.) | 50 | |

| Kopējā prēmija (Rs) | 270 | |

| Līdzsvara punkts (Rs.) | 7870 | |

| Līdzsvara punkts (Rs.) | 7330 | |

Īsi straddle stratēģijas rezultāti

| Šīs opciju tirdzniecības stratēģijas izmaksu grafiks | |||

| Pēc derīguma termiņa beigām Nifty tiek slēgts plkst | Neto izmaksa no Put Sold (Rs.) | Neto izmaksa no Call Sold (Rs.) | Neto izmaksa (Rs.) |

| 6800 | -750 | 220 | -530 |

| 6900 | -650 | 220 | -430 |

| 7000 | -550 | 220 | -330 |

| 7100 | -450 | 220 | -230 |

| 7200 | -350 | 220 | -130 |

| 7330 | -220 | 220 | 0 |

| 7400 | -150 | 220 | 70 |

| 7500 | -50 | 220 | 170 |

| 7600 | 50 | 220 | 270 |

| 7652 | 50 | 168. lpp | 218 |

| 7700 | 50 | 120 | 170 |

| 7870 | 50 | -50 | 0 |

| 7900 | 50 | -80 | -30 |

| 7983 | 50 | -163 | -113 |

| 8000 | 50 | -180 | -130 |

| 8100 | 50 | -280 | -230 |

| 8200 | 50 | -380 | -330 |

| 8300 | 50 | -480 | -430 |

| 8300 | 50 | -480 | -430 |

Īsas darbības stratēģijas analīze

- Ja akcijas ievērojami pārvietojas uz augšu vai uz leju, ieguldītāja zaudējumi var būt ievērojami.

- Šī ir riskanta stratēģija. Tas būtu rūpīgi jāpieņem tikai tad, ja paredzamā tirgus svārstīgums ir ierobežots.

Secinājums

Ir pieejamas neskaitāmas Opciju tirdzniecības stratēģijas, taču ilgtermiņā tas palīdzēs “Sistemātiski un domāt par varbūtību”. Neatkarīgi no tā, kādu stratēģiju izmantojat, ir svarīgi, lai jūs labi pārzinātu tirgu un savu mērķi.

Šeit galvenais ir saprast, kura no opciju tirdzniecības stratēģijām jums ir piemērotāka.

Tātad, kura no opciju tirdzniecības stratēģija jums ir vispiemērotākā?

Noderīgas ziņas

Šis ir bijis ceļvedis opciju tirdzniecības stratēģijās. Šeit mēs apspriežam sešas svarīgas stratēģijas - # 1: Long Call Strategy, # 2: Short Call Strategy, # 3: Long Put Strategy, # 4: Short Put Strategy, # 5: Long Straddle Strategy un # 6: Short Straddle Strategy . Vairāk par atvasinātajiem instrumentiem un tirdzniecību varat uzzināt šādos rakstos:

- Karjera tirdzniecībā

- Patentēta tirdzniecības nozīme

- Kas ir tirdzniecības grīda?

- Labāko iespēju tirdzniecības grāmatas <