Obligācijas (nozīme, veidi) Galvenie piemēri, priekšrocības, trūkumi

Parāda nozīme

Obligāciju visbiežāk definē kā nenodrošinātu (bez ķīlas) parāda instrumentu, kura termiņš svārstās no vidēja līdz ilgtermiņa. Korporatīvās un valdības struktūras to parasti izmanto, lai aizņemtos naudu ar fiksētām vai mainīgām procentu likmēm, kas pēc tam veicina uzņēmuma kapitāla struktūru. Tomēr tas atšķiras no pamatkapitāla.

Obligācijas funkcionēšanas veids ir vairāk vai mazāk līdzīgs obligācijām. Dažās valstīs šo terminu var aizstāt ar obligācijām vai parādzīmēm, taču ir dažas atšķirības, kuras mēs redzēsim tālāk.

Kā tas atšķiras no tipiskās saites?

Nodrošināto obligāciju lielākajā daļā valstu parasti sauc par obligāciju. Tomēr dažiem abiem noteikumiem ir savstarpēja aizvietošana, un Lielbritānijā obligācijas tiek nodrošinātas ar uzņēmuma aktīviem.

- Obligācijas parasti nodrošina ar fiziskiem aktīviem vai nodrošinājumu, savukārt nenodrošinātas obligācijas (obligācijas) nodrošina tikai ar emitenta kredītspēju.

- Nenodrošinātas obligācijas parasti tiek emitētas, lai apmierinātu dažas īpašas vajadzības, piemēram, piemēram, gaidāmo projektu vai paplašināšanos.

- Nenodrošināto obligāciju var raksturot ar fiksētām vai mainīgām procentu likmēm, savukārt obligācijas galvenokārt ir fiksētas procentu likmes instrumenti.

- Pamatsummu var atmaksāt vienā apmērā vai pa daļām katru gadu līdz termiņa beigām.

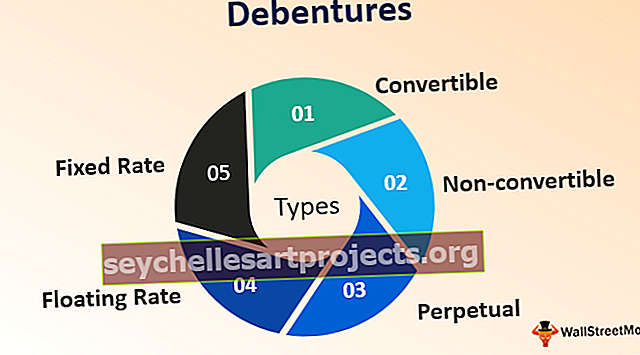

Obligāciju veidi

Zemāk sniegti dažādu veidu obligācijas.

- Kabriolets - dažiem investoriem tiek nodrošināta iespēja saņemt termiņa vērtību vai viņu parādzīmes pārvērst par pašu kapitālu, kas ir iezīme, kas zināmā mērā atvieglo bailes ieguldīt nenodrošinātā instrumentā.

- Nekonvertējami - ieguldītāji saņem termiņa vērtību tikai kopā ar uzkrātajiem procentiem, bez iespējas konvertēt kapitālu.

- Perpetual - tiek uzskatīts, ka nenodrošinātas obligācijas, kurām nav dzēšanas termiņa, ir mūžīgas. Tie tiek uzskatīti par līdzīgiem pašu kapitālam, nevis par parāda instrumentu.

- Mainīgā likme - procentu maksājumi svārstās, mainoties likmēm.

- Fiksēta likme - Procentu maksājumi nemainīgas obligācijas darbības laikā paliek nemainīgi.

Obligāciju vērtēšanas formula ar piemēriem

Atkarībā no pamatsummas atmaksas nenodrošinātās obligācijas var novērtēt, izmantojot šādas metodes:

Jūs varat lejupielādēt šo parādzīmes šeit - parādzīmes# 1 - visa termiņa vērtība, kas samaksāta dzēšanas datumā

Šis vērtēšanas process ir tieši līdzīgs obligācijām.

Obligācijas vērtība = Nākamo procentu maksājumu pašreizējā vērtība + Termiņa vērtības pašreizējā vērtība

Kur,

- r = Diskonta likme, ko dēvē arī par ienesīgumu līdz dzēšanai (YTM)

- n = Periodu skaits līdz termiņa beigām

- M = termiņa vērtība

Piemērs

Ieguldītājs vēlas ieguldīt 6%, 1000 ASV dolāru vērtspapīrā, kas pēc 5 gadiem ir nomaināms pēc nominālvērtības. Investora prasītā atdeves likme ir 8%. Aprēķiniet obligācijas vērtību.

- Obligāciju vērtība = [60 / (1,08) + 60 / (1,08) ^ 2 + 60 / (1,08) ^ 3 + 60 / (1,08) ^ 4 + 60 / (1,08) ^ 5] + 1000 / (1,08) ^ 5

- = 920,15 ASV dolāri

Šo vērtību var aprēķināt arī MS Excel, izmantojot Excel funkciju PVL.

# 2 - pamatsummu atmaksā pa daļām

Pamatsumma tiek atmaksāta pa daļām kopā ar procentiem. Procenti samazinās katrā periodā, jo to pašu aprēķina par nenomaksāto pamatsummu.

Obligāciju vērtība = (I 1 + P 1 ) / (1 + r) ^ 1 + (I 2 + P 2 ) / (1 + r) ^ 2 + ………. (I 3 + P 3 ) / (1+ r) ^ n

Obligāciju vērtība = ∑ t = 1 līdz n (I t + P t ) / (1 + r) tKur,

- I t = Procentu maksājums par noteiktu periodu

- P t = pamatmaksājums par to pašu periodu

- r = vajadzīgā atdeves likme

Piemērs

Uzņēmums emitē 5 gadu obligāciju, USD 1 000, kas jāpārskaita vienādās daļās ar 8% procentu likmi. Minimālā nepieciešamā atdeves likme ir 10%. Aprēķiniet parādzīmes pašreizējo vērtību.

Tālāk ir parādīta tabula, kurā attēlotas diskontētās naudas plūsmas katrā periodā:

# 3 - mūžīgā parādzīme

Ir zināms, ka pastāvīgajām parādzīmēm ir bezgalīgs termiņš. Tos novērtē, diskontējot bezgalīgas procentu naudas plūsmas plūsmas. Pamatsummas vai termiņa vērtība netiek diskontēta, jo tā nekad nav nobriedusi.

Obligāciju vērtība = I 1 / (1 + r) ^ 1 + I 2 / (1 + r) ^ 2 +… ..I ∞ / (1 + r) ^ ∞

Obligācijas vērtība = I / rKur,

- I = Interese

- r = Nepieciešamā atdeves likme

Piemērs:

Pastāvīgā parādzīme ar nominālvērtību 1000 USD gadā saņem procentus 50 USD apmērā. Aprēķiniet obligācijas obligātās atdeves likmes vērtību 10%.

Aprēķins:

- Obligāciju vērtība = 50/5% = 50 / 0,10

- = 500 USD

Obligāciju priekšrocības un trūkumi

Zemāk ir parādzīmju priekšrocības un trūkumi.

Priekšrocības

- Investori, kas vēlas izvairīties no riska, kuri vēlas ienākumus, var paļauties uz nenodrošinātas obligācijas iegūšanu.

- Finansējums, izmantojot obligācijas, uzņēmumiem ir rentabls, jo procentu maksājums ir atbrīvots no nodokļiem.

- Lielisks līdzekļu avots paplašināšanai un ar projektiem saistītiem mērķiem, nepalielinot pamatkapitālu.

- Nenodrošināto obligāciju turētājiem maksā pirms akcionāriem, tāpēc investori jūtas drošāk, jo obligācijas jebkurā gadījumā nav nodrošinātas.

- Peļņas sadale akcionāriem netiek samazināta, jo nenodrošinātiem obligāciju turētājiem nav tiesību uz peļņu.

- Inflācijas laikā obligācijas ar fiksētu ienākumu ir reāls veids uzņēmumiem.

Trūkumi

- Emitentam tie pēc būtības ir obligāti. Pirms peļņas sadales ar akcionāriem tie ir jāatmaksā.

- Palēnināšanās laikā tie kļūst par apgrūtinājumu, līdz brīdim, kad emitents kļūst maksātnespējīgs.

- Īpašniekiem nav tiesību uz uzņēmuma peļņu.

Ierobežojumi

Nenodrošinātām obligācijām ir daži ierobežojumi, kas galvenokārt ir nelabvēlīgi.

Emitentam:

- Ir pienākums maksāt procentus.

- Pārāk liela atkarība no nenodrošinātām obligācijām paaugstina aizņemto līdzekļu īpatsvaru, kas nav labs uzņēmuma finansiālajai veselībai.

Investoram:

- Īpašniekiem nav balsstiesību uzņēmuma jautājumos.

- Obligācijām var būt iestrādāta pirkšanas opcija, kas daudzkārt nav pievilcīga investoriem.

Secinājums

Obligācijām nav nodrošinājuma, tomēr tās tiek uzskatītas par bezriskām, jo maksājumi ir emitenta pienākums, un tie jāveic pirms maksājuma akcionāriem. Aktīvu likvidēšana maksājuma veikšanai gadījumā, ja uzņēmums bankrotē, arī nav nekas neparasts.

Tātad, nenodrošinātās obligācijas nav tik nedrošas, kā izskatās, kaut arī lēmumi par ieguldījumiem vienmēr būtu jāpamato ar emitenta kredītspēju un iepriekšējiem rezultātiem.